акции рф

Московская биржа - схема коррекции.

- 19 мая 2023, 20:52

- |

Снижение в первой части коррекции в #moex завершено. Попытаемся спрогнозировать консолидацию в волне (В

Комплект разворотных вил, построенный на старших экстремумах, дает понимание уровней поддержки и сопротивления и потенциальных целей. Основная цель – конечная сигнальная линия. Но движение должно пройти тройкой, в диапазоне цен 113,3 – 117,7. А развитие всей формации займет ближайший месяц – полтора.

- комментировать

- Комментарии ( 0 )

markets report 19/5/23

- 19 мая 2023, 09:23

- |

Всем пятница! Выпуск 286

Золото все же опустилось ниже важной отметки в $2000 за унцию. Почему это важно не только для самого золота, но и для остального рынка? Потому что не смотря на часто творящийся бардак на финансовых рыках, они на самом деле достаточно тесно между собой связанны. Многие связи не очевидны или часто нарушаются, но они есть. Так, например падение золота, вызвано сильным ростом индекса доллара, в котором самый драгоценный металл торгуется. И казалось бы золото является следствием, а не причиной, но начать хочу именно с него, потому что именно золото последние недели было символом RISK ON и на его рост возлагались больше надежды на светлое будущее остальных рынков. И Золото в отличие от индекса доллара стало падать гораздо раньше, подавая сигнал, что не все ровно. Так же напомню интересный факт, золото является планетарным чемпионом по капитализации с гигантским отрывом от второго места. По данным на январь текущего года в золото было вложено более $12 трлн., а капитализация второго места, а именно Apple составляла 2 трлн. Сейчас разница подсократилась, но не сильно и думаю остается 6ти кратной.

( Читать дальше )

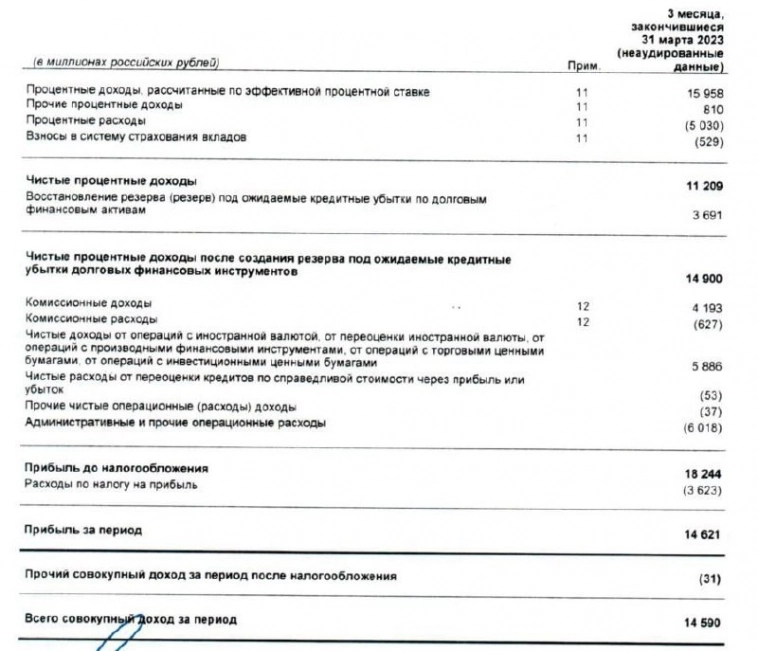

🏦 Банк Санкт-Петербург (BSPB) - обзор результатов банка по МСФО за 1кв 2023г

- 19 мая 2023, 09:08

- |

▫️Капитализация: 76,3 млрд ₽ (164₽ / акция)

▫️Чистый % доход 2022: 40,3 млрд ₽ (+37,5% г/г)

▫️Чистый комиссионный доход 2022: 14,8 млрд ₽ (+52,8% г/г)

▫️Чистая прибыль 2022: 47,6 млрд ₽ (+163% г/г)

▫️P/E 2022: 1,6

▫️fwd P/E 2023: 1,5

▫️fwd дивиденд 2023: 14,5%

▫️P/B: 0,47

Все обзоры https://t.me/taurenin/1275

👉 Финансовые показатели по МСФО за 1кв 2023г:

▫️ Чистый % доход: ₽11,2 млрд

▫️ Чистый комиссионный доход: ₽3,5 млрд

▫️ Чистый торговый доход: ₽5,8 млрд

▫️ Чистая прибыль:₽14,6 млрд

✅ БСПБ вернулся к частичному раскрытию финансовой информации по МСФО. Это позволит более точно рассчитывать дивиденды и оценивать уровень прибыли. Данные за 1кв 2022г для сравнения компания не приводит.

✅ Только за 1кв банку удалось заработать чистую прибыль в 14,6 млрд, что соответствует 80% от всей чистой прибыли по МСФО за 2021г. Рентабельность капитала за 2022г была на уровне 33,2%, но при сохранении текущего уровня прибыли до конца года, этот показатель будет превышен.

✅ При текущем уровне чистой прибыли, только за 1кв БСПБ выплатит почти 3 млрд рублей дивидендов. Всего за 2023г я бы ожидал дивиденды в размере 10-11 млрд рублей (13-14,5% к текущим ценам). Это если все будет +\- также.

( Читать дальше )

Кубышки больше нет. Почему Сургут объявил низкие дивиденды?

- 18 мая 2023, 18:07

- |

Совет директоров Сургутнефтегаза объявил дивиденды по итогам 2022 года. Они составили по 0,8 руб. на обычную и привилегированную акции. На обычные акции – ожидаемые дивиденды, но на привилегированные очень мало. На этих новостях привилегированные акции упали на 12%.

Я ждал 1,94 руб., а некоторые оптимисты из инвестиционных домов даже до 4 руб. на 1 акцию. Объясняю, из чего складывался мой прогноз:

1️⃣ -215,7 млрд руб. – убыток от курсовой разницы (доллар был 74,3 в 2021 году и 70,3 в 2022, считается только дата 31 декабря)

2️⃣128,7 млрд руб. – прибыль от % на кубышку (3,2%, как в 2021 году)

3️⃣ 350 млрд руб. – операционная прибыль от продаж нефти и нефтепродуктов (в 2021 было 395 млрд руб., это даже заниженная оценка с учетом отчетов коллег по сектору)

Итого, прогнозируемая прибыль: 263 млрд руб., после налогов чистая прибыль 210,4 млрд руб. (еще много налогов отнял, обычно платили меньше). Это и есть 1,94 руб. на 1 привилегированную акцию.

Сургут отчетов не публикует, поэтому о причинах низких дивидендов могу только предполагать. Смотрим на структуру прибыли компании и понимаем, что причин может быть несколько.

( Читать дальше )

Сбер, спасибо! 🤝

- 18 мая 2023, 17:17

- |

Сбер отлично отчитался по международным стандартам за 1-й квартал 2023 года.

1️⃣Прибыль Сбера за 1-й квартал составила 357,2 млрд руб. По РСБУ было 350,2 млрд руб., то есть цифры по международным стандартам даже выше.

2️⃣Рост собственного капитала банка до 6,1 трлн руб. (было 5,7 трлн руб.). Балансовая стоимость при текущей цене акций снизилась до 0,8 (среднее значение для Сбера = 1).

3️⃣ Рентабельность капитала, то есть способность банка делать деньги, составила 25% по итогам 1-го квартала – очень много. По году ожидают снижения до 22%, но это тоже очень хорошо.

4️⃣И по комиссионным, и по процентным доходам есть значимый рост. Процентные доходы = 562,8 млрд руб. (в рекордном 2021 году были 450 млрд руб. в среднем за квартал) и комиссионные доходы = 171,1 млрд руб. (было 152 млрд руб. в 2021 году в среднем за квартал).

Повышаю свои цели по продаже Сбера с 250 и 280, до 280 и 315 руб. за 1 акцию (280 – сценарий при прибыли = 1,2 трлн руб., 315 руб. при прибыли = 1,35 трлн руб.).

( Читать дальше )

Держателям иностранных брокерский счетов приготовится. Раз, два, Три и бизнес вышел в кеш...

- 18 мая 2023, 12:14

- |

Новость:https://www.forbes.ru/finansy/489409-nalogovye-dogovory-s-zapadom-zamorozat-ukazom-putina

Кратко: "Подготовка к приостановке соглашений об избежании двойного налогообложения (СИДН) с «недружественными» странами близка к завершению. Международные договоры заморозят указом президента. При этом прорабатывается возможность защитить эмигрантов от двойного налогообложения, а бизнес — от роста налоговых ставок "

«Защита от двойного налогообложения физлиц обсуждается, но конкретного решения, как оградить россиян от этой проблемы, на данный момент нет, рассказал источник Forbes в Федеральной налоговой службе (ФНС). «К тому же объем операций с физлицами рассматривается как не очень значительный, — добавил он.»

Доходность от инвестиций в иностранные акции снижается.

Учитывая новости о возможном увеличении фрифлоат акций РФ, готовятся проекты для обеспечения спроса с стороны населения на дополнительный фрифлоат.

Завтра МТС опубликует консолидированные финансовые результаты за I квартал 2023 г.

- 18 мая 2023, 11:18

- |

Завтра МТС опубликует консолидированные финансовые результаты за I квартал 2023 г.

✔️ Чистая прибыль МТС по РСБУ за I квартал 2023 года составила ₽12,101 млрд, против убытка ₽0,096 млрд г/г.

✔️ Выручка МТС за первый квартал 2023 года также увеличилась и составила 99,34 млрд. руб, по сравнению с аналогичным периодом прошлого года (было 94,01 млрд. руб). Этот рост в основном связан с увеличением выручки от мобильного и фиксированного бизнеса компании, а также ее цифровых услуг.

✔️ В целом финансовые результаты МТС за первый квартал 2023 года являются положительным признаком продолжающегося роста и успехов компании в телекоммуникационной отрасли.

🕯 За последнею неделю котировки прибавили к цене 30 рублей. Сформирован локальный уровень 295. Ожидания инвесторов отчет финансово отчета уже в цене, а вот возможная выплата дивидендов может способствовать продолжению роста, с целью закрытия гэпа в диапазоне 328 руб. за акцию от октября 2021 года. Напомним что, компания 10 лет стабильно выплачивала дивиденды. Смело можно отнести к истории роста.

( Читать дальше )

ГазпромНефть - внушительные перспективы.

- 18 мая 2023, 10:22

- |

Коррекция в #sibn тоже прошла фактически моноволной. И, выполнив минимум в 38,2%, цена развернулась вверх.

Обновление предыдущего максимума показало: тройки не будет.

Впрочем, возможно, здесь все только начинается. Разметка в активе вариативна. Но основным планом считаем развитие волны (3) импульса. Не важно пока что: в волне © или старшей (III). Ясно, что потенциал хороший и нужно искать точку входа.

Южный Капитал |Telegram | Youtube |Instagram

📰Сегодня интересный день на рынке

- 18 мая 2023, 09:31

- |

1️⃣Отчет Сбербанка за 1 квартал по международным стандартам (МСФО). Рекордную прибыль Сбер показывал по российским стандартам, теперь нужно подтвердить по международным. Ориентир для вас – 350 млрд руб. прибыли было у Сбера по российским стандартам, цифра должна быть рядом.

2️⃣Совет Директоров Сургутнефтегаза, на котором компания определит размер дивидендов. Уже несколько раз писал про это решение, многого не жду, думаю, что будет около 2 руб. на 1 привилегированную акцию, а вот в следующем году, если доллар будет также высоко, дивиденды будут значительно выше.

P.S. Наконец-то зашевелился и начал расти Тинькофф Банк, уже вчера тестировали 3 000 руб. за 1 акцию. Я делал обзор Тинькофф в своем ТГ-канале, почитайте: t.me/Vlad_pro_dengi/247, считаю его отличным выбором в банковском секторе. Компания планирует выпустить отчет за 1-й квартал 24 мая, я рассчитываю минимум на 15 млрд руб. прибыли.

Держу позицию со средней в 2 788 (+6,5%), цели 3 500 и 4 200.

Подпишитесь на мой ТГ-канал и читайте десятки качественных обзоров российских компаний, все это БЕСПЛАТНО! t.me/Vlad_pro_dengi

( Читать дальше )

Башнефть - дивидендные интриги

- 18 мая 2023, 07:43

- |

Покупая акции Башнефть с вероятной доходностью около 10%, есть риск получить очень долгое закрытие гэпа или не закрытие вообще.

глубина просадки после дивидендной отсечки, скорее всего будет больше самих дивидендов.

бумагу дают в шорт, ещё один фактор в пользу глубокой просадки, наряду с неопределённостью величины дальнейших выплат

график Башнефть преф неделя

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал