акции Сша

Квартальный отчет Mastercard: компания вернулась на траекторию роста после пандемии

- 28 января 2022, 16:38

- |

Mastercard (MA) отчиталась за 4 квартал 2021 г. (4Q21). Выручка компании за квартал выросла на 26,6% до $5,22 млрд по сравнению с $4,12 млрд за 4Q20. Если сравнивать с 4Q19, то выручка выросла на 18,2%. Скорректированная чистая прибыль с учетом возможного размытия в расчёте на 1 акцию (adjusted diluted EPS) $2,35 против $1,64 годом ранее. Согласно консенсус-прогнозу аналитиков Wall Street выручка ожидалась в размере $5,15 млрд и Adjusted EPS $2,21, соответственно. Деньги и денежные эквиваленты составили $7,9 млрд на конец 4 квартала, чистый долг компании $6 млрд. Соотношение «чистый долг / LTM EBITDA» < 1. Отчет за 3Q21 можно прочитать здесь.

За полный 2021 г. выручка Mastercard выросла на 23,4% до $18,88 млрд по сравнению с $15,3 млрд в 2020 г. Скорректированная чистая прибыль с учетом возможного размытия в расчёте на 1 акцию за 2021 г. выросла до $8,4 с $6,43 за 2020 г. В 2019 г. выручка и adj. EPS были $16,88 млрд и $7,77, соответственно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Квартальный free cash flow Boeing стал положительным впервые за 3 года

- 28 января 2022, 16:27

- |

За 2021 г. выручка выросла на 7% до $62,3 млрд. По отношению к 2019 и 2018 гг. падение, соответственно, на 18,6% и 38,4%. Non-GAAP EPS составил -$9,44 против -$23,25 годом ранее. FCF -$4,4 млрд по сравнению с -$19,7 млрд в 2020 г.

За квартал Boeing поставила 99 гражданских самолетов в сравнении с 59 самолетами за 4Q20. Подробнее о поставках за 2021 г. читайте здесь. Суммарный портфель заказов вырос за этот квартал на $10 млрд до $377 млрд. Долг сократился с $62,4 млрд до $58,1 млрд. Чистый долг незначительно снизился до $41,9 млрд. Обзор результатов Boeing за 3Q21 можно прочитать в этом блоге по

( Читать дальше )

Обсуждение разницы графиков на акции США сквозь призму разных бирж (терминалов).

- 28 января 2022, 13:31

- |

Начну пожалуй с вопроса к тем трейдерам, которые пользуются иностранными брокерами, терминалами, да и вообще в теме, как видят рынки профи в США.

Итак, в терминале IBKR по умолчанию торговая сессия длится с 16.30 (17.30) до 23 (24) часов по Москве. Соответственно часовых свечек в торговом дне 6, но существует опция extended hours (тут подвопрос, торговые операции кому там доступны на пре и афтер маркете? Знаю, что очень далеко не всем.), которая при ее включении превращает индюки в кашу хаоса. Ок, откинем историю более длинной сессии на том же Питере, что приводит к разности графиков на часовом фрейме и положения индикаторов.

Однако при переходе на дневные графики ситуация вроде бы сглаживается, но по факту есть разночтения в самых даже простых вещах, таких как МА 200, 100, а все потому, что эти самые экстремумы прорисованы на том же Питере, а на рынке США нет (по крайней мере в классическом виде).

( Читать дальше )

РЕЧЬ ПАУЭЛЛА: КАК ОБОЗНАЧИТЬ ПЕРСПЕКТИВЫ, НЕ НАДЕВАЯ БРОШЕК

- 28 января 2022, 10:44

- |

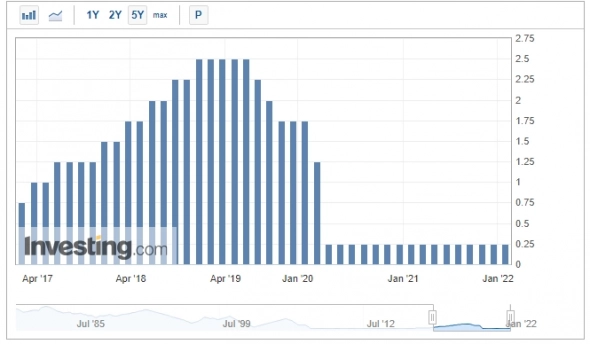

Александр Орлов, Алексей Голубович

Январское заседание ФРС не предвещало ничего особенно интересного, т.к. большинство целей на 2022 год были ею обозначены еще на последнем заседании в декабре 2021. Уже тогда пришло признание инфляции, как «не временной» и «требующей реакции», т.е. – «ускоренного выхода из QE» (к началу марта) и «плавного повышения ставки» (с марта, раз в квартал). Это означает также переход к стратегии изъятия ликвидности за счет сокращения баланса ФРС, то есть – «анти-QE» (или QT).

Распродажа в начале года сначала гособлигаций, а затем технологических акций показала обеспокоенность скоростью перехода ФРС от стимулирующей политики к сдерживающей. Некоторые аналитики уже писали 50 бп повышения ставки в марте и прямой продажи длинных бондов с баланса ФРС во второй половине года.

( Читать дальше )

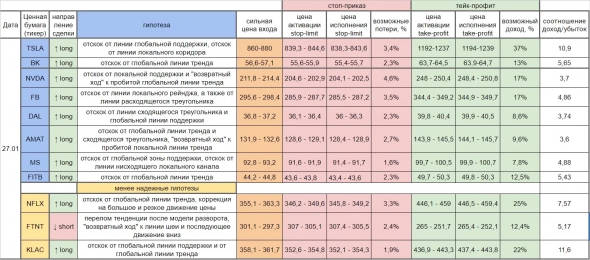

Торговые гипотезы и сигналы по рынку США, 27.01.22

- 27 января 2022, 20:21

- |

Торговые сигналы на 27.01.2022 (см. таблицу ⏬). Актуальны 1-3 дня!

$NVDA $FB $DAL $AMAT $MS $FITB $NFLX $FTNT $KLAC $TSLA $BK

💡 Все ценовые значения в таблице (вход/стоп/тейк) указаны узкими диапазонами цен. Окончательное решение остаётся за вами.

❗ Не ИРР.

( Читать дальше )

Акции Tesla упали на 8% из-за проблем с комплектующими

- 27 января 2022, 19:10

- |

Tesla Inc. (TSLA) вчера после закрытия рынков опубликовала отчёт за 4 кв. 2021 г. (4Q21). Выручка взлетела на 65% до $17,7 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (non-GAAP EPS) составила $2,54 против $0,8 годом ранее. Аналитики, опрошенные Refinitiv, прогнозировали в среднем $16,57 млрд и $2,36, соответственно. Adjusted EBITDA взлетела более чем в 2 раза до $4,09 млрд. Свободный денежный поток (FCF) $2,8 млрд против $1,9 млрд в 4Q20. Аналитики ожидали $1,67 млрд. Денежные средства и эквиваленты на счетах составили $17,6 млрд, чистый долг отрицательный.

За 2021 г. выручка взлетела на 70,7% до $53,8 млрд. Напомним, по итогам 2020 г. рост был 28%. Выручка автомобильного сегмента (Automotive) подскочила на 73,4% до $47,2 млрд. На Automotive приходится 88% выручки Tesla (86% годом ранее). Выручка энергетического сегмента (Energy generation & storage) выросла на 40% и достигла $2,8 млрд. Выручка сегмента «сервисы и прочее» взлетела на 65% до $3,8 млрд. На энергетический сегмент и сервисы приходится, соответственно, 5% и 7% от общей выручки Tesla.

Валовая рентабельность автомобильного сегмента (Automotive gross margin) без учёта кредитов на выбросы CO2 составила в отчетном квартале 29,2% в сравнении с 28,8% в 3Q21. По итогам года маржинальность 27% против 21% в 2020 г. Adjusted EBITDA выросла в 2 раза до $11,6 млрд. FCF $5 млрд, тогда как в 2020 г. был $2,8 млрд. Скорректированная чистая прибыль взлетела в 3 раза до $7,6 млрд. Впервые накопленная non-GAAP прибыль за всё время существования вышла в 0. В 2021 г. EPS $6,78 против $2,24 за 2020 г.

( Читать дальше )

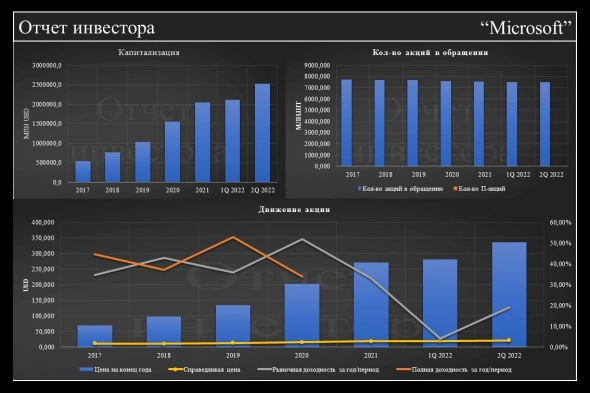

Фундаментальный анализ по Microsoft

- 27 января 2022, 17:27

- |

Выкладываю фундаментальный анализ по Microsoft

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Квартальный отчет Microsoft: впервые квартальная выручка превысила $50 млрд

- 27 января 2022, 15:29

- |

Microsoft (MSFT) во вторник после закрытия рынка отчиталась за 2 кв. финансового 2022 г. (2Q FY22), закончившийся 31 декабря 2021 г. Выручка за квартал выросла на 20,1% до $51,7 млрд по сравнению с 2Q FY21, кварталом ранее было $45,3 млрд. Рекордная квартальная выручка компании, впервые превысившая $50 млрд за квартал. Чистая прибыль увеличилась на 21,3% и составила $18,8 млрд. Прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) составила $2,48 против $2,03 во 2Q FY21. Согласно данным FactSet, аналитики Wall Street в среднем прогнозировали выручку $50,7 млрд и diluted EPS $2,32. Денежные средства и эквиваленты плюс к/с финансовые вложения на конец квартала составили $125,4 млрд. Чистый долг отрицательный. Отчет за 1Q FY21 можно прочитать здесь.

За первое полугодие финансового 2022 г. выручка компании выросла на 21% до $97 млрд, годом ранее за соответствующий период компания получила выручку в размере $80,2 млрд. Прибыль в расчёте на 1 акцию с учётом возможного размытия по итогам первого полугодия финансового 2022 г. составила $5,19 против $3,85 за соответствующий период годом ранее.

( Читать дальше )

Акции Goldman Sachs потеряли более 10% с момента публикации квартального отчёта

- 26 января 2022, 16:25

- |

Goldman Sachs Group (GS) отчиталась за 4 кв. 2021 г. (4Q21) 18 января до открытия рынков. Чистая выручка прибавила 7,6% и составила $12,64 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (Diluted EPS) $10,81 против $12,08 в 4Q20. Аналитики, опрошенные Bloomberg, в среднем ожидали чистую выручку $12 млрд и EPS $11,65. Операционные расходы подскочили на 23% до $7,3 млрд. Рентабельность вещественного акционерного капитала (ROTCE) 24,3%.

За 2021 г. чистая выручка взлетела на 33,2% до $59,3 млрд. В том числе доходы от услуг market making снизились на 1% и составили $15,35 млрд. Инвестиционно-банковская выручка взлетела на 55% до $14,2 млрд. Чистая прибыль подскочила в 2,4 раза до $21 млрд. Diluted EPS $59,45 против $24,74 за 2020 г.

Обзор результатов за 3Q21 — см. по ссылке.

Результаты по направлениям бизнеса. Чистая выручка дивизиона «мировые рынки» (“Global markets”) в 2021 г. прибавила 4,3% и достигла $22 млрд. В том числе доходы от торговли облигациями, валютой и товарными фьючерсами (FICC) снизились на 8,6% до $10,6 млрд. Доходы от торговли акциями подскочили на 20% и составили $11,5 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал