акции РФ

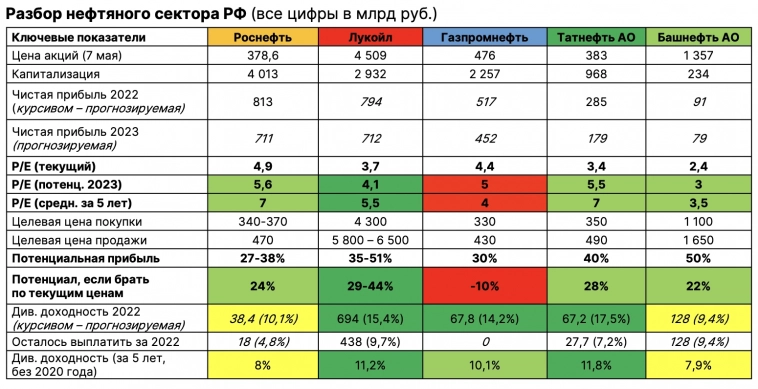

Нефтяники — ставка на 2023 год. Обзор нефтяного сектора России 🇷🇺

- 08 мая 2023, 10:26

- |

Десятки обзоров российских компаний в моем ТГ-канале, подпишитесь и читайте: t.me/Vlad_pro_dengi

📍Прогнозы по выручке и прибыли компаний приведены из среднегодовой стоимости Urals в 60$ за баррель и курса доллара — 76 руб. за 1$.

Мои фавориты в секторе — Лукойл и Татнефть, на уровень ниже Роснефть, и еще на уровень ниже Башнефть. Ключевые данные отразил в таблице.

✅ Лукойл. Операционные показатели Лукойла за 2022 год выросли — и добыча, и переработка. Лукойл стоит значительно дешевле исторических значений по потенциальной прибыли 2023 года. О том, что у компании все нормально по итогам 2022 говорят рекордные дивиденды 15,4%, и в целом дивидендная доходность за последние 5 лет выше, чем средняя по сектору. Из минусов — 2 действующих НПЗ в Европе (Болгария и Румыния), европейские и американские страны – ключевые экспортеры в 2021 году, данных по 2022 — нет.

✅ Татнефть. Единственная компания из всех нефтяников, которая опубликовала полный отчет по МСФО за 2022 год.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

🔥Обзор Башнефти. Дойная корова Роснефти или интересная возможность для инвесторов?

- 07 мая 2023, 07:16

- |

И то, и другое. Сейчас объясню почему.

Больше обзоров и сделок в моем ТГ-канале, подпишитесь и читайте: t.me/Vlad_pro_dengi

👉🏻Главные операционные и финансовые показатели

Башнефть не публиковала никакой отчетности за 2022 год, поэтому будем предполагать исходя из цен на нефть, курса доллара и объема переработки.

🇷🇺 Всю нефть Башнефть добывает и перерабатывает в России.

⬇️ У Башнефти падает нефтедобыча, за последние 5 лет она упала с 20,6 до 13 млн т. (сказалось решение ОПЕК+ и решение Роснефти сокращать добычу за счет Башнефти). По переработке цифры не такие плохие — есть снижение с 18,9 до 15,5 млн т., однако это не так значительно.

46% выручки компания получает от экспортной выручки не в страны СНГ. Большую часть выручки занимает доход от реализации нефтепродуктов.

📍Выручка компании за 2021 год составила 852 млрд руб. (мой прогноз в 2022 году – 927 млрд руб., в 2023 — 811 млрд руб.)

📍Прибыль компании за 2021 год составила 83 млрд руб. (мой прогноз по прибыли, если сохранится маржинальность в 9,78%, за 2022 год — 91 млрд руб., за 2023 год — 79 млрд руб.

( Читать дальше )

Российские акции: отвечаем на вопросы

- 06 мая 2023, 16:08

- |

Предлагаем вашему вниманию особенный выпуск шоу «Без плохих новостей». Директор по работе с состоятельными клиентами УК БКС Максим Шеин почти целиком посвятил его ответам на вопросы зрителей и участников социальной сети «Профит».

Приятного просмотра и хороших вам доходов!

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин.

Сегодня у нас специальный выпуск. Он почти целиком будет состоять из ответов на вопросы, которые вы задаете мне здесь, в комментариях, и в нашей социальной сети для инвесторов «Профит». Итоги конкурса тоже, конечно, подведем и как всегда разыграем подарки.

Но сначала — коротко о главных новостях недели.

НовостиВсе больше российских эмитентов обещают в этом году выплатить акционерам дивиденды. Главные дивидендные бумаги нашего рынка на ближайшие месяцы были главной темой прошлого выпуска Без плохих новостей. На этой неделе дивиденды анонсировала АФК Система. Правда, сколько заплатят и когда, пока еще не известно. У бумаг автопроизводителя Соллерс доходность известна — 10% годовых. Последний день для покупки акций под дивиденды — 6 июля. Кроме того, скоро выплаты должно одобрить собрание акционеров Мосбиржи. Ждем!

( Читать дальше )

10 лучших дивидендных акций в моём портфеле в 2023 году

- 06 мая 2023, 11:01

- |

Как у любого котлетера и туземунщика, у меня в портфеле есть классные акции отличных компаний, которые платят дивиденды. Есть среди них и те, которые пока не могут платить часть прибыли инвесторам, но я уверен, что будут!

Решил сегодня посмотреть, а какие акции в моём портфеле лучшие в этом году. И знаете, дело не из простых. У меня есть акции 26 компаний! Но я всё же выбрал и выписал список тех, которые считаю лучшими конкретно у у меня конкретно в этом году, потому что Д — дивиденды! С — сильная компания! Не факт, что все заплатят, но мой личный топ такой.

Кстати, подписывайтесь на мой телеграм-канал про инвестиции! А теперь — поехали!

Чтобы не расставлять их по местам, просто по алфавиту.

1. АФК Система

Один из крупнейших частных инвесторов в экономику России с уникальным портфелем активов в разных секторах. Много компаний в одной. Покупая акции Системы, инвестор покупает 30+ компаний!

Знаете, какие компании ей принадлежат полностью или частично? Например, МТС, Сегежа, Озон. И много других.

( Читать дальше )

Во время нашего недавнего эфира мы упомянули акции Московского Кредитного Банка💰

- 05 мая 2023, 16:42

- |

( Читать дальше )

👏 Лукойл все-таки продал итальянский НПЗ компании G.O.I. ENERGY. Что это значит!?

- 05 мая 2023, 11:48

- |

О завершении сделки стало известно вчера. Напомню, что стороны договорились о продаже еще в январе, правительство Италии одобрило сделку, потом пришли американцы и сказали, что нужно перепроверить кипрского покупателя, не связан ли он с Россией. Итальянцы перепроверили. Сделка завершена.

✅Новость для Лукойла с учетом текущих реалий позитивная. Итальянский НПЗ в 2023 году простаивал в связи с эмбарго ЕС на российскую нефть. Лукойл все-таки выручил деньги от продажи завода, стоит помнить, что у Роснефти заводы в Германии вообще отжали бесплатно, такой риск был.

❌Из минусов отмечу, что нефтепераработка Лукойла снизится в 2023 году на 9-11 млн т., это около 14% от общего объема. Сумма сделки в СМИ называлась в 1,5 млрд евро; если это так, то Лукойл продал НПЗ с приличным дисконтом, примерно в 2 раза дешевле стоимости покупки.

По Лукойлу взгляд у меня позитивный, ниже 4 300 готов наращивать позицию.

Подпишитесь и читайте полный обзор Лукойла у меня в канале: t.me/Vlad_pro_dengi/258

( Читать дальше )

Российский рынок начинает штормить. Что делать инвестору

- 04 мая 2023, 15:26

- |

Российский рынок акций довольно резко пошел вниз в начале мая, подтверждая старую биржевую поговорку «sell in May and go away». До начала коррекции индекс МосБиржи вырос почти в 1,5 раза от минимумов октября, а сейчас уже на 5% отступил от достигнутых максимумов. Что делать инвестору в мае, разбираемся в данном обзоре.

Почему рынок пошел вниз

• Это самая сильная коррекция с февраля на российском рынке, что само по себе говорит о том, что технически накопилась перекупленность, и для отката не нужно было сильных драйверов.

• Цены на нефть опустились в район минимумов марта, несмотря на обещание участников ОПЕК+ дополнительно добровольно сократить добычу.

• Рубль, несмотря на слабость нефти, держится на достигнутых уровнях. С одной стороны, это закономерно, так как на ситуацию влияет лаг в оплате экспортных поставок. Кроме того, рубль в апреле дешевел относительно нефти опережающими темпами. Но все же это негативно сказывается на выручке экспортеров.

( Читать дальше )

Полиметалл - варианты коррекции.

- 04 мая 2023, 13:55

- |

Индикатор и Косые вилы явно указывают: волна (iii) в #poly завершена.

Но как минимум, еще одно движение вверх у нас есть в запасе.

Другой вопрос, какой характер примет коррекция? Вряд ли она уйдет ниже отметки 599. Но вот развернется ли актив с текущих (что менее вероятно), или будет формировать более продолжительную по времени тройку — увидим буквально на днях.

Коррекция Фондового рынка. Как глубоко?

- 04 мая 2023, 12:29

- |

Коррекция уже идет полным ходом. Неделя красная, месяц тоже. На недельном локальный хай апреля выглядит как классический разворот с доджем на пике.

В моем сценарии две глубины коррекции:

Первый и мягкий коррекция до значения 2427, где есть импульсный уровень от которого упали на фоне мобилизации в сентябре 2022 года и туда же стремится 50 дневная скользящяя средняя. От хая апреля до вероятной точки разворота падение составит — 8,6% в большей части акций падение будет больше в полтора раза. Место достаточно сильное в качестве поддержки, поэтому разворот от этой точки вероятен.

Второй и жесткий — падение глубже к 2241. Там проходит 200 дневка и при таком глубоком падении будут закрыты все ценовые разрывы (ГЭПы) случившиеся за два месяца. Падение в этом случае по индексу составит -15,5%, а в ряде акций и 20 и 25% возможно.

Драйверы для коррекции: укрепление рубля, отсечка Сбера 10 мая, ухудшения на фронтах Украины

Драйверы для роста: уже со второй половины мая начнут поступать массово дивиденды, часть этих средств будет реинвестировано в рынок.

( Читать дальше )

markets report 4/5/23

- 04 мая 2023, 11:19

- |

Всем четверг! Выпуск 282

Главное событие этой недели, да и начала мая вчерашнее заседание ФРС, которое можно охарактеризовать одним словом – облом. Повышение ставки как и ожидалось произошло на ¼ процента, но это все было давно заложение в котировках, и участники торгов очень надеялись получить ответ на вопрос – когда этот хардкор с поднятием ставки и борьбой с инфляцией закончится. Ответ вчера получен не был, Джеромчик сказал, что возможно разворот уже близится и может наступить этим летом, ну это как бы все и без него знали, так что новой инфы не поступило. отсюда и облом, ухудшение настроения и вялое снижение индексов на повышенных объемах. Пауэлл вчера налил много воды, из которой сложно сделать какие-либо выводы, но это по классике Алана Гринспена, который будучи главой ФРС, как то заявил «Если вы что-то поняли из того, что я сказал, прошу меня извинить, я неправильно выразился».

Итог очередного заседания ФРС, можно считать умеренно негативным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал