Юань

Фондовый рынок. Прогноз и события на неделю 19 - 23 декабря 2022 года

- 16 декабря 2022, 15:30

- |

Индексы Мосбиржи и РТС пока не находят драйверов для возвращения к восходящему движению, что заставляет с осторожностью смотреть на их перспективы на ближайшую неделю. Российский рынок при этом сдержанно реагирует на внешний негатив и пытается найти позитив в отдельных корпоративных историях. Долларовый РТС мог бы получить поддержку в случае приостановки ослабления рубля к доллару у сопротивления 65 руб. На корпоративном фронте в ближайшие дни ожидается одобрение промежуточных дивидендов за 2022 год собраниями акционеров Газпром нефти, Татнефти, Роснефти, Россетей, МОЭСК и МРСК Урала. Дивидендный реестр закроется по ЛУКОЙЛу с выплатами за 2021 год и 9 месяцев 2022 года. В целом дивидендный фактор оказывает сдержанную поддержку российскому рынку, который вместе с рублем вновь столкнулся с санкционным давлением. Прояснение деталей 9-го пакета санкций ЕС может ослабить влияние этого негативного фактора.

От рубля стоит ожидать ускорения нисходящего движения при закреплении доллара выше 65 руб, евро выше 69,50 руб, а китайского юаня – выше 9,35 руб. Поддержку российской валюте может оказывать близость локальных минимумов, а также налоговый период. Доллар на международных площадках может вернуть часть позиций в случае сохранения глобального ухода от риска после жесткой риторики ФРС. На макроэкономическом фронте в РФ будут опубликованы данные по индексу цен производителей за ноябрь, а Владимир Путин посетит Беларусь для переговоров с Лукашенко.

( Читать дальше )

- комментировать

- 368

- Комментарии ( 1 )

Первый розничный выпуск облигаций в юанях - уже 20 декабря (МФК Быстроденьги, только для квал.инвесторов, ruBB, 17,5 млн юаней, YTM 8,3%)

- 16 декабря 2022, 07:42

- |

На 20 декабря намечено размещение первого розничного выпуска облигаций в юанях.

Эмитент – МФК Быстроденьги (ruBB). Купон – 8,0% (YTM 8,3%), срок до погашения 3,5 года. Сумма выпуска – 17,5 млн китайских юаней (при курсе юаня 9,2 рубля – 161 млн руб.). Облигации доступны только квалифицированным инвесторам.

Возможно, со временем будут предложения выше, но нынешнее пока безальтернативно по ставке. Карта рынка юаневых облигаций как иллюстрация.

Розничным выпуск делает и номинал 1 облигации. Он у Быстроденег равен 100 юаням (~920 руб.). До сих пор эмитенты устанавливали номинал не ниже 1000 юаней (~9200 руб.).

( Читать дальше )

БКС отказывается переводить юани в IB без личного присутствия. Вот такой вот замечательный сервис. Почему другие банки могут, а вы нет, БКС?

- 15 декабря 2022, 19:58

- |

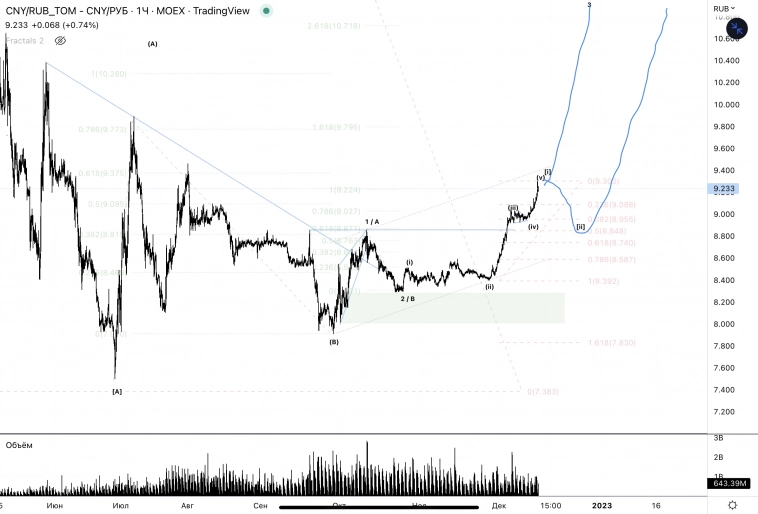

✅USDRUB, CNYRUB.

- 15 декабря 2022, 10:50

- |

Основное старшее направлениебез изменений. Локально либо откат в рамках вторых волн, либо серьёзное ралли в рамках третьих.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

В Сбере наконец-то появился юань

- 14 декабря 2022, 10:17

- |

Помимо юаня подвезли турецкую лиру и белорусский рубль.

Поздновато раздуплились, конечно. Но лучше поздно, чем никогда.

Саудовская Аравия нашла замену нефтедоллару — это юань. Многие страны раздумывают над выходом из МВФ.

- 13 декабря 2022, 09:41

- |

🇨🇳🇸🇦 Мы уже с вами обсуждали, насколько важен визит Си Цзиньпина в Саудовскую Аравию, так вот самые плохие ожидания для США подтвердились.

🗣 На саммите Си заявил, что Китай будет продолжать импортировать большие объёмы нефти и газа из стран Персидского залива и проводить расчёты в китайских юанях, согласно заявлению министерства иностранных дел Китая. Также президент Китая Си Цзиньпин настаивал на расчётах по сделкам с энергоносителями в китайских юанях — шаг, который в долгосрочной перспективе может ослабить глобальное господство доллара США.

Понятно, что лидер Китая выбрал правильное время для встречи, когда отношения СА и США накалены (Саудиты не идут на поводу США и не повышают добычу нефти). Поэтому выбор в пользу юаня Ближнем Востоком будет вполне логичен. Надо отметить, то что Китай подготовился к этому:

( Читать дальше )

Объём ФНБ в ноябре увеличился на ₽15 млрд, несмотря на изъятие из него ₽488 млрд в пользу дефицита бюджета РФ и для финансирования проектов.

- 12 декабря 2022, 19:49

- |

МинФин России опубликовал результаты размещения средств ФНБ за ноябрь. Данный отчёт интересен тем, что «изъятие» валюты было совершено в пользу бюджета РФ второй месяц подряд (видимо, дефицит бюджета заставляет действовать), также Минфин увеличил вложения в инфраструктурные проекты, но это не помешало объёму ФНБ увеличится. По состоянию на 1 декабря 2022 г. объём ФНБ составил ₽11 389 507,9 млн или 8,5% ВВП (месяцем ранее объём средств был равен ₽11 374 082,0 млн или 8,5% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил ₽7 601 763,0 млн или 5,7% ВВП (₽7 872 548,3 млн или 5,9% ВВП).

( Читать дальше )

Китай запустил дедолларизацию - гегемонии доллара конец? юань новая мировая валюта!

- 12 декабря 2022, 19:35

- |

Валютные инструменты в условиях новой экономической реальности

- 12 декабря 2022, 08:23

- |

В 2022 г. правила игры на российском фондовом рынке резко поменялись, и самые суровые изменения коснулись именно валютных инструментов. Разрушение мостов между депозитариями, блокировка иностранных активов, «токсичность» ранее популярных валют и ограничения на трансграничные переводы — всё это стало новой реальностью, с которой приходится жить.

Но спрос на инвестиции в валюте никуда не исчез, и профессиональные участники рынка идут вслед за ним, стараясь обеспечить инвесторов подходящими инструментами. В этом материале поговорим о том, как российский рынок адаптируется к изменениям и какие инструменты могут сформировать облик валютного сегмента российского рынка в 2023 г.

Владельцы еврооблигаций и других валютных активов в 2022 г. столкнулись с серьезной проблемой — разрушением мостов между российским НРД и европейскими учетными системами Euroclear и Clearstream. Из-за этого платежи по евробондам перестали приходить отдельным инвесторам, несмотря на то, что с платежеспособностью эмитентов и их желанием обслуживать долг всё в порядке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал