Экономика США

⭐️ Один день и три рекорда. Российский фондовый рынок, золото и биткоин: кто виноват, что делать и причем здесь вездесущий ФРС? ⭐️

- 06 марта 2024, 16:07

- |

⏰ Пока ты спишь — доллар падает. Соглашусь, не самое частое явление в дикой природе, однако именно оно сейчас во многом определяет динамику происходящую на глобальных рынках.

⚠️ Буквально вчера вышли очередные данные по американскому PMI (индексу деловой активности) за февраль месяц от Института управления поставками (ISM), согласно которому сфера услуг, составляющая около 80% экономики США, продолжает расти, но делает это без уважения это не столь активно, как того ожидают от неё ведущие финансово-экономические аналитики. В этом большом посте мы рассмотрим далеко идущие последствия замедления темпов роста крупнейшей экономики мира.

🔎 Первое, что стоит знать про PMI — так это то, что данный показатель является важным подспорьем в вопросах прогнозирования курса американской валюты. Если упрощать до невозможности, то падение показателя ниже ожидаемых значений является следствием замедления экономики и систематического отсутствия спроса, что в обязательном порядке приводит к разговорам о необходимости принятия скорейшего решения о снижении процентной ставки и, в конечном счете, выливается в потерю покупательной способности национальной валюты.

( Читать дальше )

- комментировать

- 393

- Комментарии ( 0 )

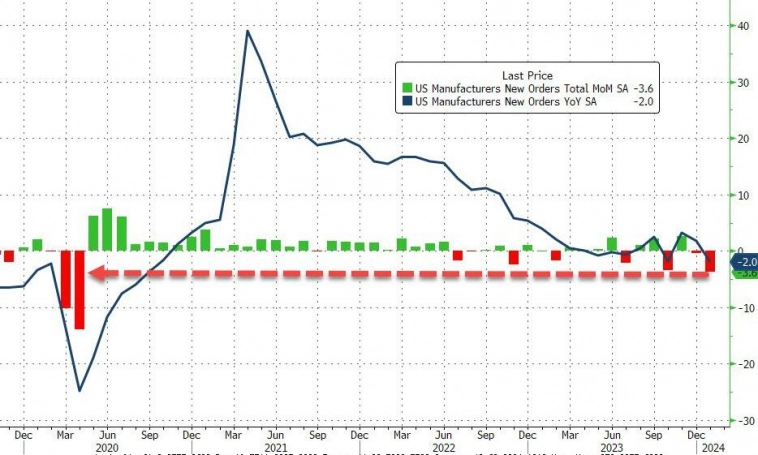

Боинг, Боинг, уходи: производственные заказы в США упали в январе сильнее всего с COVID-локдаунов

- 06 марта 2024, 15:40

- |

Основные (без учета транспорта) заказы также разочаровали, снизившись на 0,8% за месяц (против -0,1% за месяц), что привело к их снижению на 1,6% по сравнению с предыдущим годом...

Основные (без учета транспорта) заказы также разочаровали, снизившись на 0,8% за месяц (против -0,1% за месяц), что привело к их снижению на 1,6% по сравнению с предыдущим годом...( Читать дальше )

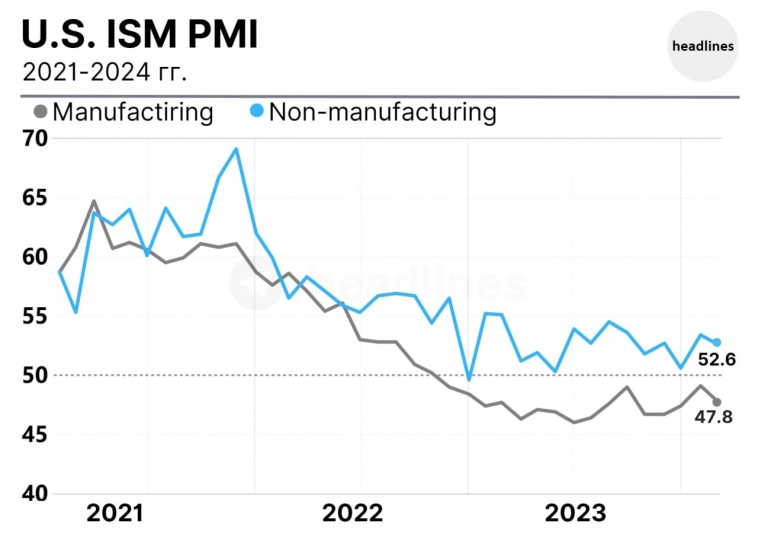

Services PMI от ISM в США упал с четырехмесячного максимума

- 06 марта 2024, 13:32

- |

● Services PMI от ISM в США упал до 52.6 в феврале 2024 года с четырехмесячного максимума в 53.4 в январе, что ниже прогнозов в 53.0.

● Manufacturing PMI упал до 47.8 в феврале с 49.1 в предыдущем месяце, что значительно ниже ожиданий рынка в 49.5. Данные указывают на 16-й последовательный период спада производственной активности, стирая прежние надежды на новый подъем в секторе.

tradingeconomics.com

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Экономика США не чувствует высоких ставок ФРС

- 06 марта 2024, 10:54

- |

Согласно данными PMI от S&P Global, в феврале деловая активность в США фронтально расширяется:

• Сводный индекс деловой активности: 52.5 (январь: 51.4).

• Индекс деловой активности в сфере услуг: 52.3 (январь: 52.5).

• Индекс деловой активности в производственном секторе: 52.5 (январь: 50.7).

Композитный индекс и услуги в фазе расширения 13 месяц подряд, а производственный сектор вышел из сокращения в январе 2024 года.

Новые заказы в сфере услуг росли самыми медленными за три месяца, причем весь спрос формировался внутренними потребителями.

Экспортные заказы в феврале начали снижаться, причем темпы были самыми сильными с сент.23.

Темпы роста занятости в секторе услуг замедлились до самого низкого уровня с ноября 2023 года. Найм был сконцентрирован на временном персонале.

Промышленность расширяется самыми быстрым темпами с июл.22., а объем новых заказов на максимуме с мая 2022 года.

Пока «чудо-экономика» США не чувствует жесткую ДКП от ФРС, а инфляцию до сих пор не получается довести до таргета в 2%, Пауэллу придется держать ставку на высоком уровне.

( Читать дальше )

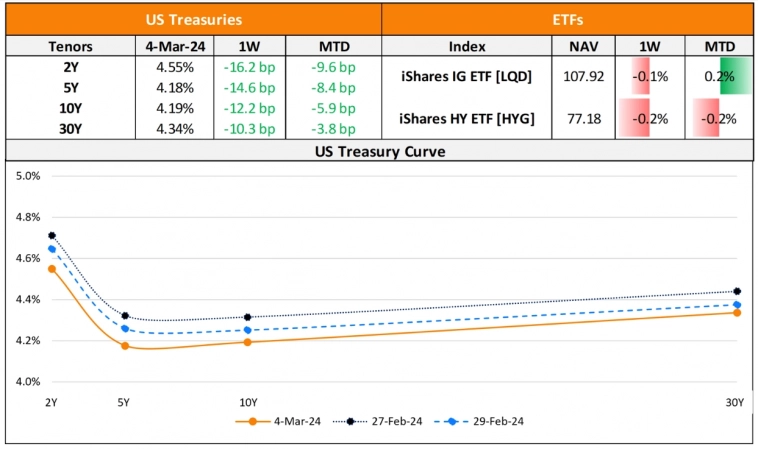

Казначейские облигации США

- 04 марта 2024, 12:54

- |

За неделю к 04/03/24.

Доходность казначейских облигаций США снизилась по всей кривой: на 2-х летние она снизилась на 10 б.п. до 4,55%, а на 10 летние — на 8 б.п. до 4,20%. Это снижение доходности произошло после более слабых, чем ожидалось, данных ISM Manufacturing. Производственный индекс ISM в феврале составил 47,8, что ниже ожиданий в 49,5 и январских 49,1. Произошло снижение по большинству компонентов индекса — индекс оплаченных цен упал до 52,5 против ожиданий в 53,0; индекс новых заказов сократился до 49,2 против ожиданий в 52,7; индекс занятости упал до 45,9. Кроме того, индекс потребительских настроений Мичиганского университета впервые за три месяца снизился до 76,9 в феврале. Что касается кредитных рынков, то спреды по CDS IG в США сократились на 1,5 б.п., а спреды по CDS HY — на 5 б.п. Фондовые рынки закрылись значительно выше: S&P и Nasdaq выросли на 1,3% и 2,1% соответственно.

Последняя проблема ФРС: сильная экономика.

- 04 марта 2024, 09:58

- |

● Реальный ВВП вырос на 3.1% за последний год, что намного выше оценки устойчивого потенциального роста ФРС в 1.8%.

● Уровень безработицы, в настоящее время равный 3.7%, остается ниже оценки долгосрочного естественного уровня безработицы ФРС в 4.1%.

● Потребительские расходы подпитываются ростом числа рабочих мест и заработной платы, которые увеличивают располагаемый личный доход.

● Стремительный рост чистого капитала домохозяйств повышает склонность к тратам.

● Стимулирующая налогово-бюджетная политика, включая расходы на инфраструктуру и ряд налоговых льгот, увеличивает инвестиции правительства и бизнеса.

wsj.com

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

США: реальная денежная масса сжимается 20-й месяц подряд

- 04 марта 2024, 08:26

- |

Денежная масса в США по итогам января показала падение на 1,9% годовых.

С учётом инфляции (3,1% за тот же период) реальная денежная масса (РДМ) сократилась на 5%.

( Читать дальше )

Почему происходит то что происходит?!

- 01 марта 2024, 16:44

- |

( Читать дальше )

шатдаун.. быть или не быть?

- 29 февраля 2024, 06:10

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал