ЭКОНОМИКА

Производительность труда в РФ

- 14 мая 2019, 14:36

- |

Может оно и так, но это все сугубо «народные» представления о производительности.

Как, к примеру, понятие «сфальсифицированно» в народе обычно бытует в значении «подделано», тогда как в науке это понятие имеет совершенно другой смысл — теория, которая соответствует научному подходу должна быть проверяема научным методом. Тогда она фальсифицируема. Это то есть наоборот хорошее слово:)

Кому нужен этот двойной язык, это другой вопрос.

Возвращаясь к понятию производительности.

В настоящем смысле это далеко от «КПД». Производительность — величина обратная трудоемкости. Трудоемкость — это характеристика доли участия рабочих в производстве.

Это не значит, что производство организлованно неэффективно. Это означает, что на единицу выпущенной продукции требуется столько то человеческих единиц, человекочасов и не более того.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Почему в России экономика по ввп на 12 месте, а зарплата средняя на фиг знает каком?

- 14 мая 2019, 12:25

- |

Александр Бутманов — пенсия за счет недвижимости, откуда придет кризис и каток рублевой доходности

- 10 мая 2019, 22:17

- |

«Неблагодарное дело чего-то ожидать, но я думаю, во-первых, что следующий кризис нас всех удивит. Должно быть как-то не так, как ожидают все. Во-вторых, я думаю, что все будет стандартно, через Азию. 1997 год должен повториться: какой-то из „азиатских тигров“ не выдержит. Там как-то странно тихо.

На случай кризиса Cash is king. Кэш всегда лучше. Пока глобальная доминанта доллара не исчезла, лучше быть в долларе. Европейскую экономику будет трясти, и, скорее всего, между долларом и евро будет паритет.

Еще на видео:

- 4:20 — чего вы хотите от рынка

- 5:25 — как самостоятельно инвестировать в недвижимость и сколько на этом можно заработать

- 6:46 — неэффективность российского рынка

- 8:27 — полезные инструменты для инвесторов

- 10:00 — вложения в недвижимость через фондовый рынок

- 10:30 — чем хорош Interactive Brokers

- 12:14 — индексы недвижимости и самый надежный фонд

- 17:30 — дискуссия о ПИФах

- 19:20 — где выбирать ETF и открывать брокерский счет

- 23:27 — дивиденды в России и США

- 25:14 — Индия как новый Китай

- 29:02 — реальные активы против фондового рынка

- 31:21 — откуда придет ближайший кризис

- 37:18 — как сравнивать рублевую и долларовую доходность

- 41:50 — недвижимость при банкротстве

( Читать дальше )

Индекс S&P500 оторвался от макроэкономической реальности.

- 10 мая 2019, 14:38

- |

В преддверии данных по инфляции в США, которые выйдут сегодня, сел разобраться, что же нам сулит будущее если его оценить через макроэкономическую и финансовую призму. Результаты немного удивили.

Более оперативная информация у меня в канале телеграмм https://t.me/khtrader нас там все больше и больше

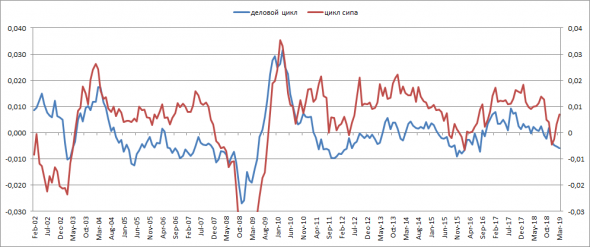

Итак, основная картинка иллюстрирует отрыв индекса S&P500 от макроэкономической реальности.

На картинке: красная линия среднегодовые темпы динамики индекса S&P500, синяя — тоже самое по деловому циклу (смесь темпов инфляции, индексов PMI и прочих данных).

Как видим, сипа растет, в то время как деловой цикл снижается, и потихоньку подходит к уровням 2016 года. Если бы не крепкий рынок труда, то с учетом роста инфляции можно было констатировать стагфляцию в экономике США, а лечится это как бронхит, долго и нудно.

Последний раз такая дивергенция наблюдалась в 2011 году, тогда рост рынка был стимулирован монетарной политикой QE от ФРС, сейчас же это происходит через фискальную политику QE (снижение налоговых ставок), что приводит к бай-бэкам, вместо вложений в капитальный инвестиции.

( Читать дальше )

Идея на миллион: инвестируем в биотехнологии

- 08 мая 2019, 17:15

- |

Куда стоит вложить 1 млн руб.? И с какими рисками можно столкнуться? Экономический обозреватель «Коммерсантъ FM» Олег Богданов задал эти вопросы управляющему партнеру финтех-компании DTI Algorithmic Александру Бутманову.

Полная запись программы на Коммерсантъ. Если неудобно слушать, прочитайте ее текстовую версию ниже.

Олег Богданов: Традиционно по понедельникам мы пытаемся узнать, какие есть идеи на финансовом и других рынках, во что инвесторам можно вложить миллион и более рублей, каким образом заработать. Естественно, интересуют риски, сроки и потенциальная доходность от инвестиций. Сегодня у нас на связи управляющий партнер финтех-компании DTI Algorithmic Александр Бутманов.

Александр, добрый день! Какие идеи вы предлагаете инвесторам? Что, с вашей точки зрения, сейчас самое горячее и интересное на рынке?

Александр Бутманов: Олег, приветствую. Если убрать маргинальные активы и посмотреть немножечко в сторону the next big thing — того, что будет очень большим, серьезным и дающим пользу людям — то посмотрите все стартапы. Посмотрите на Crunchbase, кто привлекает большие раунды инвестиций. Посмотрите, как торгуется индекс biotech — индекс биотехнологических компаний — последние полгода относительно последних 10 лет. И посмотрите, как много раундов поднимают эти стартапы.

( Читать дальше )

Что будет с рублем: контролируемая девальвация

- 06 мая 2019, 17:54

- |

В неделю перед праздниками российская валюта слабела — это происходило на фоне внешних рисков. Курс почти дошел до уровня 65 руб. за доллар. В пятницу рубль отыграл часть потерь, выйдя в район отметки 64,70 руб. На показатели почти не повлияло последнее заседание Центробанка — тот оставил ключевую ставку на прежнем уровне — 7,75%. Как будет чувствовать себя российская валюта после майских праздников? И не придется ли россиянам, которые собираются на летний отдых, срочно покупать доллары и евро?

Старший аналитик «БКС Премьер» Сергей Суверов полагает, что с приобретением валюты отпускникам можно не торопиться.

Сергей Суверов, старший аналитик «БКС Премьер»:

«Можно предположить, что курс рубля будет относительно стабильным и даже слегка укрепится. Это связано с двумя причинами. Во-первых, конфликт Запада с Ираном, и очень жесткие санкции в отношении этой страны, во-вторых, спрос на ОФЗ. Эти факторы влияют на укрепление рубля. Но риски тоже есть, они связаны с возможным непродлением соглашения ОПЕК+ о сокращении нефтедобычи, плюс общая тема замедления мировой экономики, которая может вызвать спрос на защитные активы, в том числе на доллар. Это не поможет курсу рубля. В целом можно предположить относительно стабильную динамику. Я жду примерно 63-63,5 руб. за доллар после майских праздников.»

( Читать дальше )

Есть ли плохая сторона Buyback?

- 02 мая 2019, 11:15

- |

Путь к мастерству долог, а жизнь коротка. Поэтому инвесторы склонны глотать поверхностные данные и не углубляться в детали.

( Читать дальше )

Стратегия на российском рынке акций: Часть I. Макроэкономика

- 30 апреля 2019, 13:33

- |

Российская экономика показала ускорение роста в 2018 году, но впереди период стагнации. Мы проанализировали как это повлияет на отрасли российского рынка акций.

Рост ВВП выше 2% связан с разовыми факторами

По итогам 2018 года Росстат сообщил о рекордном за шесть лет росте российской экономики: ВВП прибавил 2,3% против 1,6% годом ранее. Показатели удивили аналитиков, так как превысили прогнозы не только Всемирного банка и МВФ, ожидавших роста на 1,8% и 1,7% соответственно, но и Минэкономразвития с Центральным Банком РФ, ограничивших потенциал увеличения ВВП России в 2%.

Темп роста российского ВВП выше 2% выглядит неустойчивым, так как в 2018 году на него во многом влияли разовые факторы:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал