ЦБ

Центробанк дал статистику о брокерских счетах населения

- 08 апреля 2021, 14:29

- |

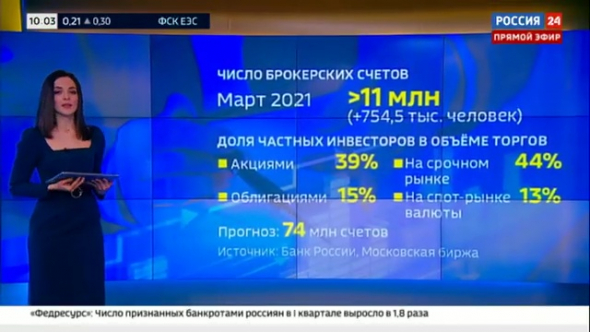

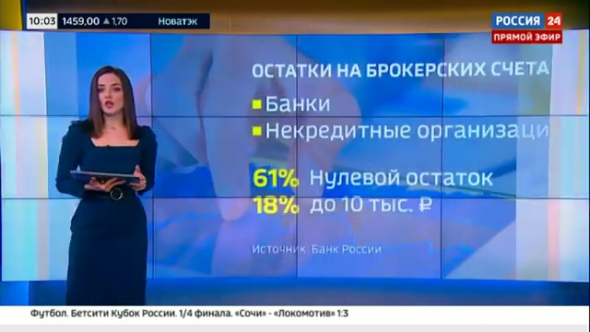

По состоянию на март, открыто более 11 миллионов брокерских счетов, центробанк (скоро) ожидает аж 74 миллиона. Однако, большинство на данный момент открытых счетов пустые, или содержат менее 10 000 руб. То есть хозяева по мнению цб или журналистов собираются в будущем совершать там какие то операции, а пока чего то ждут (а может быть уже проигрались, и больше ничего не ждут).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 32 )

QIWI: НЕ инвестировать!

- 02 апреля 2021, 16:28

- |

QIWI недавно отчитался за 2020 год. Результаты в целом неплохие, но могли быть на 600 млн рублей лучше, если бы не ограничения ЦБ на операции с иностранными контрагентами. QIWI утверждает, что работает вместе с ЦБ, чтобы полностью устранить все нарушения. Пока что Центробанк разрешил возобновить обработку платежей для некоторых ключевых иностранных компаний. Тем не менее, мы с большой осторожностью смотрим на перспективы QIWI в ближайшие годы.

Первое, что нас настораживает — нет гарантий, что регуляторные ограничения будут в дальнейшем ослаблены или что они не станут постоянными через новые законы или постановления. По прогнозам менеджмента, общая выручка QIWI может упасть на 15-25%, а скорректированная чистая прибыль может снизиться на 15-30% в 2021 году. Таким образом, компании вряд ли полностью удастся восстановить свою прибыль.

Второй повод для беспокойства — потенциальная потеря выручки от работы с букмекерами. По данным «Коммерсанта», QIWI предлагает правительству стать единственной компанией, отвечающей за учет интерактивных ставок. Напомним, что в декабре 2020 года правительство создало Единого регулятора азартных игр и создало роль Единого центра перевода интерактивных ставок (ЕЦУП). ЕЦУП вскоре заменит два существующих центра учета интерактивных ставок (ЦУПИС), один из ЦУПИСов принадлежит QIWI.

( Читать дальше )

ЦБ разработал возможные меры для регулирования экосистем

- 02 апреля 2021, 13:25

- |

Основное видение:

- Платформы приносят инновации в экономику, дают новое качество жизни для потребителей

- Платформы и экосистемы предоставляют новые возможности поставщикам товаров и услуг

- Нерегулируемое развитие экосистем может привносить новые риски как для участников экосистем, так и для иных экономических субъектов, на которые влияет их деятельность, и для экономики в целом

- В платформенной экономике данные становятся ключевой ценностью

- Следует также выделить риски для кредиторов и вкладчиков банков, на базе которых формируются экосистемы

- Для минимизации негативных последствий неконтролируемого развития экосистем на российском рынке необходимо принятие адекватных регуляторных и надзорных мер

- Роль государства как значимого участника на рынке платформенных решений должна быть прозрачна и предсказуема

- Оптимальная целевая структура российского рынка – как минимум несколько крупных национальных экосистем, конкурирующих между собой и с иностранными игроками, нишевые поставщики и менее масштабные платформы, удовлетворяющие спрос клиентов за пределами экосистем и бросающие вызов экосистемам-лидерам.

- Фокус внимания регуляторов – это минимизация рисков и поддержание конкурентной среды, в том числе препятствие появлению искусственных барьеров для догоняющих и нишевых игроков, содействие продвижению инноваций и обеспечение максимизации выгод, получаемых населением и бизнесом страны от внедрения платформенных и экосистемных решений в экономике

Основные риски, привносимые развитием платформенной экономики, можно условно разделить на несколько типов:

• риски для физических лиц – клиентов экосистем;

• риски для физических лиц, не являющихся клиентами экосистем;

• риски для поставщиков – участников экосистем, производящих услугу или продукт;

• риски для поставщиков услуг или товаров, не вошедших в экосистемы;

• риски для экономики в целом;

• риски монополизации технологических решений.

Для создания благоприятной среды и дальнейшего инновационного развития платформенного сегмента в российской экономике концепция регулирования экосистем в России должна включать в себя цели в соответствии со следующими основными направлениями:

• проведение государственной политики поддержки внутренней конкуренции в целях сохранения оптимальной структуры рынка:

конкуренция между крупными экосистемами,

наличие менее крупных платформ и нишевых участников, создание условий для выхода новых игроков на рынок платформенных сервисов;

• защита прав и интересов потребителей и поставщиков как внутри экосистем, так и за их периметром;

• обеспечение условий для инновационного развития экономики, а также повышения конкурентоспособности национальных платформ и экосистем;

• содержательный пересмотр понятия недобросовестных конкурентных практик и активное противодействие им;

• отсутствие преференций в адрес отдельных экосистем со стороны государства, в том числе эксклюзивного сращивания государственных сервисов с услугами отдельных экосистем и платформ;

• предотвращение регуляторного и налогового арбитража, в том числе в пользу иностранных участников платформенных рынков;

• интеграция в международную повестку вопросов платформенного регулирования, участие в выработке международных принципов и подходов в отношении регулирования платформ и экосистем.

первый зампред Банка России Сергей Швецов:

Идеальная картина мира, которую мы видим благодаря введению нового регулирования, — это создание регуляторных условий для создания рынка, на котором присутствует несколько конкурирующих национальных экосистем разного размера с умеренной ролью иностранных игроков.

На российском рынке в настоящее время не сложилось доминирующей экосистемы. ЦБ не собирается регулировать структуры экосистем с точки зрения собственности, это могут быть как партнерские схемы, так и много юрлиц, которые принадлежат одной холдинговой компании.

ЦБ предлагает выделить новый субъект регулирования — цифровая платформа или экосистема. На законодательном уровне для них должны быть установлены квалифицирующие признаки, а также определен регуляторный орган. Перераспределений полномочий между госорганами происходить не должно

Ввести требование об открытой модели в отношении доминирующих экосистем. Такая модель предполагает доступ к ней конкурирующих поставщиков товаров и услуг на основе публично раскрываемых платформой критериев. Владелец платформы или связанные с ним компании либо не выступают сами в роли поставщиков на такой платформе, либо «играют по общим правилам». Закрытая платформа отличается тем, что товары и услуги предлагает сама платформа.

Уделить отдельное внимание сделкам слияния и поглощения (M&A) доминирующих экосистем, в том числе в сфере технологических компаний.

Ввести запрет на использование внутренних учетных единиц экосистемы в качестве платежного средства, средства накопления и заемных средств.

источник

Мосбиржа разработала этический кодекс для фондового рынка

- 02 апреля 2021, 08:53

- |

Документ разработан вместе с ЦБ, саморегулируемыми организациями и участниками рынка и может быть утвержден советом биржи в апреле

скачать его можно здесь www.moex.com/s3164

Почему на гадании на ставках ФРС и ЦБ не заработать? (Хау-нот-ту)

- 01 апреля 2021, 21:58

- |

Начнем с теории…

Ключевая ставка – это основной инструмент денежно-кредитной политики. Она играет информационно-сигнальную роль и характеризует направленность денежно-кредитной политики.

Простыми словами эти умные циферки отражают лишь перспективу дальнейшего направление больших денежных потоков. Это не моментальный призыв к действию для Больших Дядь, а лишь причинно-следственная связь между экономическими циклами показывающая что делать «целесообразнее».

Так и вижу картину как наши бравые Баффеты видя по новостям повышение любой ставки любой страны на одну десятую пункта рвутся тариться долларом/рублем/песо/и т.д на хаях и строча посты в комьюнити про «экономика под откос». А ведь это даже не фантастика – эти люди среди нас.

Макроэкономика на то и МАКРО, что понятна не всем.

Ученье – свет…

А вы что думаете про глобальные показатели? Хаотичны ли данные сводки или же глобализация уже накинула на нас купол и нам остается только мастерить шапочки из фольги и ждать будущее прокладывая путь фонариком?

Жду ваши комментарии и лайки на пост

Всех благ

ЦБ с октября обяжет брокеров создавать резервы и рассчитывать нормативы достаточности капитала

- 31 марта 2021, 19:31

- |

Из Указания ЦБ «Об установлении обязательного норматива достаточности капитала для профессиональных участников рынка ценных бумаг, осуществляющих дилерскую, брокерскую деятельность, деятельность по управлению ценными бумагами и деятельность форекс-дилеров»

Обязательный норматив достаточности капитала (далее – НДК) для профессиональных участников рынка ценных бумаг, осуществляющих брокерскую, дилерскую деятельность, деятельность по управлению ценными бумагами и деятельность форекс-дилера (далее – профессиональные участники), устанавливается в следующих минимально допустимых числовых значениях (далее – минимальное значение НДК):

4 процента с 1 октября 2021 года;

6 процентов с 1 апреля 2022 года;

8 процентов с 1 октября 2022 года.

Профессиональный участник должен обеспечить соблюдение минимального значения НДК на постоянной основе.

Требования настоящего Указания не распространяются на профессиональных участников, являющихся кредитными организациями, а также на профессиональных участников, имеющих лицензию управляющей компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов.

Такая мера позволит брокерам в случае реализации рисков обеспечить покрытие возможных финансовых потерь за свой счет — из пояснительной записки к документу.

ЦБ планирует обязать брокеров создавать резервы под обесценение активов, составляющих кредитные требования. Такой резерв будет вычитаться из величины основного капитала при расчете норматива. «Резерв можно будет уменьшать, если требования обеспечены активами хорошего качества»,

источник

Публикация финрезультатов не столь значима для динамики акций QIWI - Промсвязьбанк

- 31 марта 2021, 13:21

- |

Чистая выручка сегмента платежных услуг в 4 кв. увеличилась на 6%, до 5,8 млрд руб., скорректированная EBITDA выросла на 125%, до 3,6 млрд руб., а чистая прибыль до 2,5 млрд руб. (+116%).

Несмотря на ограничения ЦБ, компания сумела в 4 кв. предоставить положительную финансовую отчетность и нарастить ключевые финансовые показатели по основной деятельности. При этом прогнозы на 2021 г. все еще негативные, что будет ограничивать рост акций до уровней, предшествующих разбирательствам с ЦБ. Однако сама по себе публикация финансовых результатов не столь значима для динамики акций в сравнении с комментариями компании по поводу устранения большинства нарушений, выявленных ранее Банком России, и возобновления платежей в пользу некоторых ключевых иностранных партнеров.Промсвязьбанк

Допуск иностранных ETF на российские биржи - подводные камни

- 31 марта 2021, 11:27

- |

Цитата:

Те поправки, которые мы готовим ко 2 чтению, с 1 октября сделают доступными ETF’ы «хороших» эмитентов на иностранные индексы. Чуть-чуть позже, может быть, через полгода, через год, линейка иностранных ETF’ов будет расширена. Но вот базовые ETF’ы, которые позволяют делать это «ленивое инвестирование» на российском рынке осенью должны появиться. И мы знаем позицию двух бирж, которые глубоко «ЗА» появление этих ETF’ов, и позиция Центрального Банка: коль уж мы разрешили инвестировать на глобальном рынке, то странно разрешать инвестировать в акции и не разрешать инвестировать в стратегии, которые более показаны нашему населению, которое не готово тратить время на этот «cherry picking». Так что ETF’ы появятся, и биржи будут их допускать так же как допускают сейчас иностранные ценные бумаги.

Не будут отставать и наши БПИФы. Я думаю, что конкуренция – это всегда хорошо, и наши производители БПИФов смогут предложить какую-то альтернативу, не полностью копию, а замешать с этими индексами частички российского рынка, и человек получит комплексное предложение: в одном ETF’е какую-то стратегию, которая покрывает и российский, и иностранный рынок.

Поэтому я вижу здесь большую перспективу. Будет ли это выгодно брокерам? Потому что брокер, конечно, ориентирует человека на частую торговлю. У него комиссия зависит не от хранения ценных бумаг инвестора, а от того, насколько часто инвестор осуществляет сделки купли-продажи. ETF’ы, конечно, снизят такую активность наших физических лиц на рынке, но я думаю, что биржи точно не будут этому сопротивляться, и брокеры тоже найдут свою нишу, мигрируя в сторону финансовых консультантов, так чтобы сохранить себя на этом рынке и не снижать доходность своего клиента, так как они сейчас снижают, провоцируя его на частую торговлю

( Читать дальше )

ЦБ дополнительно ограничит максимальный размер комиссий для компаний по некоторым платежам в СБП

- 29 марта 2021, 18:02

- |

Аналогичные тарифы и ограничения устанавливаются с 1 октября 2021 года и по платежам в пользу самозанятых.

Для граждан платежи за любые товары и услуги в СБП остаются бесплатными.

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал