ЦБ

Утренний обзор от 18.05.2020

- 18 мая 2020, 09:48

- |

🇧🇷 Общее число заболевших коронавирусом в Бразилии превысило 241 тыс. – страна выходит на 3 место в мире по этому показателю. Назначенный месяц назад министр здравоохранения страны подал в отставку. Бразилия производит 20% мировой железной руды и распространение коронавируса вызывает опасения её дефицита в случае закрытия шахт и портов. Цены на железную руду выросли ещё на 3%.

📈 Бенефициарами роста цен являются BHP Billiton (BHP US) и Anglo American (NGLOY US), ведущие добычу за пределами Бразилии. В России бенефициарами являются акции НЛМК и Северсталь, а также рублевые облигации Металлоинвеста. Также на благоприятной конъюнктуре рынка железной руды вероятно укрепление австралийского доллара.

🇨🇳 Цены на новые дома в Китае выросли на 0,4% г/г в апреле, сигнализируя о восстановлении спроса на жильё. Жилищное строительство является основной движущей силой спроса на металлы и особенно сталь.

🇮🇳 Индия продлила карантин до 31 мая. На прошлой неделе правительство объявило о масштабных реформах, включая реформу рынка труда, приватизацию, дерегулирование некоторых продовольственных рынков, программу импортозамещения в оборонных отраслях. Рынок акций Индии сегодня снижается на 2%.

🏦 Как ожидается, ЦБ Южной Африки и Турции снизят процентные ставки на 50 бп, а ЦБ Индонезии и Таиланда — на 25 бп на этой неделе. Народный Банк Китая также объявит процентные ставки в среду.

🇺🇸 Палата представителей Конгресса США приняла законопроект О стимулировании экономики на сумму $3 трлн. Сенат, контролируемый республиканцами, может не рассматривать законопроект и не предлагать альтернативу, сообщает Politico.

💡Инвестидея: восстановление экономической активности Китая и особенно рынка недвижимости с одной стороны, а также растущие опасения по поводу перебоев в работе бразильских железорудных шахт с другой — создают условия для роста цен на железную руду. Акции производителей руды, а также сталепроизводителей, обеспеченных собственной ресурсной базой, могут быть интересны к покупке.

Источник- телеграм-канал ВТБ Мои Инвестиции

- комментировать

- Комментарии ( 0 )

Составляем план на новую неделю с 18.05.-22.05.2020г. Прогнозы на неделю. Дивидендное ралли началось

- 17 мая 2020, 21:53

- |

Составляем план на будущую торговую неделю.

Чего стоит ждать от новой недели.

Произошла ли долгожданная коррекция?

Какое открытие нас ждёт в понедельник?

Поговорим также о курсе доллара и ценах на нефть.

На этой неделе решится судьба дивидендов Сбербанка, важное заседание наб совета.

Какое решение будет принято после заявлений главы ЦБ РФ.

Также на этой неделе решатся дивиденды Газпрома.

В США продолжается сезон отчётности, а значит отличный шанс спекульнуть.

Уже завтра, в понедельник, ожидаю хорошей прибыли.

Об этом и не только в данном видео.

( Читать дальше )

Чистая прибыль Мосбиржи за 1 квартал вырастет на 31% - до 6,6 млрд рублей - Альфа-Банк

- 14 мая 2020, 17:17

- |

Мы ожидаем, что чистая прибыль за 1К20 вырастет на 31% г/г (без учета разовых статей за 1К19) до 6,6 млрд руб., так как аномально высокая волатильность на рынке привела к крайне сильным объемам торгов на рынках акций, деривативов и на валютном спотовом рынке. Эта благоприятная ситуация для биржи уже отражена в котировках акций, на наш взгляд, после того как они подскочили в цене на 57% с минимумов середины марта, опередив динамику индекса Московской биржи (+23%) и акций анализируемых нами банков (+3-25%).Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

За этим периодом, тем не менее, может последовать период слабой активности на рынке, когда аппетит к риску у участников рынка может снизиться. Более того, рынок может недооценивать влияние недавнего понижения ставок ЦБ и ФРС США на процентные доходы (при этом ЦБ может продолжить понижать ставку). Акции биржи торгуются по коэффициенту 13,7x P/E 2020П (с премией 28% к среднему показателю за последние пять лет).

( Читать дальше )

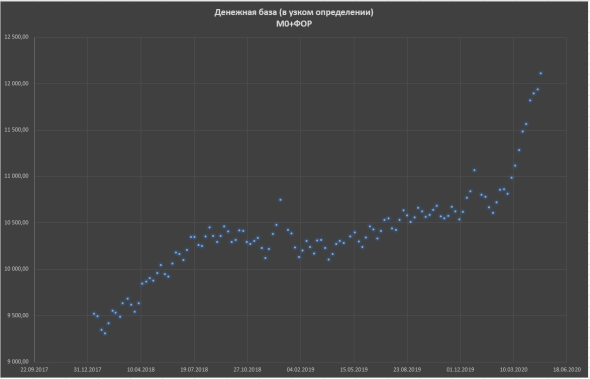

Апрельский Кэш: М0 за апрель вырос примерно на 620 млрд (+5%)

- 14 мая 2020, 02:47

- |

Поскольку регулятор стал публиковать статистику М0-М2 с приличным временным лагом, приходится импровизировать

далее предложена модель расчета М0 на основе данных ЦБ по ДБвУО:

Доля ФОР у этом уравнение статистически колеблется от 3.2 до 3.8%

( Читать дальше )

Иностранные инвесторы на вторичном биржевом рынке акций в апреле оставались нетто-продавцами

- 13 мая 2020, 20:13

- |

«Несмотря на покупки, наблюдавшиеся в начале месяца, иностранные инвесторы на вторичном биржевом рынке акций оставались нетто-продавцами. В целом за период продажи данных категорий участников составили 12 миллиардов рублей, что значительно ниже показателя за предыдущий месяц (95,3 миллиарда рублей)»

Нетто-покупателями на рынке акций выступали системно значимые кредитные организации — 35,7 миллиарда рублей и российские банки (8 миллиардов рублей);

основными продавцами среди российских участников — некредитные финансовые организации, которые продали на сумму 31,7 миллиарда рублей.

источник

Опачки, нерабочие дни закончились, старые песни о главном начались.

- 13 мая 2020, 19:30

- |

одни хештеги… радует что хоть коронавирус потихоньку убирают из ленты.

Заметьте, опять дичь попёрла… С 2014г этой дурью забито 99% новостей… Такое ощущение, что новости для россиян пишет робот! Снова на горизонте замаячила война и ядерный гриПП.

( Читать дальше )

Поддерживающие меры для нефтяного сектора потребуют всестороннего анализа регулирующими органами - Атон

- 13 мая 2020, 14:58

- |

Согласно сообщению на сайте Кремля, 12 мая главный исполнительный директор Роснефти Игорь Сечин встретился с президентом России Владимиром Путиным. Среди ключевых моментов, обсуждавшихся на встрече, отметим следующие:

Представитель Роснефти заявил, что, с учетом слабости рынка нефти в целом и решения снизить объем добычи, инвестпрограмма компании в 2020 сокращена примерно на 200 млрд руб. относительно 2019 до 750 млрд руб.

Для повышения доступности оборотных средств компания просит президента о смягчении банковской политики путем увеличения лимитов кредитования для компаний сектора.

Также со стороны Роснефти была высказана просьба о переносе на более поздний срок налоговых платежей, связанных с геологоразведкой, и оптимизации высоких тарифов на прокачку нефти — сейчас, по словам И. Сечина, расходы на транспорт составляют 32% от конечной стоимости нефти.

Предлагаемые меры могут оказать дополнительную поддержку нефтяному сектору в период тяжелой макроэкономической ситуации, однако потребуют всестороннего анализа регулирующими органами и поиска возможных компромиссов. Решения о кредитных лимитах принимает Центробанк РФ с учетом норматива Н6, по которому максимальный уровень риска для группы связанных заемщиков установлен на уровне не более 25% от капитала. Расширение данного лимита может привести к повышению концентрации банковских рисков в нефтяном секторе. В свою очередь, регулировка тарифов Транснефти на прокачку нефти находится в компетенции ФАС. На данном этапе мы оцениваем новость НЕЙТРАЛЬНО.Атон

Многоходов очка от ЦБ и сказ как они 1.5 трл. печатали.

- 13 мая 2020, 14:49

- |

Основной причиной такого резкого и не совсем понятного мува со стороны ЦБ и правительства является не желание пускать в оборот ликвид из ФНБ в период кризиса дамы и господа. Я думаю ответ исчерпывающий.

А теперь вопрос, что Б… ТЬ В СТРАНЕ ДОЛЖНО СЛУЧИТСЯ ЧТОБЫ ЦБ И ПРАВИТЕЛЬСТВО ВСКРЫЛО КУБЫШКУ И ПУСТИЛО ЛИКВИД В ОБОРОТ?

www.google.com/amp/s/m.rosbalt.ru/amp/business/2020/05/11/1842642.html

Чуть не забыл и знаете что самое смешное в этом? ЦБ тем самым заработает деньги во время кризиса, а главным покупателем новых напечатанных денег будут банки, которые в свою очередь должны отдать под залог облигации РФ, которые в свою очередь обеспечены потребительскими вкладами, то есть ОПЯТЬ весь фуршет за счёт народа.

Что такое ЗВР. Коротко

- 13 мая 2020, 09:58

- |

ЗВР — это обеспечение местной валюты, поскольку, если исчезнет возможность обменять её на «старшие» (доллар, евро, йена), доверия к ней не будет и люди перестанут ей пользоваться. Вот почему отношение М2 к ЗВР — важнейший параметр для курса.

Стоимость риска ВТБ за 1 квартал пока не учитывает ухудшение качества кредитного портфеля - Альфа-Банк

- 12 мая 2020, 15:44

- |

В то же время отчисления в резервы оказались ниже как наших ожиданий, так и прогноза рынка, отражая менее консервативную политику банка в сравнении со Сбербанком. Мы считаем, что стоимость риска ВТБ за 1К20 отражает лишь коррекцию макроэкономического прогноза и пока не учитывает ухудшение качества кредитного портфеля (которое проявится позже). Таким образом, мы ожидаем, что рост отчислений в резервы в следующем квартале продолжится, тогда как масштаб ухудшения качества кредитов остается главным неизвестным для инвесторов (сейчас рынок, судя по всему, учитывает в котировках сценарий V-образного восстановления).Кипнис Евгений

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал