ЦБ РФ

Банк России рекордно вложился в китайский госдолг

- 03 апреля 2019, 21:37

- |

Перспективы налаживания взаимоотношений России и США по-прежнему вызывают сомнения, поэтому Центробанк РФ активно наращивает вложения в китайские активы.

В третьем квартале минувшего года Банк России перевел из золотовалютных резервов в КНР еще $9 млрд. Объем активов Китая на балансе увеличился с 11,6% до 13,6%, следует из данных самого регулятора.

По состоянию на 30 сентября Банк России хранил в ценных бумагах КНР $62,5 млрд – годом ранее показатель был в 16 раз меньше. В ценные бумаги Франции регулятор вложил 14,2% от ЗВР ($65,2 млрд) Германии – 12,2% от резервов. Таким образом, Китай оказался на втором месте.

В 2018 году приоритетом для ЦБ РФ была скупка юаней. Объем китайской валюты в первом полугодии увеличился до 67 млрд долларов (14,7%). Начавшаяся торговая война с США обвалила курс юаня, обесценив вложения Центробанка на 7,5% ($5 млрд). Процентный доход по китайским облигациям составил всего 3,2% годовых ($2,1 млрд).

В настоящее время доля юаня на балансе ЦБ сократилась с 14,7% до 14,4%, однако снижение с большей вероятностью стало результатом валютной переоценки, а не изменений в тактике Центробанка. Регулятор продолжает скупать юани, оправдывая это стремлением к диверсификации резервов.

- комментировать

- Комментарии ( 2 )

Когда ставка не определяет ничего (в преддверии решений ЦБ РФ)

- 22 марта 2019, 08:00

- |

Сегодня состоится заседание Банка России, по итогам которого будут объявлены значение ключевой ставки и ориентиры денежной политики.

Консенсус участников рынка – за сохранение савки на нынешних 7,75%. ЦБ прислушивается к экспертному мнению. И принимает неожиданные решения. Так что можно опираться на консенсус. Но быть готовыми и к сюрпризу. Шансы на понижение ставки не умозрительны.

Взгляните на историю ключевой ставки. 24 изменения за 5,5 лет, или 4-5 изменений в год. ФРС США на этом фоне – группа безынициативных флегматиков. С момента последнего изменения прошло 95 дней. В среднем, ставка корректируется раз в 83 дня. Идет штрафное время.

Какова обстановка с денежным рынком? Короткие (сроком погашения до 2 лет) ОФЗ дают доходность ниже нынешней ключевой ставки, причем однолетние бумаги – сильно ниже. И это – аргумент в пользу снижения КС.

( Читать дальше )

Неделя триумфа монетаристов (мы шортим USD|RUB и золото и будем шортить S&P)

- 18 марта 2019, 07:58

- |

#прогнозы

• Мы в верхней части фондовой синусоиды. Предположение, требующее объяснений.

• 3 месяца назад широкий спектр рынков находился под ценовым и эмоциональным прессом. Это и американские, европейские, российские акции, и нефть, и рубль. Инициативы по выравниванию ситуации ожидаемо оказались в руках монетарных властей и не стали неожиданными. ЦБ РФ поднял ключевую ставку, для поддержания устойчивости рубля, ФРС явила инвестсообществу примирительные комментарии о взвешенной политике и готовности к стимулированию.

• Спустя 3 месяца, западные фондовые рынки выше минимумов декабря н 15-20%, рубль укрепился более чем на 5%, нефть +15 долл./барр.

• Предстоящая неделя – неделя закрепления успеха. 20 марта – заседание ФРС, 22 марта – ЦБ РФ. От первой будут ожидать новых слов о мерах во благо экономического и фондового роста. От второго – сохранения или снижения ключевой ставки.

( Читать дальше )

ЦБ РФ с 1 июля изменит требования к некоторым брокерским сделкам с ценными бумагами за счет клиентов

- 11 марта 2019, 23:09

- |

Банк России в понедельник 11 марта опубликовал Указание «О требованиях к осуществлению брокерской деятельности при совершении брокером отдельных сделок с ценными бумагами и заключении договоров, являющихся производными финансовыми инструментами, критериях ликвидности ценных бумаг, предоставляемых в качестве обеспечения обязательств клиента перед брокером, при совершении брокером таких сделок и заключении таких договоров, а также об обязательных нормативах брокера, совершающего такие сделки и заключающего такие договоры».

Указание Банка России от 08.10.2018 N 4928-У зарегистрировано в Минюсте 4 марта 2019 г. (N 53942).

Согласно документу, С 1 июля 2019 года изменяются требования к брокерам, которые торгуют ценными бумагами за счет клиентов.

Брокер, совершающий сделки с ценными бумагами за счет денежных средств или ценных бумаг клиента (за исключением клиента с особым уровнем риска) должен определять состав клиентского портфеля как совокупность непокрытых позиций, не должен совершать действия, которые приведут к возникновению или увеличению отрицательного значения непокрытой позиции.

( Читать дальше )

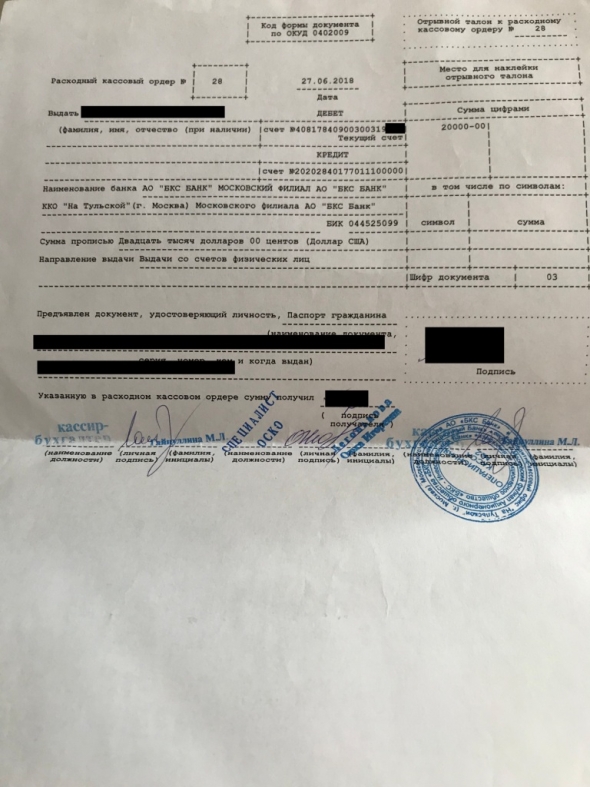

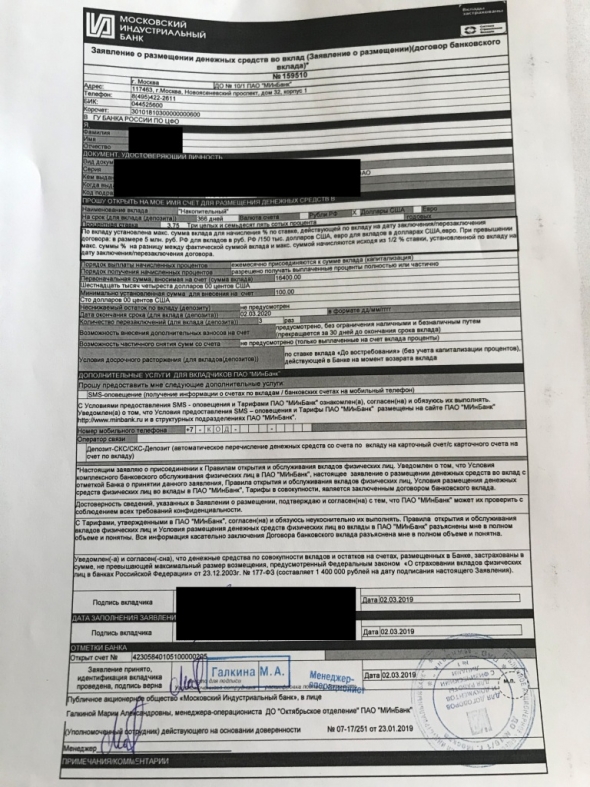

Как банковский пылесос не захотел принимать валюту или покупаем УФЛ

- 02 марта 2019, 17:04

- |

Денежные средства лежали дома снятые в том году через отделения банков-брокеров а именно ВТБ и БКС (большая часть).

Ну в общем подходим к кассе я отдаю денежные средства, денежные средства кладутся в счетную-проверяющую машинку которая свободно отсчитывает 20 000 долларов. После чего кассир достает УФЛ (PS УФЛ это примитивная проверка, по который выявляются самые плохие подделки) и начинает каждую купюру проверять на свечение в УФЛ и откладывая купюры которые ей не понравились. В итоге банк получил вместо 20 000 долларов всего 16 400.

( Читать дальше )

Сможет ли ЦБ ограничить доступ населения к рынку форекс? И зачем ему это нужно

- 22 февраля 2019, 20:05

- |

Единственный способ реализации такого предложения — блокировать переводы физических лиц форекс-компаниям. Однако, те самые мелкие игроки, о которых ЦБ проявляет такую заботу, по большей части пользуются электронными платежными системами типа WebMoney, которые ЦБ не контролирует (и вряд ли когда-нибудь будет в полном объёме). Поэтому забота о зачастую проигрывающих неквалифицированных инвесторах — сказка про белого бычка. Как ЦБ планирует сократить кредитное плечо участников рынка с 50 до 30, вообще непонятно, для этого ему придётся проверять все сделки. Или его устроит формальное упоминание об этом в правилах? Реально оно и сейчас не 50.

Единственный способ реализации такого предложения — блокировать переводы физических лиц форекс-компаниям. Однако, те самые мелкие игроки, о которых ЦБ проявляет такую заботу, по большей части пользуются электронными платежными системами типа WebMoney, которые ЦБ не контролирует (и вряд ли когда-нибудь будет в полном объёме). Поэтому забота о зачастую проигрывающих неквалифицированных инвесторах — сказка про белого бычка. Как ЦБ планирует сократить кредитное плечо участников рынка с 50 до 30, вообще непонятно, для этого ему придётся проверять все сделки. Или его устроит формальное упоминание об этом в правилах? Реально оно и сейчас не 50.А вот для средних и крупных инвесторов, работающих через серьёзных брокеров, это создаст определённые проблемы, поскольку пополнения и снятия со счёта у них делаются через банковские переводы, которые ЦБ как раз вполне может блокировать. Тут, скажете вы, тоже всё просто, пройдите квалификацию и торгуйте себе на здоровье. А вот тут то собака и зарыта. Это будет чем-то вроде регистрации для самозанятых. ЦБ получит возможность «взять на карандаш» всех средних и крупных спекулянтов. А дальше, всё что угодно. И более плотный налоговый контроль — это самое безобидное. Например, ЦБ, когда будет знать, чьи конкретно переводы проверять, запретить им работать через нелицензированных брокеров (а лицензированные — сплошь отечественный производитель). То есть реальная цель — загнать всех либо на Московскую Биржу (которая сама превратилось в кухоньку, вспомните декабрьский сквиз по нефти), либо к отечественным брокерам. Против последних я ничего не имею, но (!!!), даже о тех, которые мне очень нравились по работе на РФР, я не слышал положительных отзывов по работе на западных рынках. Да и усиленный контроль со стороны государства тоже оптимизма не внушает.

Последнее тоже можно обойти, что многие и будут делать. Например, открыть банковский счет в одной из стран, не присоединившихся к системе автоматического обмена финансовой информацией: США, Тайланд, Черногория и Грузия. И через него пополнять брокерский счёт и выводить с него средства. Но это всё на свой страх и риск. Штраф за то, что вы не зарегистрировали банковский счет в налоговой, достаточно велик и составляет от 75% до 100% от оборота по этому счёту. А, если зарегистрировали, придётся сдавать в налоговую отчёт по нему.

Так что сия инициатива, как и почти все последие инициативы властей, сведётся к тому, чтобы больше контролировать и налогооблагать, ничего нового.

Итоги недели 21.02.2019. Послание Путина. Курс доллара и нефть

- 21 февраля 2019, 13:04

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

В России снижается количество частных банков. Почему это плохо?

- 13 февраля 2019, 17:06

- |

Летом 2018 г. главным управляющим директором Альфа-банка стал Владимир Верхошинский, замруководителя розничного бизнеса ВТБ. Это спровоцировало слухи, что ВТБ планирует купить Альфа-банк — крупнейший частный банк РФ.

В декабре о возможной сделке стали писать СМИ. По информации Financial Times, владельцы Альфа-банка хотели продать его за $7–8 млрд — UniCredit в 2017 г. и ВТБ в 2018 г. — но переговоры были неформальными и остановились на начальном этапе. Источники IntelliNews утверждают, что к поглощению Альфа-банка госбанки — ВТБ или Газпромбанк — подталкивает Кремль.

Информацию о возможной сделке Альфа-банк и ВТБ опровергли, но слухи на рынке не прекратились. Их подкрепляло значительное уменьшение числа крупных частных банков в России в последние годы.

( Читать дальше )

Финансовый мониторинг клиентских операций. Что видит ЦБ (УФМ и ВК). ПОД/ФТ. 115-ФЗ. Должная осмотрительность.

- 11 февраля 2019, 12:00

- |

Напишу еще один пост, про то, как и на что смотрит Регулятор. Это в БОЛЬШЕЙ мере относится к юр.лицам, однако, поскольку ЦБ РФ видит все счета и что-откуда пришло/ушло, может затрагивать и физиков...

Все отсылки клиентов к ГК и приход с юридически подкованным адвокатом дают плоды очень (очень-очень) редко. Немудрено, что ЦБ вдруг решился «сократить» черные списки… но на деле пока ничего нового не слышно.

Должная осмотрительность, в купе с отсылкой к 115-ФЗ, плюс внутренние правила ПОД/ФТ/ФРОМУ банков дают неограниченные возможности «кошмарить» своих клиентов. ЦБ РФ уже давно выпускает письма/указания и требования к Банкам по проявлению должной осмотрительности!

Более того, те юр.лица (ритейл), которые работают с клиентами (покупателями) в рамках открытой оферты (и типа не могут не продать товар клиенту иначе он — их засудит по ГК) УЖЕ абсолютно правомочно отказывают клиентам, если те не могут доказать происхождение средств (ну или свою легитимность). И это следствие давления со стороны Управления Финмониторинга и Валютного Контроля ЦБ РФ. ЦБ через банки «давит» на конечных клиентов, ибо у них счета/обслуживание там. Поверьте, если Вы что-то не исполняете и ссылаетесь на ГК и Конституцию (на права) — Вам сначала все заблокируют… А уже потом Вы будете разбираться… причем не один месяц. И в 80% случаев (пока) — безуспешно.

По текущей практике многие банки (их фин.моны) говорят мне, что теперь по ВСЕМ входящим платежам с сомнительных компаний (признаки сомнительности по скорингам/профсуждению) идет отсылка в РФМ… По причине — лицензия дороже… Но вцелом, зависит от банка — кто-то проводит платежи, кто-то стопит. Пока непонятно, когда проверяется фирма. Получается в спец.скоринг она и ее «поставщик» попадается, когда первая ставит на фирму в списке 550-П… Вчера от крупных банков звучало, что переставлять дальше можно не более 25% «прихода»… а кто-то говорит и 50%…

( Читать дальше )

Российский рынок в ожидании решения ЦБ РФ по ставке в пятницу

- 07 февраля 2019, 14:28

- |

Российский рынок акций

Индекс ММВБ растет без коррекций 6-ю неделю подряд. На текущей неделе в отсутствии значимых событий вплоть до пятницы, когда состоится решение ЦБ России по ключевой ставке, с учетом закрытых бирж Китая, ожидается торговля с понижением волатильности. Однако, обращает на себя внимание, появление ряда признаков надвигающейся коррекции: на графиках отраслевых индексов ММВБ энергетики и финансов появились технические сигналы ”медвежье расхождение”, которые предвещают начало коррекции до конца недели, также можно отметить, что и на Американских индексах рост последних дней проходит с понижением объемов, а композитный индикатор PUT/CALL Ratio приближается к своим экстремальным значениям (текущее 0,83) вблизи уровня 0,8, что также может служить индикатором надвигающейся коррекции и на Американских фондовых площадках. С учетом этого, спекулятивным инвесторам, возможно, имеет смысл сократить вложения в акции и зафиксировать часть прибыли.

Денежный рынок

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал