SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Х5 Retail Group

X5 Retail Group - ГДР компании 29 января 2018 года включены в раздел "Первый уровень" Московской биржи

- 29 января 2018, 12:50

- |

Московская биржа включила ГДР X5 Retail Group в Список ценных бумаг, допущенных к торгам.

пресс-релиз

сообщение

включить 29 января 2018 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:

- глобальные депозитарные расписки, представляющие обыкновенные акции Икс 5 Ритейл Груп Н.В. (X5 Retail Group N.V.), ISIN – US98387E2054.

пресс-релиз

сообщение

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 25 января 2018, 09:01

- |

Конкурировать с «Новатэком» сможет только Катар

Зампред правления «Новатэка» Денис Храмов сообщил на Всемирном экономическом форуме в Давосе, что компания уменьшит стоимость строительства нового СПГ-завода, что повысит конкурентоспособность России на мировом энергетическом рынке. «Помимо очень низких затрат на добычу и геологоразведку мы сможем достичь показателя затрат на сжижение [газа] менее $2 за миллион британских тепловых единиц (MBTU)». Заявленная «Новатэком» в качестве целевой стоимость сжижения может сделать себестоимость российского СПГ одной из самых низких в мире даже с учетом транспортировки. На европейском рынке по этому показателю с «Новатэком» может сравниться разве что Катар. (Ведомости)( Читать дальше )

X5 Retail Group - хорошая динамика сохранится в 2018 году

- 24 января 2018, 11:36

- |

X5 Retail Group опубликовала сильные операционные результаты за 4К17 И 2017, выручка выросла на 23,4% и 25,5% г/г соответственно

Несмотря на замедление инфляции рост продаж в 4К17 ожидаемо снизился по сравнению с 3К17 (24,9% г/г), но остается сильным на уровне 23,4% г/. Также остается сильным рост торговых площадей (+27,4% г/г)- компания открыла рекордное число новых магазинов в 4К17 — 795 (744 дискаунтера и 54 супермаркета). Рост LfL-продаж в 4К17 замедлился до 3,5% (с 4,5% в 3К17) из-за медленной продовольственной инфляции и роста среднего LfL-чека всего на 0,3% г/г. При этом LfL-трафик улучшился кв/кв до 3,1% в 4К17 с 2,5% в 3К17, что говорит о том, что X5 продолжает наращивать долю на рынке. Сопоставимые продажи сегмента супермаркетов показали неожиданно высокий рост +9,3% г/г. Динамика в сегменте магазинов Экспресс была ожидаемо слабой — LfL of -4,9% в 4К17.

Несмотря на замедление инфляции рост продаж в 4К17 ожидаемо снизился по сравнению с 3К17 (24,9% г/г), но остается сильным на уровне 23,4% г/. Также остается сильным рост торговых площадей (+27,4% г/г)- компания открыла рекордное число новых магазинов в 4К17 — 795 (744 дискаунтера и 54 супермаркета). Рост LfL-продаж в 4К17 замедлился до 3,5% (с 4,5% в 3К17) из-за медленной продовольственной инфляции и роста среднего LfL-чека всего на 0,3% г/г. При этом LfL-трафик улучшился кв/кв до 3,1% в 4К17 с 2,5% в 3К17, что говорит о том, что X5 продолжает наращивать долю на рынке. Сопоставимые продажи сегмента супермаркетов показали неожиданно высокий рост +9,3% г/г. Динамика в сегменте магазинов Экспресс была ожидаемо слабой — LfL of -4,9% в 4К17.

Результаты в целом совпадают с консенсус-прогнозом Bloomberg, но поддерживают уверенность, что хорошая динамика X5 сохранится в 2018. Сильный рост выручки, рекордное количество открытий и ускорение роста трафика говорят о том, что X5 продолжает получать выгоду от своего разворота. Хотя низкая инфляция (1,3% в 4К17) остается поводом для тревоги и является ключевым негативным фактором результатов, X5 смогла компенсировать это ростом доли на рынке, ускорив темпы роста трафика в 4К17. Учитывая неплохой рост выручки, мы считаем более низким риск неприятных сюрпризов в отношении рентабельности в 4К17 — результаты должны выйти в марте. Согласно нашим консервативным оценкам, рентабельность EBITDA в 4К17 составила 5,7%, что соответствует снижению на 110 бп г/г. X5 торгуется с мультипликатором P/E 2018П 12,9x, по оценкам АТОНа, что соответствует дисконту 30-40% к аналогам EM и поддерживает нашу рекомендацию ПОКУПАТЬ.АТОН

Магнит и Х5 (Х5 показал хороший результат, ждем Магнит)

- 24 января 2018, 09:25

- |

Вчера Х5 опубликовал свой отчет за год и показал рост розничной выручки на 25%

Т.е. они увеличили продажи на 25% и это произошло ну явно не с той долей клиентов которые постоянно к ним ходили, учитывая что увеличение зарплат у населения почти не было, можно предположить что эти 25% это люди которые перешли из Магнитов и других локальных сетей, в Пятерочку

Если где то прибыло, то значит где то убыло

Полагаю что Магнит покажет отчет за 2017 год с 0% или 5% выручки (и этот отчет будет неаудирован, т.е. как захотели так и написали, ну а потом выясниться что магнит сработал в -20% за год, но это уже будет потом)

Т.е. они увеличили продажи на 25% и это произошло ну явно не с той долей клиентов которые постоянно к ним ходили, учитывая что увеличение зарплат у населения почти не было, можно предположить что эти 25% это люди которые перешли из Магнитов и других локальных сетей, в Пятерочку

Если где то прибыло, то значит где то убыло

Полагаю что Магнит покажет отчет за 2017 год с 0% или 5% выручки (и этот отчет будет неаудирован, т.е. как захотели так и написали, ну а потом выясниться что магнит сработал в -20% за год, но это уже будет потом)

Потенциал роста бумаг X5 Retail Group составляет 37%

- 23 января 2018, 21:43

- |

Рост чистой розничной выручки X5 Retail Group в 4 квартале 2017 года составил 23,4% год к году, несмотря на незначительное замедление по сравнению с 3 кварталом 2017 года, вызванное в основном снижением темпов роста продовольственной инфляции. Об этом говорится в сообщении компании.

Темп роста чистой розничной выручки X5 Retail Group по итогам 2017 года оставался на высоком уровне и составил 25,5%, говорится в сообщении компании. Прирост чистой розничной выручки в размере 261,3 млрд рублей является самым высоким в истории компании.

( Читать дальше )

Темп роста чистой розничной выручки X5 Retail Group по итогам 2017 года оставался на высоком уровне и составил 25,5%, говорится в сообщении компании. Прирост чистой розничной выручки в размере 261,3 млрд рублей является самым высоким в истории компании.

Сегодня X5 Retail Group опубликовала сильные предварительные операционные результаты по итогам 2017 г. и показала относительную устойчивость, несмотря на то, что год был сложным для компаний потребительского сектора.На фоне усиления конкуренции, отрасль впервые испытала на себе эффект от замедления темпов инфляции при отрицательном росте доходов населения делающим потребителя более рациональным. Чистая розничная выручка в 2017 г. выросла на 25,5% г/г и составила 1,287 трлн. руб., и в целом совпала с ожиданиями Bloomberg-консенсуса аналитиков и практически совпала с моей оценкой – рост на 25,31% и 1,285 трлн. руб. Выручка по формату Пятерочка показала по году рост на 29% и достигла аппетитную цифру в 1 трлн руб., это 77,8% от общей выручки.

( Читать дальше )

X5 опубликовал ожидаемо сильные операционные результаты

- 23 января 2018, 14:49

- |

Рост чистой розничной выручки X5 Retail Group в 4 квартале 2017 года составил 23,4% год к году, несмотря на незначительное замедление по сравнению с 3 кварталом 2017 года, вызванное в основном снижением темпов роста продовольственной инфляции. Темп роста чистой розничной выручки X5 Retail Group по итогам 2017 года оставался на высоком уровне и составил 25,5%, говорится в сообщении компании. Прирост чистой розничной выручки в размере 261,3 млрд рублей является самым высоким в истории компании.

X5 опубликовал ожидаемо сильные операционные результаты, которые во многом оправдали наш прогноз. Рост чистой розничной выручки по итогам 2017 г. составил ожидаемые 25,5% г/г, квартальной выручки – 23,4% г/г. Наибольший вклад в рост выручки обеспечили магазины формата Пятерочка и Перекресток. На данный момент X5 является самым крупным и самым быстрорастущим ритейлером в стране.ИК «Велас Капитал»

LFL-sales выросли на 5,4% г/г по итогам 2017 г., LFL-sales по итогам 4К – на 3,5% г/г. – ожидаемо позитивно. В 2017 г. компания открыла 2 934 новых магазина, прирост торговых площадей составил 27,4% г/г по итогам года – ожидаемо позитивно.

Ритейлер отметил высокую долю промо даже в предновогодний сезон (значит, будет давление на маржу у прочих ритейлеров – «Лента», «О`кей» и «Магнит»).

На момент публикации GDR компании стоили 38,9 долл. за бумагу. Мы считаем, что ожидаемо сильные операционные данные выступят драйвером роста для бумаг ритейлера. Наша текущая рекомендация «покупать» при целевой цене 48,2 долл. за бумагу (+23,9%).

Магнит, Лента и Х5 (Отчеты)

- 23 января 2018, 09:37

- |

Интересно, Лента и Х5 публикуют отчеты сегодня, а вот Магнит решил опубликовать только через 3 дня после всех ритейлов, да еще и неаудированный

Возможно для того что бы посмотреть на результат других и выдать что то схожее с Лентой и Х5, дабы котировки не упали еще ниже, а потом уже через месяцок вывести у себя на сайте отчет аудированный в котором у них дела обстоят еще хуже, но там уже мало кто будет смотреть на это, всем хватит и отчета от 26 числа

Возможно для того что бы посмотреть на результат других и выдать что то схожее с Лентой и Х5, дабы котировки не упали еще ниже, а потом уже через месяцок вывести у себя на сайте отчет аудированный в котором у них дела обстоят еще хуже, но там уже мало кто будет смотреть на это, всем хватит и отчета от 26 числа

| 23.01.2018 | X5 Retail Group: продажи за 4 кв 2017 | X | |

| 23.01.2018 | Лента: продажи за 4 кв 2017 | X |

| 26.01.2018 | Магнит: отчет МСФО 2017 неаудированный | X |

Магнит: Самый темный час - перед рассветом

- 22 января 2018, 17:12

- |

Магнит — второй по обороту ритейлер в России.

По состоянию на 30 сентября 2017 года на него приходилось более 15 000 магазинов различных форматов, а в 2018 году он планирует добавить еще 2500 магазинов в свой портфель. Магнит занимает второе место по рыночной капитализации (19 млрд долларов США) в Европе. Его продажи росли среднегодовыми темпами 23% с 2013 по 2016 год и достигли 841 млрд руб. за 9М17. Двумя основными сегментами компании являются продуктовый ритейл и продажа косметики. Магнит также работает как оптовый торговец и рассматривает возможность запуска нового направления − аптек. В 2016 году рыночная доля Магнита в продуктовом ритейле достигла 8%.

( Читать дальше )

По состоянию на 30 сентября 2017 года на него приходилось более 15 000 магазинов различных форматов, а в 2018 году он планирует добавить еще 2500 магазинов в свой портфель. Магнит занимает второе место по рыночной капитализации (19 млрд долларов США) в Европе. Его продажи росли среднегодовыми темпами 23% с 2013 по 2016 год и достигли 841 млрд руб. за 9М17. Двумя основными сегментами компании являются продуктовый ритейл и продажа косметики. Магнит также работает как оптовый торговец и рассматривает возможность запуска нового направления − аптек. В 2016 году рыночная доля Магнита в продуктовом ритейле достигла 8%.

Мы начинаем аналитическое освещение Магнита с рекомендации ПОКУПАТЬ и 12-месячной целевой цены 8 230 руб. за акцию и $34 за GDR, что предполагает общую доходность 22% и 16% с, включая дивидендную доходность 3%.Ключевые аспекты инвестиционной истории остаются неизменными, несмотря на слабую динамику в 2017 году. Магнит остается основным элементом российской продуктовой розницы с сильными конкурентными преимуществами. На наш взгляд, проблемы, которые стоят перед Магнитом, разрешимы, но это потребует времени. Темпы текущего прогресса магазинов X5 дают хорошее представление о том, как долго весь процесс может занять у Магнита и какое влияние может оказать на деятельность компании. Мы отмечаем, что с начала программы модернизации трафик у X5 вышел в плюс в течение 12 месяцев и вырос примерно на 400 бп в год с последующими улучшениями. По нашим оценкам, LFL Магнита начнут демонстрировать восстановление уже в 2018 году.

( Читать дальше )

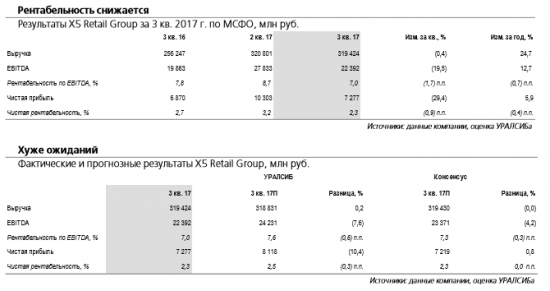

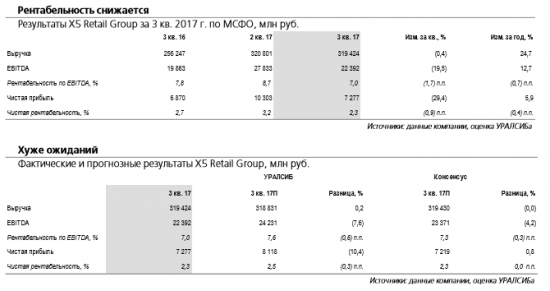

Х5 Retail Group - не удалось показать быстрый рост выручки без негативного влияния на рентабельность

- 20 октября 2017, 12:21

- |

Результаты за 3 кв. 2017 г. по МСФО разочаровали в части рентабельности

EBITDA оказалась ниже ожиданий... Вчера X5 Retail Group опубликовала финансовые результаты за 3 кв. 2017 г. по МСФО, продемонстрировавшие более сильное, чем ожидалось, сокращение рентабельности относительно предыдущего квартала. Так, выручка X5 возросла на 25%(здесь и далее год к году) до 319 млрд руб. (5,4 млрд долл.), а EBITDA — на 13% до 22,4 млрд руб. (380 млн долл.), что ниже нашего прогноза на 8%, а консенсусного — на 4%. Рентабельность по EBITDA при этом сократилась на 0,8 п.п. до 7,0% против ожидавшихся нами 7,6% и прогнозировавшихся рынком 7,3%. Чистая прибыль увеличилась на 6% до 7,3 млрд руб. (123 млн долл.), также оказавшись хуже прогнозов.

( Читать дальше )

EBITDA оказалась ниже ожиданий... Вчера X5 Retail Group опубликовала финансовые результаты за 3 кв. 2017 г. по МСФО, продемонстрировавшие более сильное, чем ожидалось, сокращение рентабельности относительно предыдущего квартала. Так, выручка X5 возросла на 25%(здесь и далее год к году) до 319 млрд руб. (5,4 млрд долл.), а EBITDA — на 13% до 22,4 млрд руб. (380 млн долл.), что ниже нашего прогноза на 8%, а консенсусного — на 4%. Рентабельность по EBITDA при этом сократилась на 0,8 п.п. до 7,0% против ожидавшихся нами 7,6% и прогнозировавшихся рынком 7,3%. Чистая прибыль увеличилась на 6% до 7,3 млрд руб. (123 млн долл.), также оказавшись хуже прогнозов.

( Читать дальше )

Х5 - компания демонстрирует хорошие темпы роста выручки в 3 квартале

- 20 октября 2017, 10:45

- |

Х5 в III квартале увеличила чистую прибыль на 6%, до 7,3 млрд руб.

Х5 Retail Group в III квартале увеличила чистую прибыль по МФСО на 5,9% по сравнению с прошлогодним показателем, до 7,277 млрд рублей, сообщила компания. EBITDA ритейлера увеличилась на 12,7%, до 22,392 млрд рублей, рентабельность этого показателя составила 7% по сравнению с 7,8% годом ранее. Валовая прибыль Х5 выросла на 22,1%, до 75,765 млрд рублей. Выручка Х5 в III квартале увеличилась на 24,7%, до 319,424 млрд рублей, — за счет роста сопоставимых продаж (на 4,6%) и увеличения торговой площади (на 27,8%).

Х5 Retail Group в III квартале увеличила чистую прибыль по МФСО на 5,9% по сравнению с прошлогодним показателем, до 7,277 млрд рублей, сообщила компания. EBITDA ритейлера увеличилась на 12,7%, до 22,392 млрд рублей, рентабельность этого показателя составила 7% по сравнению с 7,8% годом ранее. Валовая прибыль Х5 выросла на 22,1%, до 75,765 млрд рублей. Выручка Х5 в III квартале увеличилась на 24,7%, до 319,424 млрд рублей, — за счет роста сопоставимых продаж (на 4,6%) и увеличения торговой площади (на 27,8%).

Х5 демонстрирует хорошие темпы роста выручки, но EBITDA margin показала снижение. Это связано с ростом доли Пятерочки в общем объеме бизнеса компании, а она менее маржинальна, чем другие сети группы. В тоже время по итогам 9 мес. EBITDA margin остается выше аналогичного периода прошлого года (7,8% против 7,6%). Мы считаем, что рост маржи частично может быть обеспечен укреплением рубля (стоимость закупаемого импорта снижается быстрее, чем цены в сети).Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал