SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Х5 Retail Group

Результаты Х5 оказались лучше ожиданий рынка - Промсвязьбанк

- 25 октября 2018, 11:35

- |

Х5 в III квартале увеличила чистую прибыль на 11,1%

X5 Retail Group в III квартале 2018 года увеличила чистую прибыль на 11,1% по сравнению с прошлогодним показателем, до 8,087 млрд рублей, сообщила компания. Скорректированная EBITDA X5 (без учета расходов на программу LTI) выросла на 19,9%, до 27,786млрд рублей, рентабельность скорректированной EBITDA составила 7,4% по сравнению с 7,3% годом ранее. EBITDA (c учетом начисления затрат по программе долгосрочного премирования, выплат на основе акций и прочих разовых выплат) увеличилась на 23,7%, до 27,689 млрд рублей. Рентабельность этого показателя составила 7,4% против 7% годом ранее. Выручка Х5 выросла на 17,6%, до 375,505 млрд рублей.

X5 Retail Group в III квартале 2018 года увеличила чистую прибыль на 11,1% по сравнению с прошлогодним показателем, до 8,087 млрд рублей, сообщила компания. Скорректированная EBITDA X5 (без учета расходов на программу LTI) выросла на 19,9%, до 27,786млрд рублей, рентабельность скорректированной EBITDA составила 7,4% по сравнению с 7,3% годом ранее. EBITDA (c учетом начисления затрат по программе долгосрочного премирования, выплат на основе акций и прочих разовых выплат) увеличилась на 23,7%, до 27,689 млрд рублей. Рентабельность этого показателя составила 7,4% против 7% годом ранее. Выручка Х5 выросла на 17,6%, до 375,505 млрд рублей.

Результаты Х5 оказались лучше ожиданий рынка.Компания продолжает демонстрировать хороший рост финансовых показателей, позитивным моментом является увеличение маржинальности бизнеса.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Важным фактором для X5 должен стать День инвестора - Sberbank CIB

- 23 октября 2018, 17:44

- |

Аналитики Sberbank CIB ожидают умеренно позитивной реакции рынка на результаты компании:

В среду, 24 октября, X5 Retail Group должна опубликовать показатели за третий квартал 2018 года по МСФО. Ранее компания уже сообщала о том, что выручка и сопоставимые продажи в третьем квартале выросли соответственно на 17,6% и 0,5%. Эта информация предполагает, что консолидированная выручка за июль — август должна составить 374,4 млрд руб. Также ранее сообщалось, что доля промоакций в совокупном объеме покупок не изменилась ни по сравнению со вторым кварталом текущего, ни с третьим кварталом 2017 года. Это позволяет нам предположить, что улучшение условий закупок должно позитивно повлиять на валовую рентабельность (ранее сэкономленные на закупке средства реинвестировались в цены).

Позитивный эффект должны были усилить меры по ограничению товарных потерь. Соответственно, мы моделируем на третий квартал валовую рентабельность на уровне 24,2% (во втором она составила 24,0%, а в июле — августе 2017 года — 23,7%) и валовую прибыль на сумму 90,6 млрд руб.

Улучшение валовой рентабельности должно сгладить негативный эффект от роста операционных издержек. Выручка компании растет медленнее, чем торговые площади (в 3К18 разрыв составил 2 п. п.), поэтому операционные расходы в расчете на кв. м все равно должны увеличиваться быстрее, чем выручка на кв. м. Это скажется на всех ключевых операционных статьях, таких как оплата труда, аренда, коммунальные услуги. Поэтому мы ожидаем, что операционные издержки (без учета амортизации и долгосрочной мотивационной программы) за 3К18 должны были составить 65,9 млрд руб. и вырасти до 17,6% выручки (с 17,1% в 3К17).

В результате скорректированная рентабельность по EBITDA должна составить 7,3% (как и в 3К17), при этом сам показатель EBITDA увеличится до 27,2 млрд руб. — на 17,3% относительно уровня годичной давности. После вычета финансовых расходов и налога на прибыль скорректированная чистая прибыль, таким образом, должна равняться 8,2 млрд руб., что на 2% выше, чем в 3К17 (вследствие увеличения амортизации).

Учитывая опасения, связанные с обострением ценовой конкуренции в секторе, мы ожидаем умеренно позитивной реакции рынка на результаты компании. Более важным фактором должен стать «день инвестора», в ходе которого компания должна прокомментировать свою региональную стратегию, рассказать о нововведениях в магазинах, и текущих темпах роста выручки (мы моделируем рост выручки в Пятерочке на уровне 16%, это хуже, чем по итогам 3К18, но лучше, чем в сентябре текущего года). Большой интерес представляет план открытия новых магазинов — если компания собирается в дальнейшем открывать меньше магазинов, это положительно скажется на ее рентабельности и на доходности инвестированного капитала, поэтому мы воспримем такую новость позитивно.

Замедление темпов роста выручки X5 продолжается - Промсвязьбанк

- 19 октября 2018, 12:28

- |

X5 в III квартале замедлила рост выручки до 17,6%

X5 Retail Group в III квартале 2018 года увеличила розничную выручку на 17,6% по сравнению с III кварталом 2017 года, до 372,805 млрд рублей. По сравнению с динамикой II квартала (19,4%) и III квартала прошлого года (24,9%) рост выручки ритейлера замедлился. Динамика LfL-выручки также замедлилась: до 0,5% с 1% во II квартале и 4,6% в III квартале прошлого года.

X5 Retail Group в III квартале 2018 года увеличила розничную выручку на 17,6% по сравнению с III кварталом 2017 года, до 372,805 млрд рублей. По сравнению с динамикой II квартала (19,4%) и III квартала прошлого года (24,9%) рост выручки ритейлера замедлился. Динамика LfL-выручки также замедлилась: до 0,5% с 1% во II квартале и 4,6% в III квартале прошлого года.

Замедлением темпов роста выручки компании продолжается, но они остаются высокими. Прирост показателя происходит за счет новых открытий, т.к. сопоставимые продажи почти не растут. Х5 удается наращивать трафик, но средний чек сокращается. Так, в 3 кв. трафик вырос на 0,9%, а средний чек упал на 0,4%.Промсвязьбанк

Ускорение инфляции будет поддерживать средний чек X5 в 4 квартале - Атон

- 19 октября 2018, 11:51

- |

Х5 Retail Group опубликовала нейтральные операционные результаты

В 3К18 чистая выручка от продаж выросла на 17.6% г/г до 372.8 млрд руб. и замедлилась кв/кв с 19.4% г/г во 2К18. Перекресток оказался единственным форматом, которому удалось ускорить рост, до 25.5% (против 22.8% г/г во 2К18). С другой стороны, рост чистых розничных продаж Пятерочки замедлился кв/кв (21% во 2К18 против 18.3% в 3К18) из-за более медленного роста торговых площадей и отрицательного LfL-чека. Рост выручки Карусели оказался отрицательным, составив -0.3% из-за закрытия шести гипермаркетов на реновацию во 2К18. Динамика LfL-продаж замедлилась кв/кв до 0.5% в 3К18. Сопоставимый чек Пятерочки улучшился с -0.8% во 2К18 до -0.4% в 3К18, а LfL-чеки в форматах Перекресток и Карусель остались практически без изменений кв/кв (на уровне -1.8% и 2.4% соответственно в 3К18). Динамика LfL-трафика замедлилась кв/кв в форматах Пятерочка и Карусель (0.5% и -4.8% соответственно). Только Перекрестку удалось улучшить LfL-трафик с 6.4% во 2К до 6.7% в 3К. В 3К18 количество магазинов X5 достигло 13 685, а торговые площади составили 6 155 тыс кв с. Онлайн-услуги продолжали расти, количество заказов увеличилось на 45% кв/кв с 64 тыс во 2К18 до 93 тыс в 3К18.

( Читать дальше )

В 3К18 чистая выручка от продаж выросла на 17.6% г/г до 372.8 млрд руб. и замедлилась кв/кв с 19.4% г/г во 2К18. Перекресток оказался единственным форматом, которому удалось ускорить рост, до 25.5% (против 22.8% г/г во 2К18). С другой стороны, рост чистых розничных продаж Пятерочки замедлился кв/кв (21% во 2К18 против 18.3% в 3К18) из-за более медленного роста торговых площадей и отрицательного LfL-чека. Рост выручки Карусели оказался отрицательным, составив -0.3% из-за закрытия шести гипермаркетов на реновацию во 2К18. Динамика LfL-продаж замедлилась кв/кв до 0.5% в 3К18. Сопоставимый чек Пятерочки улучшился с -0.8% во 2К18 до -0.4% в 3К18, а LfL-чеки в форматах Перекресток и Карусель остались практически без изменений кв/кв (на уровне -1.8% и 2.4% соответственно в 3К18). Динамика LfL-трафика замедлилась кв/кв в форматах Пятерочка и Карусель (0.5% и -4.8% соответственно). Только Перекрестку удалось улучшить LfL-трафик с 6.4% во 2К до 6.7% в 3К. В 3К18 количество магазинов X5 достигло 13 685, а торговые площади составили 6 155 тыс кв с. Онлайн-услуги продолжали расти, количество заказов увеличилось на 45% кв/кв с 64 тыс во 2К18 до 93 тыс в 3К18.

( Читать дальше )

Расписки Ленты несправедливо перепроданы - Финам

- 17 октября 2018, 16:36

- |

Лента – один из крупнейших продуктовых ритейлеров в России.

Сеть делает ставку на гипермаркеты, которые формируют около 95% выручки. Продажи в 2017 г. достигли рекордных 365,2 млрд руб.

ГК «ФИНАМ»

Сеть делает ставку на гипермаркеты, которые формируют около 95% выручки. Продажи в 2017 г. достигли рекордных 365,2 млрд руб.

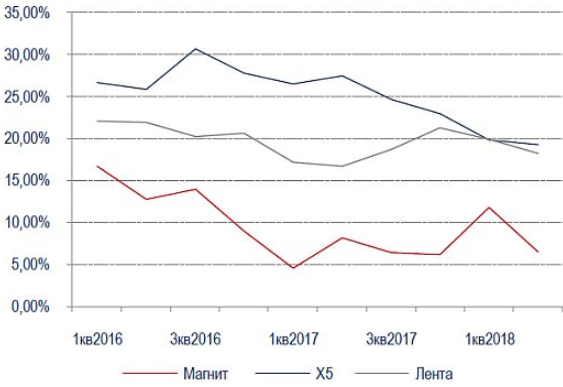

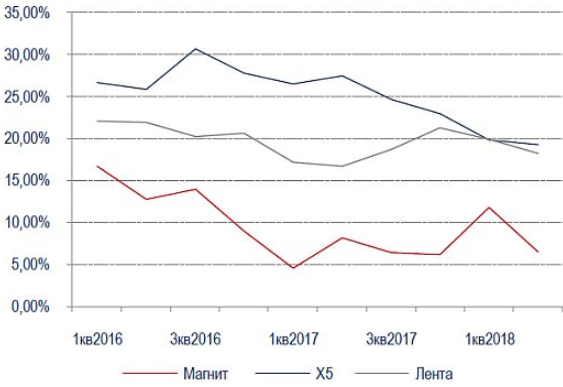

По итогам анализа результатов продаж и прибыли в 1-м полугодии мы сохраняем рекомендацию по распискам Ленты «покупать», но понижаем целевую цену с 470 до 314 руб. в основном на фоне сжатия мультипликаторов по российскому продуктовому ритейлу. Вместе с тем, отметим, что Лента – единственный ритейлер, который отчитался о росте чистой прибыли в 1-м полугодии и опередил конкурентов по динамике сопоставимых продаж. По нашим оценкам, расписки недооценены, потенциал роста оцениваем в 40% в перспективе 12 мес. Текущие уровни мы считаем интересными для среднесрочных инвестиций.Малых Наталия

GDR Ленты потеряли половину стоимости за несколько месяцев, что мы связываем в основном с негативным отраслевым фоном. По итогам 1-го полугодия Лента отчиталась о росте прибыли на 15%, в то время как у конкурентов прибыль сократилась. Ритейлер также смотрелся лучше по динамике сопоставимых продаж. В частности, во 2-м квартале LFL продажи Ленты выросли на 3,5% в сравнении с -5,2% у Магнита, +1,0% у Х5, и -4,0% у О'KEY.

По итогам года чистая прибыль, по нашим оценкам, вырастет на 15% до 15,2 млрд.руб. за счет открытия новых магазинов, положительной динамики сопоставимых продаж и снижения процентных расходов. По денежному потоку также ожидаем прогресса.

Долговая нагрузка остается высокой, что мы считаем минусом инвестиционного кейса ритейлера, но положительным моментом стало несколько раундов рефинансирования кредитного портфеля, которые помогли снизить среднюю ставку почти на 2% за год и сократить процентные расходы.

ГК «ФИНАМ»

Высокая эффективность затрат поможет Магниту компенсировать растущее давление на рентабельность - АТОН

- 16 октября 2018, 11:51

- |

Магнит: Стратегия трансформации: амбициозно, рискованно, но достижимо

( Читать дальше )

Магнит представил Стратегию трансформации компании. Были намечены амбициозные планы разворота, которые, в случае реализации, могут подстегнуть финансовые результаты в ближайшие 12-24 месяца. План предусматривает реновацию, добавление новых форматов и расширение ассортимента с целью нарастить долю на более обеспеченных рынках Москвы и Сибири. Условия покупки СИА Групп, представляются близкими к рынку (несмотря на недостаток подробностей) и могут помочь компании получить значительную долю на аптечном рынке с объемом в 1 трлн руб. Несмотря на это, мы считаем, что рынок будет сохранять осторожность, т.к. восстановление Магнита может быть очень неравномерным, учитывая сам масштаб задач, а также жесткую конкурентную и потребительскую среду. Мы считаем, что Магнит предлагает большой потенциал роста, хотя мы предупреждаем инвесторов о том, что для значимой переоценки потребуется несколько кварталов сильных результатов. Мы возобновляем аналитическое покрытие Магнита с рекомендации ПОКУПАТЬ и 12-месячной целевой ценой 4 970 руб./акцию ($18/GDR), потенциал роста 42% (46%).

( Читать дальше )

Продуктовый ритейл в поисках новых стратегий роста - Универ Капитал

- 04 октября 2018, 19:43

- |

Акции отечественных продовольственных сетей по итогам сентября обновили многолетние минимумы:

— «Магнит» обновил минимумы на Мосбирже с июля 2012 года

— «Лента» обновила исторические минимумы на Мосбирже

— X5 на LSE обновил минимумы с августа 2016.

На фоне замедления темпов роста выручки в борьбе за потребителей и долю рынка сети ищут новые драйверы роста.

«Магнит»

Представил обновленную стратегию развития на следующие 5 лет, которую инвесторы встретили без оптимизма.

Основные пункты стратегии:

Покупка фармдистрибьютора «СИА Групп» у своего нового акционера «Марафон Групп» в силе. И хотя никаких конкретных условий по сделке не прозвучало, инвесторы надеялись на ее отмену.

Недовольство инвесторов связано с тем, что это сделка с аффилированной стороной, а также с тем, что менеджменту придется переключиться на развитие непрофильных активов в условиях замедления роста основных форматов.

( Читать дальше )

— «Магнит» обновил минимумы на Мосбирже с июля 2012 года

— «Лента» обновила исторические минимумы на Мосбирже

— X5 на LSE обновил минимумы с августа 2016.

На фоне замедления темпов роста выручки в борьбе за потребителей и долю рынка сети ищут новые драйверы роста.

«Магнит»

Представил обновленную стратегию развития на следующие 5 лет, которую инвесторы встретили без оптимизма.

Основные пункты стратегии:

Покупка фармдистрибьютора «СИА Групп» у своего нового акционера «Марафон Групп» в силе. И хотя никаких конкретных условий по сделке не прозвучало, инвесторы надеялись на ее отмену.

Недовольство инвесторов связано с тем, что это сделка с аффилированной стороной, а также с тем, что менеджменту придется переключиться на развитие непрофильных активов в условиях замедления роста основных форматов.

( Читать дальше )

Прямое подключение к бирже может сэкономить X5 десятки миллионов рублей - Фридом Финанс

- 01 октября 2018, 18:49

- |

C 1 октября 2018 года X5 Retail Group получила прямой доступ на валютный рынок и рынок депозитов с центральным контрагентом Московской биржи, сообщила торговая площадка.

ИК «Фридом Финанс»

Прямой доступ нужен, прежде всего, компаниям, которые занимаются экспортно-импортными операциями в значительных масштабах, валюта нужна им как для операционной деятельности, так и для обслуживания валютных кредитов и займов. Во-первых, это экономия на комиссиях посредников, во-вторых, что немаловажно, так сохраняется конфиденциальность: обладая информацией о деятельности крупного игрока, недобросовестный посредник может использовать ее в своих целях. А главная причина, для чего компании пробивали прямой доступ на рынок — снижение системных рисков. Экспортер может быть в десятки раз крупнее банка-посредника, через которого он совершает операции на бирже.Ващенко Георгий

Идея нашла поддержку у инфраструктурных участников и регулятора из-за того, что риски банковской системы на тот момент были высокими. Именно для Х5 выгода, возможно, в виде комиссии на сделках. Кроме того, корпоративный сектор получил возможность выйти на денежный рынок, размещая временно свободные средства, либо фондироваться по рыночным ставкам, раньше эта возможность была только у членов биржи. Объем финансовых операций Х5 — порядка 8-10 млрд руб. в квартал, прямое подключение к бирже может сэкономит десятки миллионов рублей в год.

ИК «Фридом Финанс»

Стратегия Магнита не стала открытием для рынка - Промсвязьбанк

- 27 сентября 2018, 20:50

- |

Магнит представил новую стратегию

Ритейлер Магнит планирует в 2023 году увеличить долю на рынке продовольственного ритейла до 15% с нынешних 9%, говорится в презентации компании. Ритейлер планирует увеличить сеть магазинов «у дома» в 2023 году до 22,8 тыс. с 13,4 тыс. по итогам 2018 года. Количество супермаркетов Семейный магнит планируется увеличить до 0,9 тыс. с 0,5 тыс. Сеть магазинов дрогери (Магнит Косметик) планируется расширить до 9,3 тыс. с 4,4 тыс. в 2018 году. Кроме того, за пять лет ритейлер планирует открыть 9 тыс. аптек (сейчас их около 100). Компания откажется от развития гипермаркетов, часть магазинов большой площади будут ребрендированы в магазины нового формата Семейный плюс.

Ритейлер Магнит планирует в 2023 году увеличить долю на рынке продовольственного ритейла до 15% с нынешних 9%, говорится в презентации компании. Ритейлер планирует увеличить сеть магазинов «у дома» в 2023 году до 22,8 тыс. с 13,4 тыс. по итогам 2018 года. Количество супермаркетов Семейный магнит планируется увеличить до 0,9 тыс. с 0,5 тыс. Сеть магазинов дрогери (Магнит Косметик) планируется расширить до 9,3 тыс. с 4,4 тыс. в 2018 году. Кроме того, за пять лет ритейлер планирует открыть 9 тыс. аптек (сейчас их около 100). Компания откажется от развития гипермаркетов, часть магазинов большой площади будут ребрендированы в магазины нового формата Семейный плюс.

Магнит ставит амбициозные цели по увеличению своей доли на рынке, правда менее агрессивные, чем у Х5, которая 15% хочет достигнуть к 2020 году. В целом, стратегия Магнита не стала открытием для рынка. Обозначенные цели на фоне стагнации рынка розничной торговли и усиления конкуренции реализовать будет сложно. Магнит сейчас не показывает таких темпов роста, которые позволили бы наращивать долю. Несколько поможет реализации стратегии отказ от развития гипермаркетов, это сосредоточит ресурсы на небольших магазинах, затраты на открытие которых меньше.Промсвязьбанк

Развитие сети постаматов станет серьезным конкурентным преимуществом для X5 - ВТБ Капитал

- 05 сентября 2018, 16:25

- |

По планам, в течение пяти лет сеть СП X5 и «Совкомбанка» должна увеличиться до 1500 постаматов. По размеру это сопоставимо с лидерами рынка, возможность сотрудничества с которыми, по данным газеты «Ведомости», также рассматривает X5.

Ритейлер получит право размещать пункты выдачи в своих магазинах (коих на конец июня насчитывалось 13178). Стоимость одного такого пункта составляет 10000 долл., так что размер потенциальных инвестиций X5, по нашим оценкам, будет незначительным. На начальном этапе X5 будет предоставлять только место для размещения постаматов. Использование логистической платформы может начаться с 2019 г.

Ритейлер получит право размещать пункты выдачи в своих магазинах (коих на конец июня насчитывалось 13178). Стоимость одного такого пункта составляет 10000 долл., так что размер потенциальных инвестиций X5, по нашим оценкам, будет незначительным. На начальном этапе X5 будет предоставлять только место для размещения постаматов. Использование логистической платформы может начаться с 2019 г.

С нашей точки зрения, для традиционных продуктовых ритейлеров повышение акцента на развитии онлайн-торговли является одним из ключевых стратегических приоритетов. Со временем продажи значительной части ассортимента должны будут перейти в онлайн, тогда как офлайн-магазины сосредоточатся на реализации свежих фруктов и овощей и других видов скоропортящейся продукции и создании позитивного эмоционального опыта, а также станут местом доставки купленных через интернет товаров.ВТБ Капитал

Мы считаем, что наличие развитой офлайн-инфраструктуры в сочетании с акцентом на онлайн-торговле может стать серьезным конкурентным преимущественном для российского ритейлера, в связи с чем мы оцениваем данную новость как потенциально позитивную с точки зрения инвестиционной привлекательности X5.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал