Фундаментальный Анализ

Подснежники с шипами

- 04 марта 2018, 12:09

- |

Ад пуст.

Все бесы здесь.

Добрый день, уважаемые читатели, рад приветствовать вас!

Рынок достаточно волатилен последние дни, кипит множество страстей: по выступлению президента, по пошлинам для металлургов, по капексам для энергетиков и многие другие. Да, это весна. И весенняя природа рынка мокрая, ветренная, простудная. С одной стороны это прекраснейшее время, наполненное важнейшими фактами, с другой стороны это период огромных переживаний, больших надежд, части из которых не суждено сбыться. Прекрасные идеи пробуждаются из-под зимней насыпи подснежниками, но с шипами. Рынок редко отдает хорошие идеи легко и дешево.

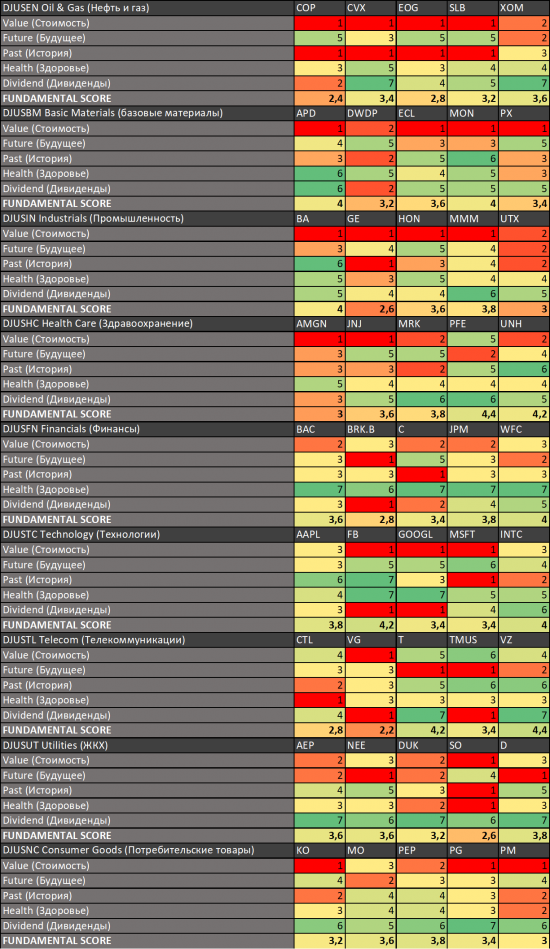

Для всех любителей сериалов уже анонсировали очередной сезон многосюжетного триллера. Нет, я не про «Миллиарды», которые действительно продолжатся с марта. Я про сериал «Дивиденды» и в этой еще более остросюжетной пьесе действующие лица начинают подниматься на сцену. Мы остановимся в антрактах, чтобы обсудить их красноречивые посылы.

( Читать дальше )

- комментировать

- 8К | ★21

- Комментарии ( 53 )

Фундаментал

- 01 марта 2018, 00:00

- |

Грайндхаос

- 23 февраля 2018, 13:00

- |

Хаос — это не провал. Хаос — это лестница. Многие пытались взобраться по ней, но оступались и уже не пытались вновь: падение ломало их. У других был шанс взойти наверх, но они отказывались, продолжая цепляться за государство, за богов или за любовь. Всё это иллюзии. Реальна лишь лестница, и важен лишь подъём наверх.

Добрый день, уважаемые читатели!

Прошло достаточно времени, чтобы мое письменное молчание вновь начало порождать страсть. Страсть прожить несколько мгновений вместе с читателем. Страсть переосмыслить все события прошедшей недели. Забыть все и вспомнить вновь, процеживая каждый факт через марлю потока сознания. Страсть быть благодарным за внимание, взаимность, критику. Вдохновение копится и в какой-то момент оно начинает литься через край при каждой капле мысли со сталактитов молчания. Тогда и стоит садиться писать.

Рынок очень насыщен событиями, которые разбирать не хочется и которые разбираются повсеместно. Кипящее масло информационного фона ждет когда попытаемся охладить его водой и разразится пожар комментариев, споров, теорий, псевдодоказательств и прочих мнений. Вероятно, кто-то из них прав, я не берусь судить и каждый раз стараюсь одергивать себя, когда хочется. Мои статьи представляют собой лишь мнение, лишь крупица взгляда на огромном пляже. Что это — тусклый камень или оброненная драгоценность? Но ведь и камень может быть ценнее и ближе, если за ним стоят важные глубокие воспоминания.

( Читать дальше )

Когда покупать упавший Магнит. Этап 3 Фундаментальный анализ.

- 19 февраля 2018, 11:41

- |

Соответственно денежный поток не меняется, как и в прошлый раз (чистая прибыль+амортизация). Ставки доходности используем в 10%,14%,19%. Единственным отличием является, то, что мы учитываем ежегодный прирост прибыли на 5%, берется опять же самый низкий процент для уменьшения риска.

Формулы для расчета:

1) основная формула = (денежный поток*r/(1+i)^n), где n-кол-во лет, i-ставка дисконтирования, r- рост прибыли в 5%;

2) расчет ставки в 10% и роста прибыли в 5%, предполагает сложение всех сумм полученных значений посредством формулы №1 в интервале, например до ^-400.

Расчет ставки в 10% и роста прибыли в 5% — это сумма значений:

(денежный поток*1,05/(1+i)^1) + (денежный поток*1,05/(1+i)^2) + (денежный поток*1,05/(1+i)^3),… и т.д. до ^-400;

3) аналогично рассчитываем показатели для ставок в 14 и 19%.

Далее полученные результаты делим на кол-во обыкновенных акций и вносим в таблицу.

Когда покупать упавший Магнит. Этап 2 Фундаментальный анализ.

- 16 февраля 2018, 12:12

- |

— чистая прибыль компании (за год);

— амортизация (за год, соответственно).

Денежный поток = чистая прибыль+ амортизация.

Далее, нам необходимо определится с тем, какую доходность мы хотим получить, я как правило использую доходность в 10, 14 и 19% (ставка дисконтирования). Потом необходимо, привести путем приведения размера будущих денежных потоков к их размеру в настоящем с использованием ставки дисконтирования. В этом случае мы будем полагать, что компания будет существовать много лет и будет приносить требуемую доходность.

Формулы для расчета:

1) основная формула = (денежный поток/(1+i)^n), где n-кол-во лет, i-ставка дисконтирования;

2) расчет ставки в 10%, предполагает сложение всех сумм полученных значений посредством формулы №1 в интервале, например до ^-150.

( Читать дальше )

Торговый план по товарным рынкам на ближайшие недели

- 13 февраля 2018, 19:31

- |

Вся статья (обзор кукурузы, сои, пшеницы, природного газа, нефти)

Долгосрочный STEO медвежий, но в феврале ожидается высокий уровень потребления газа и сильное истощение запасов, так что в принципе в ближайшие 2 недели мы еще можем увидеть отрастание рынка. Погода на прошлой неделе была холодной, особенно на севере, что вызвало сильный всплеск потребления, так что в следующем отчете мы увидим сильное истощение запасов газа. Но все это уже отображено в цене и рынок все равно реагирует на это снижением в рамках баланса. В ближайшие 2 недели ожидается рост температур, весна уже на подходе, но все еще ниже нормы на севере и западе, так что спрос на отопление может оставаться относительно высоким. Причины для ралли по-прежнему нет, но и для выхода из недельного баланса тоже. Долго срочно смотрю на рынок в шорт, но жду более благоприятный фундаментал и техническую картину для этого. Есть соблазн взять лонг внизу баланса, но фундаментально рынок слабоват, так что лонг пропущу.

Подключайтесь к моему телеграмм-каналу: https://t.me/cofutrading

Когда покупать упавший Магнит. Этап 1 Фундаментальный анализ.

- 12 февраля 2018, 12:43

- |

Доброго времени суток. В предыдущем посте https://smart-lab.ru/blog/450348.php я выложил подробный пример расчета акций упавших компаний, взял за пример акции Магнита и пообещал, если это кого-нибудь заинтересует, расскажу о расчетах подробнее. Так как торопился, предыдущий пост был не очень понятен, поэтому хочу разбить его на несколько этапов и подробно описать систему расчетов. И так 1 этап — Расчет балансовой стоимости компании. На этом этапе в таблицу, в произвольной форме забиваются:

— кол-во обыкновенных акций;

— кол-во привилегированных акций (всех типов);

— капитал компании (Активы-обязательства);

— рыночная цена акций на данный момент;

— номинальная цена каждой акции.

Далее, нам необходимо вычислить вес каждой акции в составе собственного капитала компании, для этого используем формулы:

1) Уставной капитал =(кол-во обык. акций*номинальную стоимость обык. акций)+( кол-во привил. акций*номинальную стоимость привил. акций);

2)Процентную долю обыкновенных акций в уставном капитале = (кол-во обык. акций*номинальную стоимость обык. акций)/уставной капитал*100;

( Читать дальше )

Алые паруса

- 10 февраля 2018, 14:34

- |

Когда мне тяжело, я всегда напоминаю себе о том, что если я сдамся – лучше не станет.

Добрый день, уважаемые друзья.

Прежде всего я хочу выразить глубочайшую признательность всем, кто подписался на канал в телеграме, за неделю количество подписчиков превысило 200 человек. Возможно, для кого-то это смешной показатель, но это гораздо выше того уровня, на который я изначально расчитывал. Приятно удивлен и очень надеюсь, что информация, публикующаяся там является для вас полезной. Как вы могли заметить, на канале я просто собираю определенные факты, без анализа. Анализ важных событий остается для статей, а у меня не возникает двойной работы. На канале я стараюсь воздерживаться от личной оценки тех или иных проишествий, хотя иногда желание это сделать есть. Уверен, рано или поздно сложится некий формат, он возникнет просто эволюционно, неминуемо возникнет, счастлив, что этот путь я могу пройти вместе с вами, дорогие подписчики.

Маятник «Эйфория-Паника» снова качнулся и вот в очередной раз мы видим упадок сил и настроений. «Бегите глупцы» — призывают нас на форумах после 10% снижения рынка. Но кто знает, снизится рынок на 10% или на 90%. К сожалению, я не являюсь носителем ответа на этот вопрос. Все что можно сказать, что паниковать неконструктивно. Нужно действовать, а не бояться. Причем иногда лучшее ваше действие, это выключить телевизор, радио и закрыть терминал.

( Читать дальше )

Способен ли "фундаментал" приносить прибыль при обвале ?

- 09 февраля 2018, 18:30

- |

В последнее время Российский рынок не особенно балует поклонников фундаментального анализа, к коим я отношу и себя. Да, всё дешево. Но «хорошие » компании несутся вниз, с таким же свистом как и «плохие». А когда у тебя под управлением приличная сумма, всё становится еще интересней.

Когда рынок растёт — инвесторы очень довольны. Десятки % годовых от роста «хороших» компаний + двузначные дивиденды от любых, кто платит, греют душу. И инвесторам по большому счёту все едино, что ТА, что ФА, что гадание на кофейной гуще ) Но когда рынок начинает проседать, пусть даже на 3 % (от портфеля) — всё же «хорошие» падают медленнее, а растут быстрее — инвесторы, начинают заметно нервничать и твои доводы, что всё это временно и рынок очень дешев, их не особо вдохновляет. Им нужен результат. Желательно сразу и много.

Приходится искать новый стиль торговли/инвестирования вспоминая то, от чего отошел лет 10 назад. Пытаясь совместить торговлю (даже внутри дня) с фундаментом и даже слухами (привет от префок Оргсинтеза)). Пока что всё достаточно неплохо. По крайней мере лучше рынка.

П.С. Хотел написать про хедж, но получилось другое )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал