Фрс

Риски рецессии не пускают нефтяные цены выше - Мир инвестиций

- 19 мая 2023, 14:21

- |

Широкий торговый диапазон $74–78 за баррель может оставаться актуальным в ближайшие дни. На горизонте месяца вероятности смещены в пользу роста выше $80, поскольку на физических рынках сохраняется дефицит поставок, который может усугубиться с наступлением высокого автомобильного сезона.

Риски рецессии. Рынки продолжают следить за ситуацией с процентными ставками и их влиянием на экономику и спрос на топливо. Пока большинство склоняется к мнению, что ФРС не будет повышать ставку на июньском заседании, но уверенность в этом снижается: сейчас по данным CME FedWatch Tool вероятность оценивается в 63% против почти 90% неделей ранее.

Комментарии представителей ФРС неоднозначны, еще меньше определенности дают макроэкономические данные. Это располагает к повышенной волатильности сырьевых активов, которые очень чувствительны к экономическим циклам.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Некоторые руководители ФРС склоняются к паузе в цикле подъема ставки

- 17 мая 2023, 12:14

- |

Сейчас ставка находится на максимальном за 16 лет уровне 5-5,25% годовых, и рынок ждет, что на июньском заседании американский ЦБ может сделать паузу в цикле ужесточения политики.

Президент Федерального резервного банка (ФРБ) Кливленда Лоретта Местер заявила на мероприятии в Дублине, что ставка, по ее мнению, еще не достигла уровня, в достаточной мере ограничивающего экономическую активность, а инфляция в Штатах остается «упрямо высокой».

Алексей Антонов о фондовом рынке США, ФРС.

- 15 мая 2023, 23:13

- |

На чём можно заработать? Куда вложить деньги? Куда сейчас можно инвестировать? Какие валютные стратегии мы составили?

Обзор на Облигации - Дайджест

- 15 мая 2023, 17:56

- |

🔹 За период 02.05.2023-05.05.2023 Индекс МосБиржи государственных облигаций (RGBI) подрос за неделю с 129,59 до 129,79 (+0,15%).

🔹 Рубль продолжил коррекцию после апрельского резкого ослабления курса, котировки ушли ниже 80 руб./доллар США, что благоприятно сказалось на ценах ОФЗ и корпоративных облигаций. Инвесторы покупают подешевевшие рублёвые долговые инструменты. Наклон кривой доходности на ближнем конце весьма крутой, доходности среднесрочных ОФЗ выглядят очень привлекательными.

🔹 Годовая инфляция держится ниже целевого уровня 4%, сказался эффект высокой базы прошлого года после начала СВО. Вызывает некоторую тревогу отложенный рост цен импорта из-за резкого ослабления курса рубля в начале апреля, что снова вернёт инфляцию выше плановых значений. Банк России долго держит ключевую ставку на прежнем уровне 7,5%. Руководство ЦБ боится снижать ставку, видит проинфляционные риски в нашей экономике. Глава ЦБ каждый раз говорит о готовности повысить ставку на ближайших заседаниях в случае негативных сценариев. А тем временем ситуация в российской экономике налаживается, статистика показывает цифры промышленного роста лучше ожиданий.

( Читать дальше )

Причины банковского кризиса в США - часть 3 из 4.

- 15 мая 2023, 12:32

- |

(Часть 1, Часть 2)

В марте 2022 года ФРС начала свой самый быстрый за 40 лет цикл повышения ставки. Быстрорастущие ставки создали для банков опасные условия — чем длиннее срок погашения у ценных бумаг, тем чувствительнее они к изменениям ставок. С ростом ставок рыночная стоимость активов на балансах банков начала снижаться.

И это только полбеды. Растущие ставки вынуждают клиентов искать более высокую доходность, в следствие чего банкам приходится предлагать более высокие процентные выплаты по депозитам. Согласно данным DepositAccounts годовые ставки по кредитам выросли с 0.35% в мае 2022 года до 2.70% к марту 2023.

Банкам становится все сложнее предлагать доходность выше доходности тех же Treasuries, из-за чего банки терпят отток средств.

источник: headlines F.

США: Йеллен потихоньку тратит заначки

- 12 мая 2023, 09:45

- |

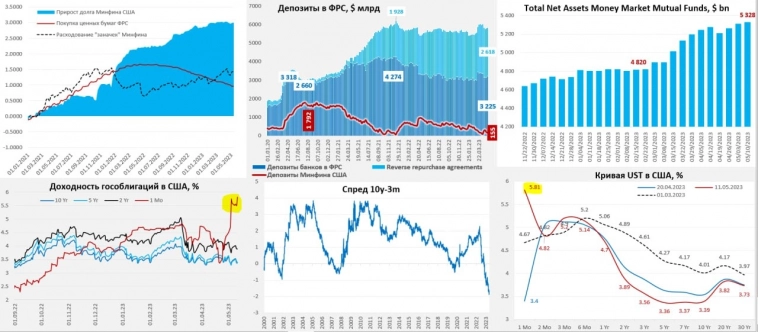

ФРС на неделе обошлась без каких=то активных операций на рынке и изменения общего баланса были незначительны (-$1 млрд). Внутри баланса был ряд движений: FDIC сократила долг перед ФРС до $212.5 млрд (-$16.7 млрд), а банки нарастили заимствования через BFTP и дисконтное окно на $11.3 млрд. Это скорее всего связано с операциями JPMorgan по поглощению FRC и рядом проблем у более мелких банков.

Минфин США потратил еще $33.5 млрд за неделю и у него осталось на счетах $155 млрд, объем обратного РЕПО с ФРС сократился на $22.7 млрд, отток денег в фонды денежного рынка продолжился, но не так активно ($18.3 млрд). В целом, благодаря притоку долларов со счетов Минфина США долларов в финсистеме становится пока только больше, но за счет дорогих займов. Кривая госдолга США представляет собой достаточно забавное зрелище, когда короткие ставки 5.8%, очередной аукцион по размещению четырехнедельных векселей прошел по ставке 5.7% годовых, причем при сокращении объема размещения с $50 до $35 млрд – рынок закладывает премию за риск дефолта в течение месяца, дефолтные свопы на полгода 259 б.п. на год 176 б.п. Ждем сколько налогов соберет Йеллен в середине месяца, но до начала-середины июня ей должно хватить пока, но чем дальше – тем больше вероятность сбоя.

( Читать дальше )

Годовая инфляция в США в апреле стала наименьшей за два последних года

- 12 мая 2023, 09:40

- |

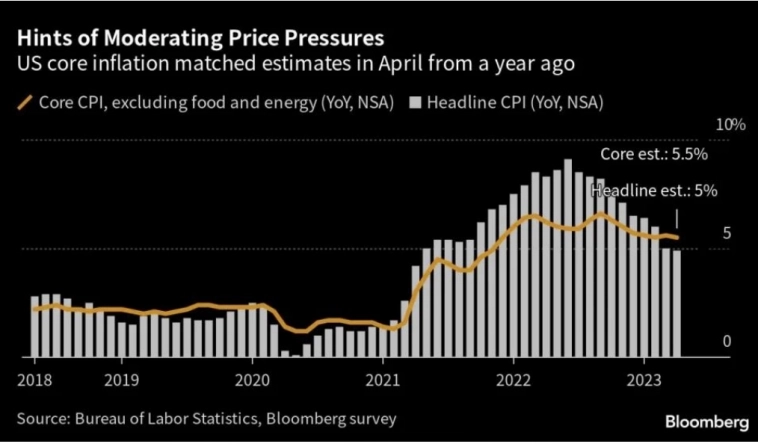

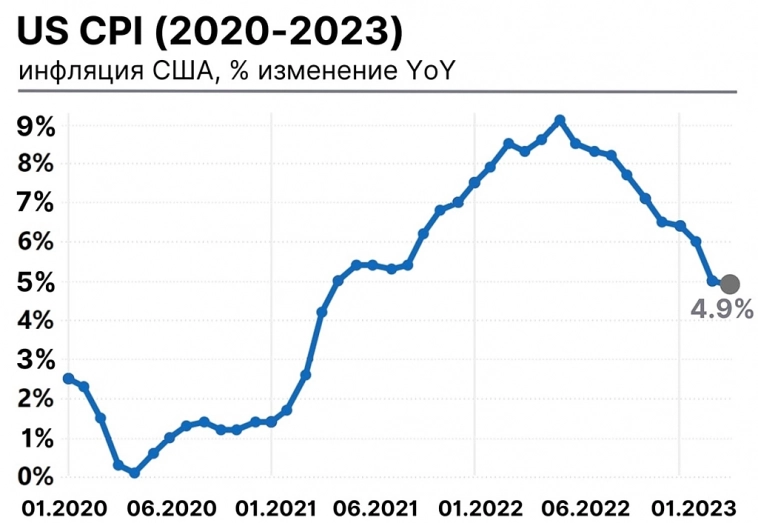

Согласно отчету Министерства труда, опубликованному в среду, общий индекс потребительских цен вырос на 4.9% по сравнению с прошлым годом, впервые за 2 последних года не превысив значение 5%. Несколько снизился также и базовый индекс потребительских цен (без учета продуктов питания и энергоносителей).

В более узком ценовом сегменте, который внимательно отслеживается представителями ФРС — стоимости услуг, востребованность которых резко возросла по мере ослабления пандемии коронавируса — зафиксировано еще большее замедление, при этом увеличение за месяц стало наименьшим с середины 2022 г., поскольку подешевели авиабилеты и гостиничные номера.

В отчете говорится, что инфляция снижается по мере того, как значительный рост процентных ставок и недавний кризис банковского сектора сказываются на экономике. Однако цены в целом по-прежнему растут довольно быстрыми темпами, а рынок труда остается стабильным.

( Читать дальше )

⚡️ФРС: новая сага о госдолге, Сбер просел после див. отсечки, Китай опять падает (Актуальные финансовые новости на 11.05.23)

- 11 мая 2023, 09:51

- |

Почему ФРС закончил цикл повышения ставки. Когда начнут снижать?

- 11 мая 2023, 08:09

- |

#ФРС

#ИнфляцияСША

Ставка уже выше инфляции (CPI).

По правилу Тейлора (рекомендую почитать про это правило),

ставка должна быть выше инфляции.

Дефлятор, на который ориентируется США, уже около 4%.

Впереди — выборы в США.

Поднимать ставку нет смысла, будут готовиться к выборам Президента (ноябрь 2024г.) и стимулировать экономику.

Вопрос — когда ФРС начнёт снижать ставку.

Или осенью 2023, или уже в 2024.

С уважением,

Олег.

Ставка ФРС теперь выше, чем уровень инфляции в США🇺🇸

- 10 мая 2023, 20:20

- |

Сегодня вышли данные по инфляции в США, она составила 4,9% год к году (ИПЦ), снизилась еще на 0,1%. При этом в месяц прирост составил 0,4%, прилично.

Прошлые май и июнь были месяцами, в которые инфляция росла сильнее всего.

📍Май 2022 (+1,1%)

📍Июнь 2022 (+1,4%)

Поэтому даже при сохранении роста инфляции в США на 0,4% месяц к месяцу, стоит ожидать снижение цифр минимум до 3,2%. А это уже довольно близко к таргету ФРС в 2%.

Считаю, что на следующем заседании ФРС сделает паузу в повышении ставок. После подождет несколько месяцев и с сентября при нормальном уровне инфляции в июле и августе начнет снижать.

Что нам с того? Если не инвестируете в акции США, то смягчение политики ФРС — одна из причин возможного ослабления доллара. Для акций американских компаний – пауза в повышении ставки и ее дальнейшее снижение постепенно откроет аппетит инвесторов к рисковым активам.

Подпишитесь на мой ТГ-канал и читайте десятки качественных обзоров российских компаний, все это БЕСПЛАТНО! t.me/Vlad_pro_dengi

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал