ФрС

Как фондовый рынок США может отреагировать на снижение ставки — небольшой исторический экскурс

- 12 июня 2019, 20:10

- |

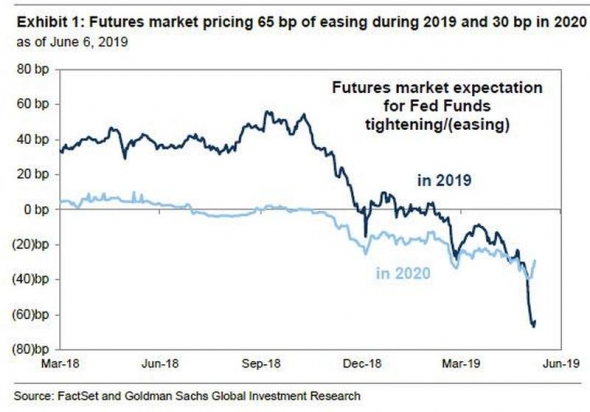

Как известно, денежный рынок США начал активно закладывать в цены смягчение монетарной политики ФРС на ближайших заседаниях. По мнению его участников, вероятность как минимум однократного снижения ставки к концу года превысила 90%! В целом, потенциал снижения в этом году оценивается в 65 базисных пунктов, а в следующем — составляет 30 базисных пунктов. Это эквивалентно четырем последовательным снижениям ставки рефинансирования к концу 2020 года:

(Рынки ожидают снижения ставки рефинансирования на 65 б.п. в этом году и на 30 б.п. в следующем (по данным на 6 июня 2019))

На ZeroHedge опубликовали по этому поводу хороший обзор от аналитиков Goldman Sachs, в котором проводится небольшой исторический экскурс на тему поведения фондового рынка США после начала смягчения монетарной политики ФРС.

Так, начиная с 1988 года имело место 13 случаев когда участники рынка ожидали снижения ставки за день до заседания Феда. Во всех 13 случаях ставки на этом заседании были снижены. В двух случаях участники рынка пересматривали свои ожидания к началу заседания ФРС в сторону ужесточения. Это происходило в середине цикла смягчения монетарной политики и в обоих случаях фондовый рынок падал в течение месяца перед заседанием (на 5% в феврале 1990 и на 1% в феврале 1992).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Энтони Помплиано предрекает идеальный шторм для экономики США

- 12 июня 2019, 19:21

- |

«Идеальный шторм» — это выражение, означающее ситуацию, в результате которой сочетание неблагоприятных факторов существенно усиливает негативный эффект. Фразеологизм стал широко известным в России в результате выхода на экраны в 2000 году одноименного фильма, рассказывающего о катастрофе рыбацкого судна «Андреа Гейл» во время Хэллоуинского шторма 1991 года у побережья США.

«Сначала урезание ключевой ставки, потом увеличение политики количественного смягчения, а тут еще и вознаграждение за новые блоки биткоинов урезали вдвое… Кажется, нас ждет идеальный шторм», — заявил предприниматель.

Вечен ли рост S&P 500 ?

- 11 июня 2019, 22:27

- |

Недавно у меня состоялась жаркая (ну почти)) дискуссия с одним из участников СЛ. Он утверждал, что, купив S&P 500 через различные инструменты Американского ФР мы обеспечим себе чуть-ли не вечный рост и 20 % доходность в долларах. Ни на, что не претендую, просто репост из «Телеграмма»

Текст :С крахом Бреттон-Вудской системы доллар США окончательно освободился от привязки к золоту. Как результат, мировая валютная система избавилась от любых ограничений роста монетарной базы.

В 1987 новоназначенный глава ФРС Алан Гринспен принял инновационные в свое время меры, благодаря которым центробанк послужил источником ликвидности для фондового рынка и финансовой системы в целом.

Впервые с момента своего появления в 1913 году ФРС не просто пришла на помощь отдельному банку, не просто попыталась создать стимулы для экономического роста. Гринспен дал понять, что сейчас центробанк занимается непосредственной поддержкой фондового рынка.

Рецессии полезны тем, что избавляют экономику от непроизводительных инвестиций. Однако благодаря системной и деструктивной практике искусственного сдерживания процентных ставок центробанки создали условия для масштабного и неэффективного размещения капитала. Это привело к беспрецедентным долгам и огромным пузырям активов.

( Читать дальше )

Про денежные агрегаты

- 11 июня 2019, 15:27

- |

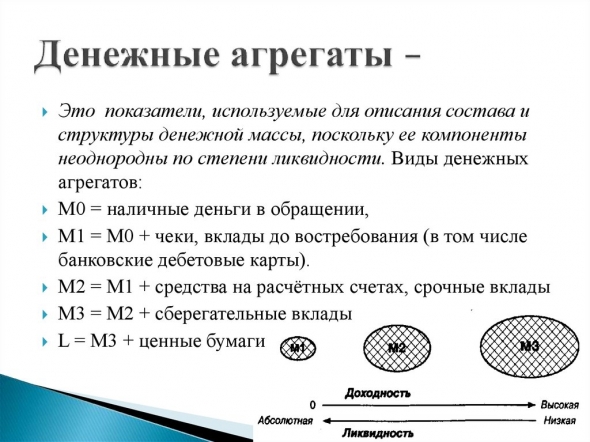

Под денежной базой обычно подразумевают М1, а под денежной массой — М2. Денежная масса зависит от того, как граждане и компании (держатели денег) распоряжаются своими деньгами - сколько тратят и сколько кладут на банковские счета, от того, сколько положенных на счета денег банки (эмитенты денег) превратят в кредиты и на какие сроки, сколько на эти кредиты будет построено новых предприятий, сколько позаимствует бюджет у банков и т.д. Этими инструментами ЦБ управляют косвенно через иерархию процентных ставок: овернайт — банковские для частников — по гособлигациям. Ставки определяют расходные решения населения и фирм и далее — баланс спроса и предложения товаров и услуг. Таким образом появляется непрямой путь денег от базы в реальную экономику. Порой звенья могут быть испорчены — при набеге вкладчиков на банки или при зависании на счетах банков невозвратных долгов заемщиков.

Утренний комментарий по финансовым рынкам за 11.06.2019

- 11 июня 2019, 10:34

- |

• Американские площадки очередной день завершили ростом из-за позитива относительно договоренностей США и Мексики, следствием чего стал перенос пошлин на неопределенное время. Несколько беспокоить может активизация продаж под закрытие, что совпало с достижением ключевых уровней сопротивления по S&P500 и Nasdaq – 2900 и 7600 соответственно.

• Основным фактором роста остается предполагаемое снижение ключевой ставки ФРС в перспективе 2019 года. Частично это подтверждает исследование ФРС Нью-Йорка. В отчете сказано о снижении инфляционных ожиданий населения.

( Читать дальше )

ФРС, QE, и почему процентные ставки стремятся к нулю. Моя переводика для вас.

- 10 июня 2019, 18:06

- |

Председатель ФРС Джером Пауэлл в своем вступительном слове на конференции по денежно-кредитной политике в Чикаго выразил озабоченность по поводу растущей торговой напряженности в США.

ФРС не только готова снизить ставки, но и может использовать «нетрадиционные» инструменты во время следующей рецессии, NIRP(отрицательные процентные ставки) и даже возобновление большего количественного смягчения. Это очень интересное заявление, учитывая, что эти инструменты, которые действительно были нетрадиционными“чрезвычайными” мерами в то время, теперь стали стандартной процедурой работы ФРС.

Очевидно, что QE хорошо работал в повышении цен на активы, но не для экономики. Другими словами, QE был в конечном счете массовым “трансфертом БОГАТСТВА” от среднего класса к богатым, который создал один из самых больших пробелов в богатстве в истории США, не говоря уже о пузыре активов исторических масштабов.

( Читать дальше )

Us treasuries, что творят спекулянты?

- 10 июня 2019, 15:28

- |

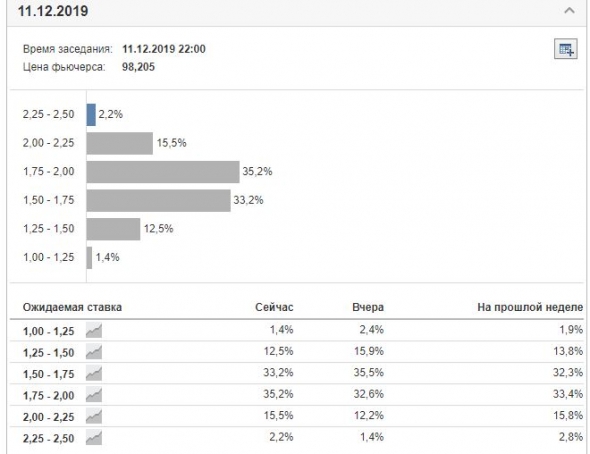

Вдруг кто не знает, на сегодня рынок ожидает понижения ставки ФРС к концу 19 года на 0,5-0,75% (!!!) а цена на трежерь за последние 19 дней выросла почти на 3 фигуры.

В последние несколько дней случилось нечто довольно интересное, на скрине ниже стрелочкой указан график объемов и открытого интереса (установлен 1d таймфрейм). Как мы видим, на последнем росте в какой-то момент открытый интерес стал резко падать, что указывает нам на закрыте шортов. Какие-то игроки не выдержали движения против своей позиции и закрылись. На максимальной точке открытого интереса было 4,77 млн открытых позиций, на минимуме после этого стало 3,93 млн, т.е. закрыли 17,7% от всех позиций!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал