Фосагро

Возвращение блудного трейдера ... Ждём движухи в России.

- 10 февраля 2017, 16:03

- |

Ну да это лирика, немного упомянутая ранее: http://smart-lab.ru/blog/350329.php и smart-lab.ru/blog/361586.php. Пока был занят американцами и контролем своего инвестпроекта, спекуляций на российской бирже не проводил, а потому в работе оставался только экспериментальный инвестиционный счёт (про этот экспериментальный счёт было много топиков) который за время публикаций на трейдерских ресурсах, вырос с 600 000 руб за 3 000 000 руб., как примерно помню с середины 2015 года ещё. Результат кому-то покажется скромным, как и сумма, но у этого счёта основная функция — отработка инвестиционных и спекулятивных стратегий и в этом плане результат неплох.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Фосагро - размещение акций в рамка SPO повысил их спрос.

- 10 февраля 2017, 11:45

- |

Как сообщает Коммерсант со ссылкой на компанию, Фосагро разместила 4,5% акций по цене 2 550 руб., Часть средств, полученных от размещения, будет использована на покупку 2,7% акций у Игоря Антошина, у которого должно остаться 12% в компании. Российский фонд прямых инвестиций был назван среди наиболее крупных покупателей предложенных акций — он подал заявку на сумму $200 млн (потом она была снижена до $100 млн). По имеющейся информации, книга заявок была заполнена за один час.

Итоги размещения совпали с ожиданиями рынка в отношении SPO, которые мы комментировали вчера. Спрос на акции Фосагро был высоким, а дисконт 6% достаточно незначителен, однако мы сохраняем нейтральную рекомендацию по Фосагро с учетом ее текущей оценки и отсутствия катализаторов — подтверждаем рекомендацию ДЕРЖАТЬ.АТОН

ФосАгро - SPO прошло по середине ценового диапазона с дисконтом 5,6% к рынку.

- 10 февраля 2017, 10:46

- |

Компания Adorabella Limited, бенефициарами которой являются Андрей Гурьев и члены его семьи, продала на открытом рынке 4,5% уставного капитала «ФосАгро» (PHOR) по цене 2550 рублей за акцию, говорится в сообщении компании. «ФосАгро» официально объявила о начале SPO в среду вечером. Продающий акционер намерен использовать часть выручки от продажи акций для покупки 2,7% уставного капитала «ФосАгро» у члена совета директоров компании Игоря Антошина. Доля Гурьевых в «ФосАгро» после выкупа акций у И.Антошина составит 48,48% (до сделки — 50,28%), доля И.Антошина снизится до 11,88%, free float «ФосАгро» вырастет до 25,1%.

Об SPO было объявлено в среду вечером, ориентир по цене был на уровне 2500-2600 рублей за акцию, а закрытие прошло на отметке 2700 рублей. Таким образом, SPO прошло по середине ценового диапазона с дисконтом 5,6% к рынку. Мы предполагаем, что т.к. free float компании по итогам размещения вырос, то это может привести к увеличению веса расписок в индексе MSCI Russia и, соответственно, — к притоку средств в бумаги Фосагро. Также может быть увеличен и коэффициент FIF (foreign inclusion factor, применительно к российским компаниям — оценка free float) с 0,25 до 0,3.Промсвязьбанк

Новости по акциям перед открытием рынка: 10.02.2017

- 10 февраля 2017, 09:27

- |

Русал может разместить до 20% акций на Лондонской фондовой бирже. Об этом сообщили вчера

( Читать дальше )

Покупатели «Фосагро» не упустили возможности арбитража, скинув около 10% объема SPO

- 09 февраля 2017, 20:27

- |

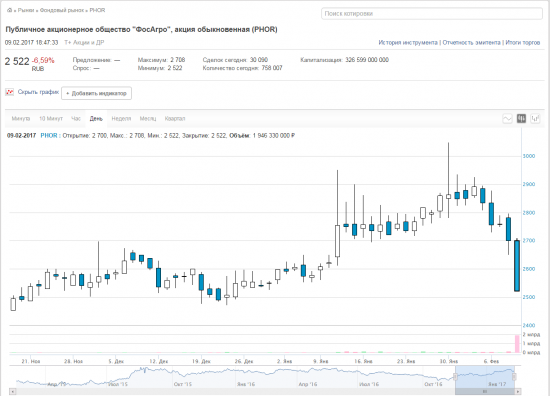

Бумаги «Фосагро» поставили в четверг рекорд по объему торгов, выйдя на 5 место – около 2 млрд руб. Впереди только фишки – Сбер, Газпром, Лук Северсталь еще затесалась. Цена при этом провалилась даже ниже цены SPO (2550 руб), упав за день на 6,6% до 2522 руб.

Половина объема (более 900 млн) сделали в первые два часа, когда цена сползала от вчерашнего закрытия (2700 руб) как раз почти до цены SPO. Потом в течение дня объем торгов был размазан более-менее равномерно. Однако цена редко опускалась под 2550 руб, хотя закрытие и было ниже.

Итак, по-видимому, имеем дело с арбитражем – вчера купили по 2550 сегодня кинулись фиксировать прибыль от 2700. Объем SPO составил около 15 млрд руб, объем торгов около 2 млрд значит на быстрые продажи могло пойти около 10%.

Кто и зачем лил Фосагро

- 09 февраля 2017, 19:08

- |

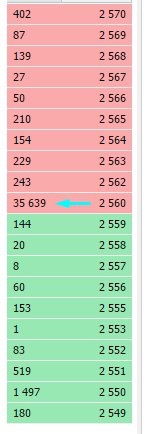

На днях стало известно об SPO Фосагро. Бумага падает второй день подряд и сегодня достигла рекордного уровня по дневному обороту. Почему такие большие обороты? Кто-то очень большой лил в стакан огромные объёмы. Неужели крупный игрок испугался SPO и решил закрыть позицию?! Про фундаментальную оценку тоже надо писать отдельный пост, но там тоже все хорошо с перспективами и долгосрочному инвестору нет смысла выходить из бумаги. Я думаю что у этого «большого игрока» была другая мотивация. SPO проводилось с дисконтом к рынку по 2550 рублей за бумагу.

1. «Большой игрок» учавствует в SPO и покупает себе такой же обьем (а может и больше), который у него есть на руках.

2. «Большой игрок» выливает в стакан тот же объём, который у него был изначально на руках.

3. «Большой игрок» сохранил тот же объём акций у себя на руках + подстриг рынок продав свой объём на 6,6% вниз только сегодня, не говоря о том, что этот план явно созрел пораньше и выливать начали тоже заранее В любом случае бумаги были проданы дороже, чем он купил на SPO.

Ниже 2550 руб он продавать не хотел, но к закрытию видимо вылил все в рынок. Не зря в стакане стоял вот такой вот ордер:

SPO «Фосагро»

- 09 февраля 2017, 18:29

- |

Если коротко, то «Adorabella Limited, бенефициаром которой является семья Гурьевых, продала 4,5% акций «Фосагро» по 2550 руб. за акцию, сообщил в четверг утром российский производитель удобрений. В качестве совместных букраннеров выступили Bank of America Merrill Lynch, Citi, «Сбербанк CIB», «ВТБ капитал».

Выводы делайте сами...

Фос Агро объем так объем !!!

- 09 февраля 2017, 17:09

- |

На каких новостях такая продажа… или собственник меняется или что… кто что знает пишите ???

ФосАгро - книгу заявок в SPO заполнили за час.

- 09 февраля 2017, 14:44

- |

Размещение акций "Фосагро" было проведено в течение кратчайшего срока – формирование книги заявок проведено в течение одного дня, запущено после закрытия рынков 8 февраля, книга заявок была заполнена в течение часаСделка была успешно проведена только с привлечением локальных акций с листингом на Московской бирже.

Объем сделки — 15 миллиардов рублей. Это значительно увеличило долю акций в свободном обращении на МосБирже. Теперь доля акций в свободном обращении составит свыше 25%.

Прайм

Инвест.идея-покупка ФОСАГРО

- 09 февраля 2017, 12:17

- |

Пару дней назад я думал что в ФОСАГРО на краткосроке ловить нечего.Конъюнкту́ра в мировой отрасли минеральных удобрений мягко говоря не очень привлекательная.

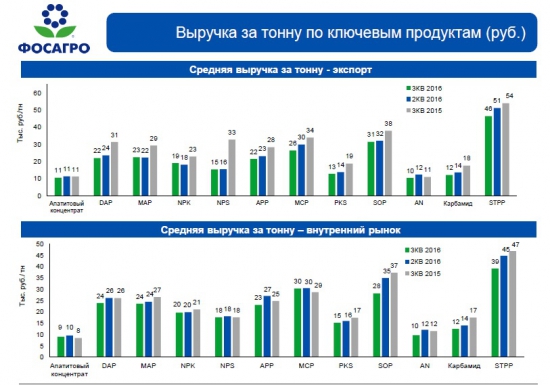

Выручка за тонну у ФОСАГРО падает относительно прошлого года.

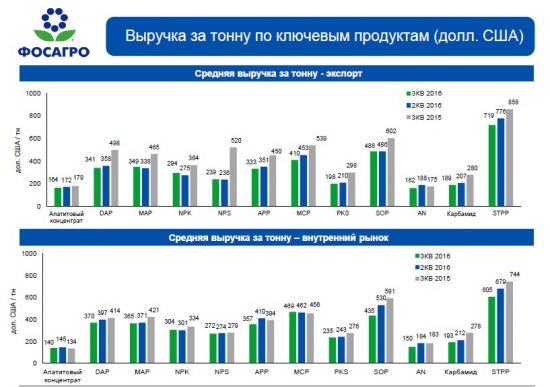

В долларах всё выглядит ещё печальнее

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал