Фонды

ФРС

- 27 августа 2021, 17:11

- |

Рынок позитивно оценил начало выступления Пауэлла.

На лентах Блумберга и других ИА, появилась полная речь главы ФРС.

В выступлении, проблема сворачивания стимулов не презентуется.

Для рынка акций, это неплохой вариант, на ближайшие часы.

ШТАММ «ДЕЛЬТА» СОЗДАЕТ КРАТКОСРОЧНЫЕ РИСКИ ДЛЯ ЭКОНОМИКИ США — ГЛАВА ФРС

ТЕМПЫ ВОССТАНОВЛЕНИЯ ЭКОНОМИКИ США ПРЕВЫШАЮТ ОЖИДАНИЯ — ГЛАВА ФРС

ФРС МОЖЕТ НАЧАТЬ ОТКАЗ ОТ СТИМУЛОВ В ЭТОМ ГОДУ — ПАУЭЛЛ

Поддержите начинающего лайком! Спасибо.

- комментировать

- Комментарии ( 0 )

Независимы источник России

- 26 августа 2021, 16:58

- |

На 26.08.2021 притока капитала на рынок акций России составляет 130 млн.руб.

Лидеры притока капитала:

Яндекс, Алроса

Лидеры оттока капитала:

Татнефть, Полиметалл

Поддержите начинающего лайком! Спасибо.

Индексный провайдер FTSE (доп)

- 24 августа 2021, 12:48

- |

Индекс-провайдер FTSE объявил результаты пересмотра Global Equity Index Series, изменения в которых вступят в силу после закрытия торгов 17 сентября.

Наш комментарий: Что касается российских компаний, в индекс был добавлен NMTP, с учетом улучшения ликвидности, с показателем доли акций в свободном обращении в 30%. В связи с данным событием мы ожидаем пассивного притока инвестиций в NMTP в размере 16 млн долл. (36x среднедневного объема за месяц). SMLT был включен в индекс с показателем free float в 14%. По нашим расчетам, пассивный приток составит 12 млн долл. (2,5x среднедневного объема за месяц). Также включены BSPB (free float 47%, пассивный приток 6 млн долл., или 11x), GCHE (free float 12%, пассивный приток 5 млн долл., или 21x) и MRKP (free float 50%, пассивный приток 5 млн долл., или 32x). Все включения относятся к сегменту компаний с малой рыночной капитализацией. В то же время показатель free float для DSKY был снижен и, соответственно, понижен вес бумаги в индексе, в связи с чем мы ожидаем оттока пассивных инвестиций в размере 2 млн долл. ( 0,7x среднедневного объема за месяц). Также снижен вес CBOM (-3 млн долл., 0,5x), ALRS (-4 млн долл., 0,1x) и GMKN (-23 млн долл., 0,3x). ВТБ Капитал.

( Читать дальше )

Индексный провайдер FTSE

- 24 августа 2021, 12:35

- |

Индексный провайдер FTSE добавил в свои индексы «Новороссийский морской торговый порт» (MOEX: NMTP) (НМТП), ГК «Самолет» (MOEX: SMLT), банк «Санкт-Петербург» (MOEX: BSPB), ПАО «МРСК Центра и Приволжья» (MOEX: MRKP), а также группу «Черкизово» (MOEX: GCHE) в рамках сентябрьского пересмотра, говорится в обзоре главного стратега «ВТБ Капитала» по рынку акций Ильи Питерского.

В то же время, по данным отчета «ВТБ Капитала», показатель free float «Детского мира» (MOEX: DSKY) был снижен и соответственно понижен вес бумаги в индексе, в связи с чем стратег ожидает оттока пассивных денег из акций ритейлера в размере $2 млн (0,7x среднедневного объема торгов за месяц). Также был понижен вес Московского кредитного банка (MOEX: CBOM) (МКБ) (пассивный отток капитала оценивается на уровне $3 млн, или 0,5x среднедневного объема торгов за месяц), «АЛРОСА» (MOEX: ALRS) (пассивный отток средств может составить порядка $4 млн, или 0,1x среднедневного объема торгов за месяц) и «Норильский никель» (MOEX: GMKN) (оценка пассивного оттока денег — $23 млн, или 0,3x среднедневного объема торгов за месяц).

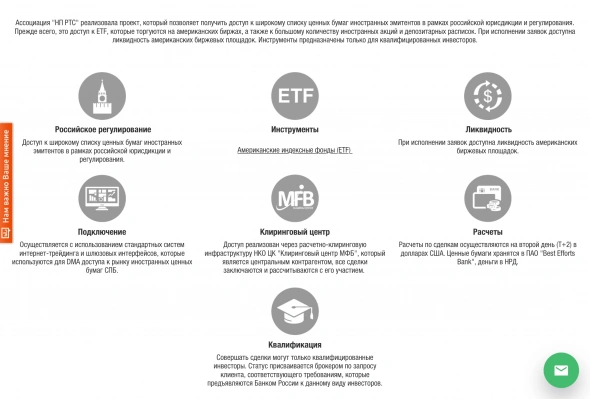

127 американских ETF на Бирже СПБ.

- 21 августа 2021, 09:29

- |

Торгуются на внебирже.

И ликвидность предоставляется американскими биржами.

Но есть одна маленькая ложка дерьма в этой бочке варенья — вы должны быть квалом, чтобы торговать американскими фондами на внебирже.

https://investcab.ru/ru/otc_market/

( Читать дальше )

Биржевые фонды на акции, торгуемые на Мосбирже.

- 20 августа 2021, 01:31

- |

https://rusetfs.com/screener?assetClass=Akcii&commisionPercent.max=1&sortino.min=1.96

Сначала отсёк все фонды с комиссией за управление более 1%. И правда, платить такие конские комиссии — это себя не уважать. 1% тоже многовато, но куда деваться? Если сделать фильтр ещё жёстче, то тогда вообще нечего будет анализировать. Решил оставить 1%, чтобы хоть что-то написать (но это ещё не всё про комиссии, ниже добавлю).

( Читать дальше )

Фонды на бирже. Как стать владельцем сотен компаний всего за 100 рублей?

- 16 августа 2021, 10:37

- |

В 2020 году на фондовый рынок пришло 4,7 млн новичков, а число индивидуальных инвестиционных счетов (ИИС) на бирже выросло до 3,4 млн. До конца 2021 года еще далеко, но вполне возможно, что и 2021 год поставит новый рекорд по миграции экономически активного населения на биржевой рынок.

То, что население нашей страны стало задумываться про инвестиции куда чаще, стало уже трудно оспариваемым фактом. Однако одно дело прийти на биржу, а совсем другое – не потерять на ней часть, а возможно и все свои деньги.

Ранее мы рассмотрели такие инструменты, как акции и облигации. И те и другие вполне подойдут начинающему инвестору (Если брать ОФЗ и голубые фишки). Однако есть еще один инструмент, не требующий от Вас глубокого понимания правил игры на бирже и кропотливого труда по собиранию беспроигрышного портфеля. Этот инструмент — это фонды

( Читать дальше )

Январь - грааль?! На что стоит рассчитывать инвесторам после боя курантов. Статистика Индекса Мосбиржи за 24 года!

- 06 августа 2021, 08:59

- |

Сегодня я хочу рассказать об одном интересном «феномене» на российском фондовом рынке, который именуется как «Январь».

«Открываем календарь — Начинается январь. В январе, в январе много снегу на дворе. Снег — на крыше, на крылечке. Солнце в небе голубом. В нашем доме топят печки, в небо дым идет столбом.» © Самуил Яковлевич Маршак

Январь в истории Индекса Мосбиржи

Свою инвестиционную историю я начал в июле 2017 года с российского фондового рынка. И где-то на третий год инвестирования я начал замечать, что январь на Московской бирже занимает особенную роль:

- Январь 2018 мне запомнился тем, что индекс за один только месяц вырос почти на 8,5%. «Прикольно» — подумал я.

- Январь 2019 также отметился ростом на 6,35%. «Интересно» — снова отметил я.

- Январь 2020 года я встречал уже с предыханием...

( Читать дальше )

Зазывалы в свои фонды и всякие клубы.

- 02 августа 2021, 09:58

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал