Фондовый рынок

pro.портфель июль 2018

- 18 июля 2018, 12:20

- |

В моем портфеле есть сильный перекос в сторону некоторых отраслей. В частности «Энергетика» занимает 26% портфеля, в то время как «Пищевая промышленность» и «Строительство» менее пяти.

Сегодня я решил устранить это неравенство и купил 7 лотов Черкизово по 1100 р/акцию и 9 лотов ЛСР по 783 р/акцию.

Теперь подробнее. ЛСР.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Что заставляет компании быть закрытыми?

- 17 июля 2018, 16:47

- |

А что она приобретает взамен? Какие преимущества иных форм организации(ЗАО, ООО и т.д)

Дело в сокрытии отчетности может быть?

PS По новой классификации публичные/непубличные, но не суть

Опционная стратегия ЧАСТО-КОЛЛ. Учитесь, господа.

- 15 июля 2018, 13:04

- |

Не дремлет пытливый творческий ум, работает без износа. На благо финансового благополучия. По ходу секретам мастерства обучаю ВИП партнеров. А кто не захотел, чтобы управлял их деньгами, тех обучаю ОТДЕЛЬНЫМ спецкурсом опционов. Удовольствие личного общения всего за 15 000 рублей. Это курс интенсив за месяц, причем индивидуально, не в группе. По скайпу.

«Неграмотный, тот же слепой. Всюду его ждут неудачи и несчастья.»

Поначалу даже не думал готовить этот топик, а то скажете — ну вот, очередной околорыночник, небось не хватает на торговлю, вот и пустился в окучивание новичков. Но истина, как всегда — дороже, и посередине.

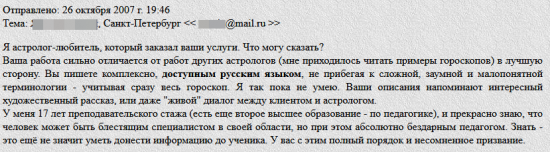

1) мне действительно нравится передавать свой опыт, к тому же, как выяснилось, обладаю талантом преподавания. Поначалу тренировался на индивидуальных гороскопах. Еще с 1989 года, до эпохи интернета.

( Читать дальше )

Что нужно для того, чтобы акции начали расти?

- 13 июля 2018, 17:37

- |

Компания завершает масштабные инвестиционные проекты, в дальнейшем будет снижение капитальных затрат и увеличение свободного денежного потока. Соответственно новые проекты и модернизация старых позволят ФосАгро снизить себестоимость и увеличить мощность производства удобрений, а также сократить операционные издержки, что в свою очередь приведёт к увеличению прибыли.

Время – оно всегда на стороне инвестора. Нужно время, чтобы компания заработала прибыль и отразила её в своей финансовой отчётности. В нашем случае с ФосАгро, увеличение новых мощностей приводит к росту производства удобрений, которые затем продают, в результате чего увеличивают выручку.

( Читать дальше )

Модельный портфель Smart Value в июне

- 12 июля 2018, 21:44

- |

Я знаю, я недавно объяснял, что акции США в долгосрочном периоде (пять – семь лет) скорее всего проиграют в доходности акциям Европы и развивающихся стран. Но мы с вами помним, что в краткосрочном периоде (12-18 месяцев) история совсем другая.

Как говорится, куй железо, не отходя от кассы. Я ожидаю, что американские акции покажут внушительный рост в ближайшие год-полтора. А после этого уже наступит период их длительного отставания.

Пока что рано занимать консервативную позицию, чтобы пропустить весь рост. Опыт предыдущих случаев мощного роста в конце бычьего рынка показывает, что лучшие варианты для инвестирования в эти моменты – технологические и биотехнологические компании.

Акции США значительно выросли во время бума в конце 90-х. Я думаю, что похожий рост мы увидим и сейчас, прежде чем завершится бычий тренд.

Наша инвестиция с плечом в технологические акции США, фонд ProShares Ultra Technology Fund (NYSE: ROM) позволит нам хорошо заработать на этом росте. С предыдущего разбора портфеля его доходность составила 9%. И я по-прежнему думаю, что дальнейший потенциал остается велик.

( Читать дальше )

О важности международной диверсификации портфеля

- 12 июля 2018, 21:23

- |

Инвестиции в Китай помогают нам избежать серьезного риска. Занимаясь инвестированием, вы возможно даже не знаете, что берете на себя этот риск, но он влияет на вас.

Если это так, то вы не одиноки. Многие инвесторы предпочитают инвестировать в свою страну. Россияне – в российские акции, европейцы – в европейские. Американцам в этом отношении в последние годы везло, такой подход позволил неплохо заработать. Но я уверен, что ситуация изменится, и последующие годы возьмут своё.

Поэтому я призываю вас обратить внимание на важность международной диверсификации ваших инвестиций. Не держаться только за одну или даже две страны. У канадцев и австралийцев в среднем около 60% вложений относятся к акциям их родины, хотя эти страны занимают лишь малую долю международного рынка. Но даже на крупнейшем рынке, на американском, инвестиции калифорнийцев наполнены технологическими компаниями, жителей северо-востока – банками и финансовыми компаниями. Жители южных штатов слишком много инвестируют в нефть и энергетику.

( Читать дальше )

Breakout : Скрипт ThinkOrSwim для watchlist

- 09 июля 2018, 13:53

- |

Показывает ситуации, когда на вчерашних ценовых экстремумах (которые к тому же еще и на круглых уровнях) происходит пробитие. Тут только одна настройка «максимальное отклонение пробития уровня». Т.е. можно указать, на какое расстояние цена может ускакать после пробития, чтобы вас это устраивало.

#BreakoutPrevHiLow_Figure.Подсвечивает, только что пробитые вчерашние Hi\Low, если это на круглом уровне

#Cнять галочку Include Extended Sessiondef iDiff = 0.03; #Максимальное отклонение пробития уровня

def iHiPrevDay = high(period = «DAY»)[1];

def iLowPrevDay = Low(period = «DAY»)[1];

def bHiBreakout = (iHiPrevDay < close) and (close < iHiPrevDay + iDiff);

def bLowBreakout = (iLowPrevDay > close) and (close > iLowPrevDay — iDiff);

def bFigurePrevLow = iLowPrevDay == (Floor(iLowPrevDay*2))/2;

def bFigurePrevHi = iHiPrevDay == (Ceil(iHiPrevDay*2))/2;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал