Фондовый Рынок

Изменения моего портфеля с 1 по 20 марта 2025 года. Что купил, что продал, мысли

- 21 марта 2025, 10:56

- |

Март вроде бы только начался, а уже прошло больше половины месяца поэтому пришло время рассказать об изменениях в портфеле что купил, что продал ( отчет по итогам феврале можно посмотреть тут). Продолжаю формирования портфеля с акциями и облигациями, а также на небольшие суммы пополняю крипто-портфель. Помимо этого инвестирую в реальную недвижимость, а также вклады (обычно на 6-9 месяцев), но вернемся к портфелю.

Свежие разборы компаний и отчетов: X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон, ММК, Whoosh, Северсталь, Газпром нефть, Яндекс, Мечел, OZON, Сбербанк.

Свежие облигации: Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%), ТГК 14 (до 29%), Европлан (до 27,5%), ГТЛК (до 24%), Русал (КС+4,5%), Авто Финанс Банк (до 24,5%), М.Видео (до 25,5%)

( Читать дальше )

- комментировать

- 302

- Комментарии ( 0 )

Русагро. Рост бизнеса есть. Будет ли рост акций?

- 20 марта 2025, 14:21

- |

Компания Русагро продолжает рост бизнеса за счет активных инвестиций в развитие и покупку конкурентов. За 6 лет выручка выросла в 4 раза (чистая прибыль, правда, только в 2 раза)

Бизнес Русагро состоит из 4-х ключевых сегментов. В последние годы произошел некоторый перекос в направлении масложирового направления (особенно за счет покупки нижегородского НЖМК)

( Читать дальше )

Ликвидность иссякнет: что это значит для инвесторов (перевод с elliottwave com)

- 20 марта 2025, 13:54

- |

Другим цилиндром в двигателе ликвидности стала монетизация долга Федеральной резервной системой. Однако эта тенденция закончилась три года назад. На диаграмме ниже показано, что за последние три года ФРС избавилась от облигаций и ипотечных кредитов на сумму 2,2 триллиона долларов, в результате чего общая стоимость ее баланса снизилась с 8,97 триллиона долларов в апреле 2022 года до 6,76 триллиона долларов в марте 2025 года. Это снижение на 24,5%. Никогда прежде ФРС не сокращала свой баланс на такой большой процент. С января 2015 года по август 2019 года она сократила свой баланс на 16%. Спустя несколько месяцев на фондовом рынке произошел «ковидный крах» первого квартала 2020 года. Когда ликвидность иссякает, активы падают. Когда сокращение ликвидности носит системный характер, все активы падают одновременно:

Другим цилиндром в двигателе ликвидности стала монетизация долга Федеральной резервной системой. Однако эта тенденция закончилась три года назад. На диаграмме ниже показано, что за последние три года ФРС избавилась от облигаций и ипотечных кредитов на сумму 2,2 триллиона долларов, в результате чего общая стоимость ее баланса снизилась с 8,97 триллиона долларов в апреле 2022 года до 6,76 триллиона долларов в марте 2025 года. Это снижение на 24,5%. Никогда прежде ФРС не сокращала свой баланс на такой большой процент. С января 2015 года по август 2019 года она сократила свой баланс на 16%. Спустя несколько месяцев на фондовом рынке произошел «ковидный крах» первого квартала 2020 года. Когда ликвидность иссякает, активы падают. Когда сокращение ликвидности носит системный характер, все активы падают одновременно:( Читать дальше )

Биржевые расчеты по методу Ганна - предстоящие дивидендные выплаты российских компаний на начало сезона..

- 20 марта 2025, 09:36

- |

Дивидендный сезон российских компаний 2025 год.

После начала СВО одной из главной движущей силой фондового рынка России в сторону покупок являлись выплаты дивидендов. Другие важные факторы – геополитика, санкционные ограничения и размер ключевой ставки являлись трендовыми векторами развития ценового движения как в одну, так и в другую сторону. В настоящий момент рынок живет ожиданиями роста капитализации в связи с потеплением отношений между Россией и США, которое уже выражается в существенном укреплении рубля на внебиржевом рынке, возможной отменой санкционных ограничений, что в настоящий момент заставляет западные компании искать лазейки купить дешёвые акции российских экспортеров сырья. Основной дивидендный период в нашей стране определяется по календарю с мая по июль ежегодно. В это время российские компании распределяют дивиденды среди акционеров за прошлогодний период, и они являются самыми значимыми, так как в малые дивидендные периоды (конец октября и конец декабря – начало января будущего года) компании выплачивают дивиденды за полгода и 9 месяцев уже текущего года.

( Читать дальше )

Отслеживание эволюции волн Эллиотта в Mid-America

- 19 марта 2025, 14:43

- |

Он показал хрестоматийный пятиволновой спад между $232 и $141. Согласно теории, должна была последовать трехволновая коррекция, прежде чем нисходящий тренд мог возобновиться. Наиболее распространенным типом корректирующей модели является простой зигзаг. Его волна © тогда все еще отсутствовала, отсюда наши краткосрочные бычьи ожидания. Однако после этого мы думали, что медведи, скорее всего, вернутся с удвоенной силой.

Он показал хрестоматийный пятиволновой спад между $232 и $141. Согласно теории, должна была последовать трехволновая коррекция, прежде чем нисходящий тренд мог возобновиться. Наиболее распространенным типом корректирующей модели является простой зигзаг. Его волна © тогда все еще отсутствовала, отсюда наши краткосрочные бычьи ожидания. Однако после этого мы думали, что медведи, скорее всего, вернутся с удвоенной силой.( Читать дальше )

Планы Русагро на 2025 год

- 19 марта 2025, 09:42

- |

🧮 Группа Русагро представила накануне свои финансовые результаты по МСФО за 2024 год, а значит самое время детально изучить их вместе с вами.

📈 Выручка компании увеличилась на +23,1% до 340,1 млрд руб. Такой рост обусловлен сочетанием двух факторов: увеличением производственных показателей в ключевых сегментах бизнеса и положительным влиянием рыночных условий, связанных с повышением уровня продовольственной инфляции.

📉 Операционные результаты компании мы с вами подробно разбирали здесь, поэтому перейдем сразу к скорректированному показателю EBITDA, который в отчетном периоде сократился на -6%до 53 млрд руб. Основные причины такого результата — ухудшение финансовых показателей в сахарном и сельскохозяйственном сегментах. Это связано с ростом затрат на производство, усугубленным неблагоприятными погодными условиями.

Рентабельность по EBITDA у Русагро составила 15,6%, что на 2,2 п.п. уступает аналогичному показателю другого игрока отрасли — Черкизово. Стоит отметить, что обе компании столкнулись с сокращением маржи в отчётном периоде, поскольку не все свои затраты они смогли переложить в цены.

( Читать дальше )

Хочется дивидендов!? Тогда НЕ берите Распадскую, и вот почему.

- 19 марта 2025, 09:39

- |

В последнее время, часто заговорили о возможных дивидендах, сейчас мы это и узнаем.

Фин.отчет компании:

Выручка растет, но вотчистая прибыль — сократилась почти в 2 раза!

С денежным поток тоже много проблем, он сильно сократился.

У компании имеется наличность, но ее хватит только на оплату персонала в случае кризиса.

Слава богу, что долгов нет, а чистый долг и то отрицательный.

Также, добыча и реализация угля падает.

Итог:

Распадская — это компания, которая имеет миллион проблем. Радует лишь то, что долгов нет.Как итог, такое не буду покупать, а на дивиденды надеяться не стоит.

Ожидается медвежий разворот для испанской электроэнергетической компании Iberdrola (анализ волн Эллиотта)

- 18 марта 2025, 11:24

- |

Недельный график Iberdrola показывает почти полный пятиволновой импульс снизу в 2012 году.

Недельный график Iberdrola показывает почти полный пятиволновой импульс снизу в 2012 году.( Читать дальше )

Московская биржа: рост доходов на фоне скрытых рисков

- 18 марта 2025, 09:11

- |

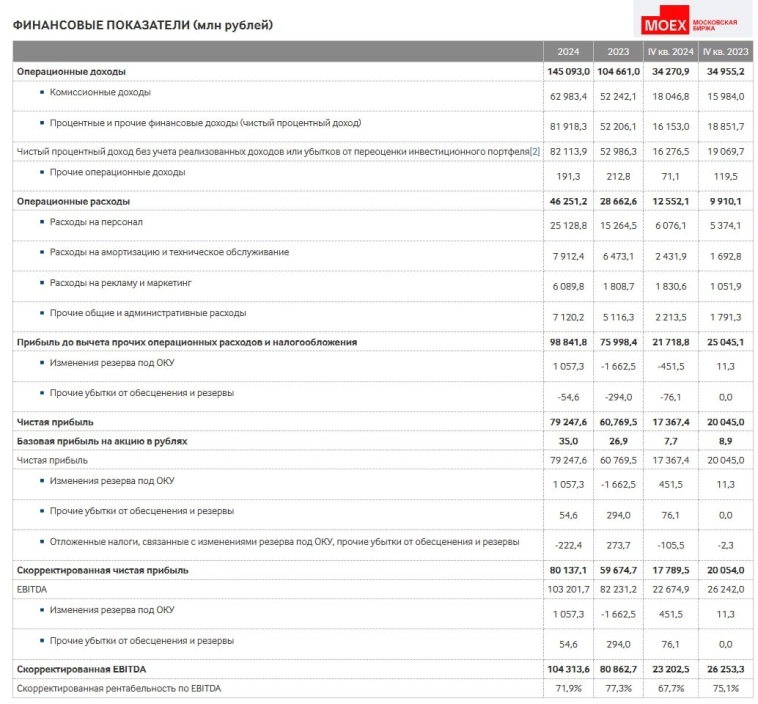

🧮 Московская биржа представила на днях свои результаты по МСФО за 2024 год, поэтому самое время заглянуть в них, чтобы выявить ключевые тренды и сделать выводы относительно перспектив роста компании.

📈 Комиссионные доходы увеличились на +20,6%до 63 млрд руб. Даже несмотря на включение биржи в SDN-лист прошлым летом, что негативно сказалось на доходах от операций на валютном рынке, компания сумела компенсировать эти потери, за счёт увеличения активности клиентов и расширения спектра предлагаемых финансовых инструментов. Это демонстрирует устойчивость бизнеса и способность адаптироваться к внешним вызовам.

📈 Процентные доходы в отчетном периоде увеличились на +56,9% до 81,9 млрд руб. Повышение ключевой ставки ЦБ, вызванное инфляционными процессами в российской экономике, стало драйвером роста доходности для Мосбиржи, которая традиционно извлекает выгоду из ужесточения денежно-кредитной политики. Тем не менее, уже в 4 кв. 2024 года ситуация чуть ухудшилась: сокращение остатков денежных средств клиентов негативно отразилось на показателях процентных доходов, замедлив тем самым темпы их роста.

( Читать дальше )

Путин разрешил инвесткомпаниям из США и Англии продать российские активы. Юристы видят в этом либо попытку консолидации активов, либо шаг к обмену заблокированных российских и зарубежных бумаг

- 18 марта 2025, 07:19

- |

17 марта Владимир Путин позволил ряду инвесткомпаний из США и Великобритании продать российские активы без дополнительных разрешений. Сделки будет курировать американский хедж-фонд 683 Capital Partners, которому разрешено приобретать бумаги российских компаний, принадлежащие иностранцам.

Продавцами выступят Baillie Gifford, Carrhae Capital, Franklin Templeton, GMO, Jane Street, Harding Loevner и другие фонды. Покупателями станут российские «Цефей-2» и «Современные фонды недвижимости», которые затем перераспределят активы внутри страны.

Юристы видят в этом либо попытку консолидации активов, либо шаг к обмену заблокированных российских и зарубежных бумаг. Сделка могла пройти с дисконтом для иностранных продавцов, а 683 Capital Partners вероятно заработает на разнице покупки и перепродажи. Также возможен обмен российских активов на замороженные западные ценные бумаги российских инвесторов.

Поскольку США запрещают своим фондам инвестировать в Россию, сделка, вероятно, потребовала лицензии OFAC. Это делает ее прецедентной и потенциально значимой для будущих финансовых договоренностей между странами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал