Блог им. Klinskih-tag

Московская биржа: рост доходов на фоне скрытых рисков

- 18 марта 2025, 09:11

- |

🧮 Московская биржа представила на днях свои результаты по МСФО за 2024 год, поэтому самое время заглянуть в них, чтобы выявить ключевые тренды и сделать выводы относительно перспектив роста компании.

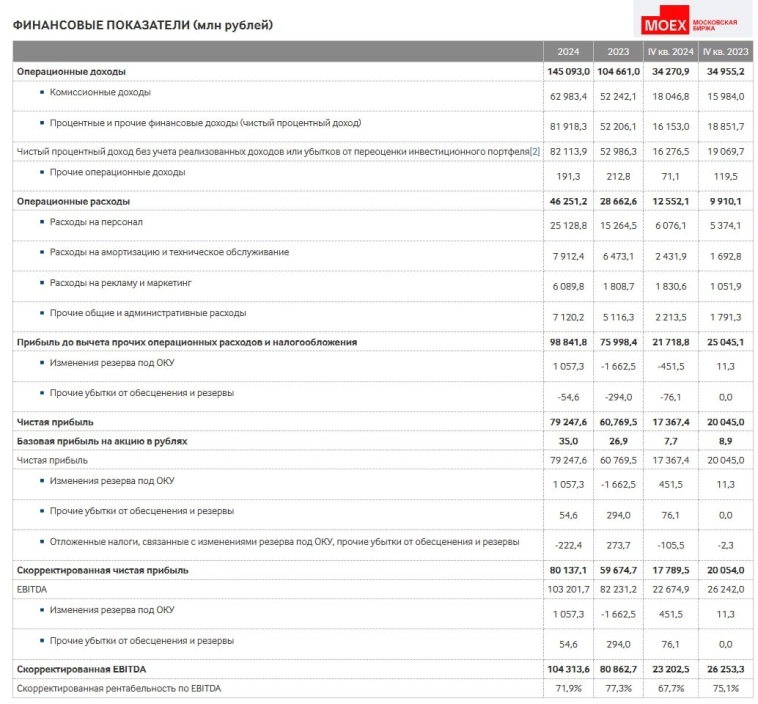

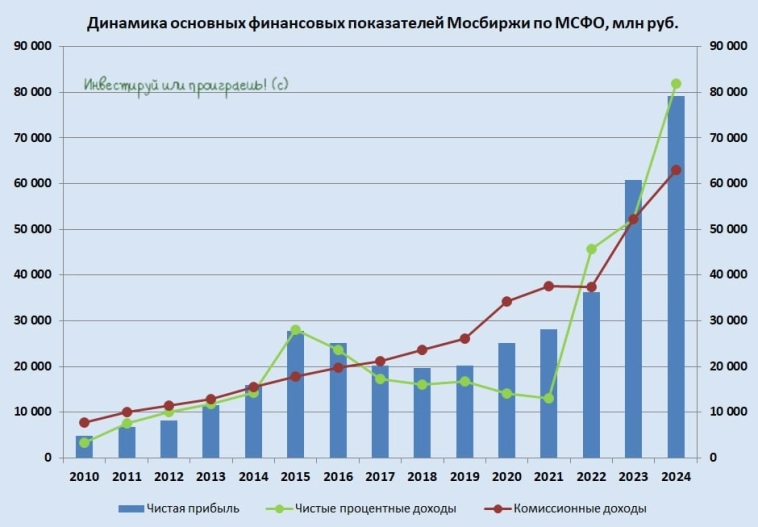

📈 Комиссионные доходы увеличились на +20,6%до 63 млрд руб. Даже несмотря на включение биржи в SDN-лист прошлым летом, что негативно сказалось на доходах от операций на валютном рынке, компания сумела компенсировать эти потери, за счёт увеличения активности клиентов и расширения спектра предлагаемых финансовых инструментов. Это демонстрирует устойчивость бизнеса и способность адаптироваться к внешним вызовам.

📈 Процентные доходы в отчетном периоде увеличились на +56,9% до 81,9 млрд руб. Повышение ключевой ставки ЦБ, вызванное инфляционными процессами в российской экономике, стало драйвером роста доходности для Мосбиржи, которая традиционно извлекает выгоду из ужесточения денежно-кредитной политики. Тем не менее, уже в 4 кв. 2024 года ситуация чуть ухудшилась: сокращение остатков денежных средств клиентов негативно отразилось на показателях процентных доходов, замедлив тем самым темпы их роста.

Операционные расходы тоже заметно прибавили на +61,4%до 46,3 млрд рублей. Видимо, гигантские процентные доходы расслабили менеджмент, из-за чего мы видим в отчётности внушительный рост расходов на персонал (с 15,3 до 25,1 млрд руб.) и маркетинг (с 1,8 до 6,1 млрд руб). Если в 2023 году отношение операционных расходов к доходам составляло 27,4%, то в минувшем году показатель вырос до 31,9%.

📈 Но в любом случае чистая прибыль по итогам отчётного периода уверенно выросла на +30,4% до рекордных 79,3 млрд руб. Причём этот результат мог бы оказаться ещё более впечатляющим, если бы руководство биржи придерживалось более строгого контроля над расходами.

📣 Во время конференц-звонка руководство Московской биржи поделилось своими прогнозами на 2025 год, заявив о планируемом росте операционных расходов на уровне 20–30% по сравнению с прошлым годом. Примечательно, что этот прогноз не учитывает затраты на маркетинг. Менеджмент продолжает настаивать на том, что инвестиции в развитие платформы Финуслуги станут важным источником будущих доходов, обосновывая таким образом свою стратегию наращивания расходов. Что ж, посмотрим, посмотрим...

Руководство Мосбиржи рассчитывает также на стабилизацию оттока клиентских остатков и предполагает, что уровень этого показателя в текущем году останется близким к среднему значению предыдущего периода.

💰 Вопрос выплаты дивидендов при этом остаётся актуальным: руководство подтвердило, что действующая див. политика сохраняется, и в скором времени Наблюдательный совет определит окончательные параметры выплат. Однако фин. директор Михаил Панфилов воздержался от комментариев касательно возможности возврата к практике распределения свыше 65% чистой прибыли, как это происходило до 2021 года.

Поэтому, если ориентироваться строго на див. политику, предполагающую норму выплат не менее 50% от ЧП по МСФО, то за 2024 год получается 17,4 руб. на акцию, что потенциально сулит ДД=7,0%. Но это минимально возможный дивиденд, поэтому здесь возможен приятный сюрприз. Скоро узнаем!

👉 Если ЦБ начнёт снижать ключевую ставку во второй половине 2025 года, а судя по динамике долгосрочных ставок на денежном рынке шанс на такой исход действительно есть, то прибыль Мосбиржи будет снижаться, вслед за сокращением процентных доходов, что будет давить и на чистую прибыль, и на потенциальный размер дивидендов, и конечно же на котировки акций.

Учитывая все эти риски, акции Мосбиржи сейчас вряд ли можно назвать интересным инвестиционным кейсом, тем более с учётом того, что до исторических максимумов котировки отделяют ещё какие-то 16%. В лучшем случае тут рекомендация «держать», но я бы советовал даже искать точки для фиксации прибыли, в преддверии снижения ключевой ставки.

❤️ Ставьте лайк под этим постом, если вы дочитали его до конца и для вас он оказался действительно полезным и интересным.

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- анализ финансовой отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс