Финансовый сектор

🛢Нефть и газ не дали рынку провалиться 17 февраля

- 17 февраля 2023, 18:58

- |

Сегодня глава Минфина РФ Антон Силуанов дал разъяснения о том, что предприятия нефтегазового сектора не попадут под добровольный сбор от прибыльных предприятий в бюджет. Даже больше, было принято решение внести изменения в налоговое законодательство. Временной базой для расчета прироста прибыли будут 2021 и 2022 годы в сравнении с 2019 и 2020 годами.

Положительная новость, конечно же, не перечеркнула санкционные ожидания, но развернула кривую падения индекса Московской биржи, который показал дневной рост до 2168,88 пункта или 📈+0,69%.

Сегодня Русгидро отчиталось об итогах за 2022 год по РПБУ. Чистая прибыль снизилась на 48,9% г/г и составила 26 млрд. руб., при выручке в 199,6 млрд. руб. За день акции компании прибавили 📈+0,8%, хотя отчетность наводит совсем на другие мысли, но после трех дней падения акций инвесторы сегодня себя ведут крайне странно.

ЦБ видит рост доверия инвесторов к финансовому рынку путем возврата финансовых компаний к выплате дивидендов (https://frankrg.com/112922). Как бы это и так понятно, особенно тем инвесторам, у которых инвестиционный портфель как минимум на 50% состоит из компаний, выплачивающих дивиденды. Финансовые компании, которые получили прибыль, учли все риски и аллоцировали доход на свой капитал, могут выплачивать дивиденды своим акционерам, считает первый зампред ЦБ Владимир Чистюхин. Это было бы «правильным», отмечает он. Бумаги финансового сектора сегодня находятся в лидерах роста: акции Московской биржи растут на 📈+2,7%, акции Сбербанка на 📈+0,5%, ВТБ 📈-0,1%. В коррекции находятся акции Тинькофф Групп 📉-0,9% на информации о потенциальных санкциях.

( Читать дальше )

- комментировать

- 200

- Комментарии ( 0 )

Ситуация вокруг российского фондового рынка. Падение индекса IMOEX на 100 пунктов кого-то удивляет?

- 16 февраля 2023, 14:30

- |

🏛 Буквально недавно большинство частных инвесторов с превеликим удовольствием рассказывали на публику о начале безудержного роста рынка и мечтали о дивидендных выплатах. За эти два дня оптимизма поубавилась, а некоторые успели переобуться в воздухе. Если взглянуть на всё трезво, то никуда риски не делись и падение/коррекция должна была произойти:

▪️ Санкции не отменили, а 10 пакет на подходе. Финансовый и нефте-газовый сектор ощущает на себе всю эту немилость, в итоге у нас образовывается дефицит в бюджете, который затыкают продажей валюты из ФНБ, повышением НДПИ и выпуском ОФЗ;

▪️ Большинство эмитентов не отчитываются по МСФО, рассказывают про отмену дивидендных выплат и что вернуться к ним, когда ситуация в стране стабилизируется. Значит, происходит инвестирование вслепую и с надеждой на будущие выплаты;

▪️ СВО не окончено, а затрат требует колоссальных;

( Читать дальше )

Стратегия 2023. В ожидании Рассвета - Промсвязьбанк

- 29 декабря 2022, 21:16

- |

Ждем дальнейшего постепенного ослабления курса к 78-80 руб. за доллар к концу 2023 г. Основные факторы: более низкая, чем в 2022 году, стоимость нефти (Urals $63/барр. против $78/барр.), сокращение физических объемов экспорта, восстановление импорта с повышенными ценами (из-за роста издержек, связанных с санкциями) и завершение к середине года активной фазы девалютизации.

Продолжительный бюджетный дефицит и быстрый рост рублевой массы в условиях ослабления рубля будут способствовать умеренному повышению инфляционного фона во 2П2023 г. с возвратом ИПЦ к 7,5% г/г. В таких условиях ЦБ, скорее, будет удерживать ключевую ставку на текущем уровне – 7,5%.

По мере стабилизации внешнего фона и перехода мировых фондовых рынков к росту российский рынок, в отсутствие новых геополитических шоков, может показать более активное восстановление по сравнению с глобальными рынками.

( Читать дальше )

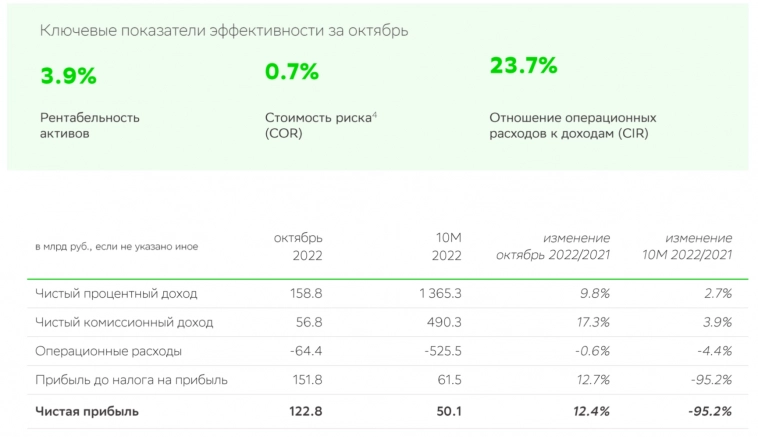

Пресс-релиз Сбербанка. Заявили о чистой прибыли, намекнули на дивиденды в 2023 году, но об этом уже вещал Минфин.

- 11 ноября 2022, 14:48

- |

🏦 Сбербанк представил сокращённые результаты по РПБУ за 10 месяцев 2022 года. Впервые с начала года Сбербанк отчитался, понятно, что отчёт получился в сокращённом варианте и не по МФСО, но это уже даёт хоть какую-то ясность в положении дел у эмитента. Главное из релиза:

▪️ Количество розничных клиентов достигло 106 млн человек, а юридических лиц превысило 3 млн компаний.

▪️ Розничный кредитный портфель составил 11,6 трлн руб., показав рост на 9% с начала года.

▪️ Качество кредитного портфеля остается стабильным. Доля просроченной задолженности (2,2%) ниже уровня конца прошлого года.

▪️ С начала года Сбер почти вдвое сократил долю активов, номинированных в долларах США и евро.

▪️ Чистая прибыль за октябрь 2022 года составила 122,8 млрд руб., а с начала года превысила 50 млрд руб.

( Читать дальше )

ВТБ снова, что-то обещает. Финансовому сектору ещё долго восстанавливаться.

- 23 октября 2022, 14:27

- |

🏦 ВТБ опять намекает на выплату дивидендов (правда незначительных и со следующего года). В ближайшие годы возможность банка выплачивать большие дивиденды будет ограничена — отметил глава ВТБ.

Ситуация с акциями ВТБ интересная, думаю, что инвесторов должно заинтересовать несколько фактов:

▪️ Мажоритарий в акциях государство. В большинстве случаев это не приводит к росту акций, грубо говоря стагнация. При этом, когда государство мажоритарий, то дивиденды платятся исправно (так гос. наполняет бюджет), но ВТБ выплачивал довольно скромные суммы.

▪️ Инвесторы уже сталкивались с тем, что ВТБ отменял дивидендные выплаты. Рекордные дивиденды за 2021 год, тоже исчезли. По вашему это кидок или риск?

▪️ При первичном размещении акции стоили более 17 коп., сейчас 0,016 руб., падение почти на 89%. Даже если не учитывать события этого года, то цена акций находилась в районе 0,055 руб. Если посчитать инфляцию с 2007 года (IPO ВТБ) до 2021 она составит более 114%, а значит акции даже не смогли компенсировать прирост потребительских цен.

( Читать дальше )

Российский рынок акций. Возможность для покупки? Или что-то может пойти не так? - Синара

- 23 сентября 2022, 14:59

- |

Катализаторы: промежуточные дивиденды, переток денег со срочных вкладов и из иностранных бумаг, девальвация рубля, рост цен на сырьевые товары.

Риски: новые санкции, расширение мобилизации.

( Читать дальше )

Какие перспективы у Финансового сектора РФ?

- 17 сентября 2022, 15:54

- |

Кому лень читать всё, то краткая выжимка: Считаю, что можно купить Тинькофф, Сбер, МосБиржу, чуть-чуть СПБ Биржу и ВТБ на сдачу. Сейчас тяжело, банки копят резервы, нужно время на адаптацию, примерно год

Дальше та же мысль, но подробней.

Логично, что сейчас финансовый сектор переживает не лучшие времена. НО понять, есть ли положительная или отрицательная динамика сложно, ведь компании скрывают свои результаты (с разрешения регулятора). А вчера Банк России решил продлить ограничения на раскрытие информации банков до конца текущего года

В условиях санкционной войны решение очевидно и необходимо для минимизации потенциальных новых санкций. Для инвесторов частично давать данные об оценке финансового положения банков планируется только со следующего года. НО попробуем понять, что там происходит сейчас по имеющимся открытым данным

( Читать дальше )

Акции JPMorgan Chase восстановились после падения, несмотря на результаты 2 квартала

- 18 июля 2022, 10:18

- |

Банк JPMorgan Chase & Co. (JPM) отчитался за 2 кв. 2022 г. (2Q22) в четверг до открытия рынка. Скорректированная чистая выручка (managed net revenue) прибавила 1% и составила $31,63 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (Diluted EPS) $2,76 против $3,78 во 2Q21. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $31,95 млрд и EPS $2,88.

На показатель чистой прибыли негативно повлияли формирование резервов на $428 млн под потери по кредитам и списания в убытки на $657 млн по плохим долгам. Это сократило EPS на 37 центов. Рентабельность вещественного акционерного капитала (ROTCE) 17% в сравнении с 23% годом ранее.

Чистые процентные доходы подскочили на 18,7% до $15,1 млрд. Непроцентные (noninterest) расходы прибавили 6% и достигли $18,75 млрд. Кредитный портфель вырос на 6% до $1,1 трлн, а по отношению к предыдущему кварталу прибавил 3%. Депозиты выросли на 7,2% до $2,47 трлн, но снизились на 3,5% кв/кв. Достаточность капитала 1 уровня 12,2%.

( Читать дальше )

Экономический форум. Поддержка льготной ипотеки, чрезмерное печатание денег плохо и голландская болезнь на подходе.

- 17 июня 2022, 19:40

- |

Очень внимательно сегодня следил за экономическим форумом, потому что некоторые высказывания дали ответы на волнующие вопросы сограждан.

Льготная ипотека

ПравительствоРФ всерьёз озабочено ипотечным кредитованием (Владимир Путин предложилеще раз снизить ставку по программе льготной ипотеки — с 9% до 7%, она будет действовать до конца года). Почему это столь важно?

▪️ Идёт прямая поддержка финансового сектора, который пострадал от санкций и повышения ключевой ставки (будет отличный результат, если банковский сектор РФ в 2022 г. сработает «в ноль», но есть высокая вероятность убытка — Греф).

▪️ Металлургические предприятия тоже не останутся в стороне. Не забываем, что их экспорт снизился и переориентация на внутренний рынок необходима как никогда.

▪️ Сохранение рабочих мест (а это порядка 17 млн.).

▪️ Можно предположить, что и денежная масса будет увеличиваться, если спрос на ипотеку восстановится.

( Читать дальше )

Биржевые расчёты по методу Ганна на нашем рынке сегодня, 15 апреля – в ожидании удара мощного импульса ВНИЗ на следующей неделе рынок уже "покраснел".

- 15 апреля 2022, 09:18

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал