ФРс

Мировые новости 15.03.2023

- 15 марта 2023, 09:30

- |

- ФРС рассматривает возможность ужесточения правил для средних банков после краха SVB.

- Акции американских банков восстанавливаются после разгрома, вызванного крахом SVB.

- Инфляция замедлилась в феврале, что является позитивной новостью для ФРС.

- Bank of America получил новые вклады на сумму более $15 млрд. за несколько дней после краха SVB.

- Дилемма ФРС относительно повышения ставки усугубилась на фоне сильных данных по инфляции.

- Open AI запустила новую модель ИИ чатбота — ChatGPT-4.

- Цикл повышения процентных ставок кажется близок к завершению.

Goldman Sachs:

На фоне проблем в банковской системе ожидаем, что FOMC не повысит ставку на заседании 22 марта. Темп повышения в мае, июне и июле составит по 0.25% до конечной ставки на уровне 5.25-5.50%.

Кен Гриффин (американский миллиардер, основатель хедж-фонда Citadel):

«Американский капитализм рушится на глазах».

Роберт Кийосаки:

США запускают меры по спасению финансовой отрасли. Это означает дополнительное вливание фальшивых денег в больную экономику. Вкладывайтесь в золото, серебро и биткоин.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

В ожидании пивота ФРС

- 14 марта 2023, 17:53

- |

Вышли данные по потребительской инфляции в США за февраль, которые показывают уверенное снижение по всем прогнозам:

М/М = +0.4% (ожид +0.4% / пред +0.5%)

Г/Г = +6% (ожид +6% / пред +6.4%)

БАЗОВЫЙ CPI = +5.5% Г/Г (ожид +5.5% / пред +5.6%)

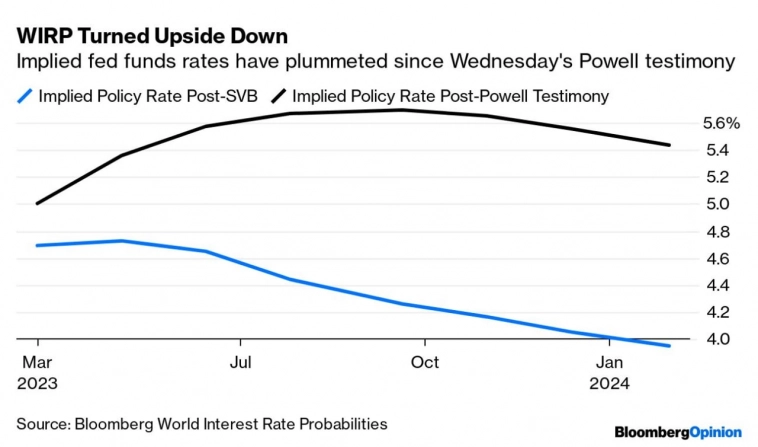

На фоне недавней турбулентности в банковской системе — это один из самых верных признаков для ралли в рисковых активах. С четверга по понедельник мы наблюдали вылившиеся наружу проблемы с ликвидностью у американских и европейских банков в виде смерти Silicon Valley Bank и небольшого эффекта домино по всей системе, который был остановлен регулирующими органами США, объявившими о планах поддержки — обо всем этом мы писали. После этого рынки стали прогнозировать остановку повышения ставки ФРС. Сегодняшние данные дают ФРС возможность прекратить повышение и сохранить хорошее лицо.

*Пивот — значительные изменения в стратегии развития бизнеса. В данном случае смена политики центрального банка США.

Чего ждать?

( Читать дальше )

Сегодня в программе

- 14 марта 2023, 14:54

- |

Тем не менее, отскок на аппетит к риску тесно связан с ожиданиями на голубиный разворот ФРС, рынки ожидают, что цикл повышения ставок ФРС завершен или почти завершен после ещё одного повышения ставки на 0,25%.

Выступление Байдена по банковской системе не привело к эйфории, ибо хотя он и гарантировал выплату депозитов, но заявил, что инвесторы пострадают за неправильный выбор банка, а менеджмент должен быть уволен по причине неправильного управления рисками.

Может Байден и прав, но менеджмент, виновный в крахе банков, это он сам и руководство ФРС, которое затопило рынками чрезмерными стимулами после пандемии, а потом повысило ставки самыми агрессивными темпами с эпохи Волкера, такая риторика Байдена говорит об отсутствии понимания истинных причин проблемы, а выступлений членов ФРС нет по причине периоды тишины перед заседанием, что ограничивает информацию о перспективах дальнейшей политики ФРС.

( Читать дальше )

Кризис идет по стандартному сценарию.

- 14 марта 2023, 13:10

- |

Сейчас проблема с ликвидностью наблюдается в малых и средних банках, и если ФРС не понизит ставку «быстро», то они рискуют столкнуться с проблемами неплатежеспособности, поскольку бегства капитала будет не остановить.

Банковский кризис — ДОЛИНА ПИРАМИД..

( Читать дальше )

ФРС снизит ставку на 0,25% уже 22 марта — Nomura

- 14 марта 2023, 12:23

- |

22 марта ФРС снизит ставку по федеральным фондам на 0,25%, а также положит конец количественному ужесточению, прогнозирует стратег Nomura Аичи Амемия. По его мнению, решение властей США защитить не только вкладчиков SVB, но и Signature Bank, который заметно меньше по размеру, говорит о твердом намерении Вашингтона предотвратить появление любых подобных проблем в других американских банках.

Таким образом, Nomura стал первым крупным банком Wall Street, который предрек снижение ставки на ближайшем заседании ФРС 22 марта (Goldman Sachs и PIMCO ждут сохранения статус-кво). Прогнозы Nomura не всегда сбывались, однако в июне 2022 года — после двух подряд повышений ставки на 0,50% каждое — его экономисты стали одними из первых, кто корректно спрогнозировал переход ФРС на шаг повышения ставки в 0,75%.

www.profinance.ru/news/2023/03/14/c8fe-frs-snizit-stavku-na-0-25-uzhe-22-marta-nomura.html

Реализация капитуляции ФРС

- 14 марта 2023, 11:08

- |

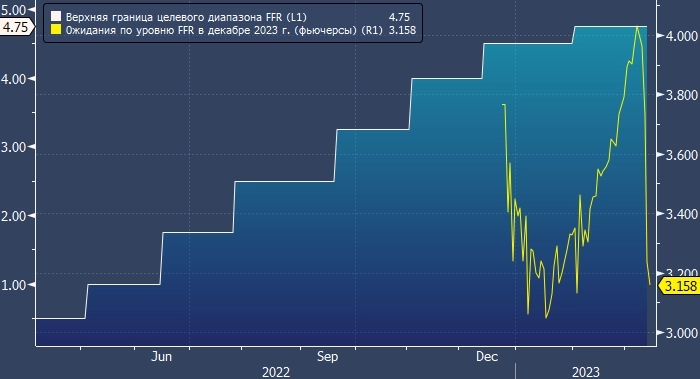

Волна банкротств по банковской системе США (Silvergate, SVB и Signature Bank) менее, чем за неделю радикально трансформировала ожидания процентных ставок.

Согласно последним изменением,4.75% отныне является предельной ставкой против потенциально 5.75% 9 марта, а разворот ДКП сместился с января 2024 на июнь2023!

На второе полугодие 2023 дифференциал ожиданий ставки ФРС составил свыше 1.4 п.п против 0.6 п.п в пятницу, что стало самым быстрым изменением ожиданий (три торговых дня) за всю историю финансовой системы США.

Это отразилось на доходности облигаций, где наиболее ощутимый эффект со сроком погашения от двух до пяти лет.

По сути, это капитуляция, отказ от ужесточения, отказ от всех деклараций непримиримого сражения с инфляцией, возвращаясь к привычному формату, который и привел к существующим структурным искажениям.

Те, кто «заказал» SVB и Signature Bank вполне предполагали сценарий действий.

Жесткая паника и страх на волне банкротств и неопределенности — > стандартные механизмы поддержки банков через кредитные механизмы — > стабилизация эмоционального состояния инвесторов и вербальная поддержка рынков (а при необходимости и прямая – монетарная) — > искажение петли обратных связей и отказ от риска (бегство в облигации, снижение ожиданий роста ставок).

( Читать дальше )

Мировая экономика получает "попутный ветер" от падения цен на энергоносители — The WSJ

- 14 марта 2023, 10:40

- |

Цены на энергоносители второй раз за год подрывают мировую экономику. На этот раз это хорошая новость.

Снижение цен на нефть и природный газ стимулирует экономический рост, кладет деньги в карманы потребителей, повышает уверенность и ослабляет давление на государственные бюджеты.

Это обратная сторона шока цен на энергоносители год назад, когда вторжение России в Украину вызвало опасения по поводу глубокой рецессии в Европе и за ее пределами.

Снижение цен на энергоносители в какой-то мере объясняет неожиданно сильные экономические данные этого года в США и Европе, говорят экономисты. Согласно опросам S&P Global, проводимым в сфере бизнеса, менеджеры цепочек поставок по обе стороны Атлантики настроены более оптимистично, чем в последние месяцы, что является важным показателем будущего роста.

Выручка домохозяйств, предприятий и правительств компенсирует рост стоимости заимствований, поскольку центральные банки повышают процентные ставки для снижения исторически высокой инфляции.

( Читать дальше )

Решение ФРС смягчить ДКП и провести QE может вызвать "отскок дохлой кошки"

- 14 марта 2023, 10:21

- |

Забавно наблюдать, как только начало трясти банки в США, в СМИ и различных блогах люди разделились на два лагеря. Одни пишут/говорят: «я же предупреждал», другие «это мелочь, ничего страшного». В целом ничего нового, но каждый раз забавно.

На мой взгляд, любое диаметрально противоположное мнение или если так можно выразится — краевое, обречено в 99% случаев на провал. Но оно способно добавить популярности, чем и пользуются. Как показывают различные социальные исследование, к моему глубочайшему сожалению, около 20% людей склонны к критическому мышлению, а остальные предпочитают на нагружать свой мозг.

Я считаю неправы ни те, ни другие. И сейчас ещё рано делать определенные выводы.

Но вполне допускаю вот такой вариант развития событий.

Нет смысла сравниваться текущую ситуацию с 2008 или с 2020, которые сами по себе отличались как по QE, так и решениям по ставкам. Нынешняя ситуация сильно иная.

В ФРС прекрасно понимают, что открой они вентель «новых вертолетных» и «бесплатных» денег, флаг борьбы с инфляцией можно спускать. И Бог бы с ним, что не сделаешь ради спасения зомби и очередной дозы наркоману, но проблема может быть куда как хуже.

( Читать дальше )

Коллапс банковской системы США

- 14 марта 2023, 08:54

- |

🏦 #STOCKS #SPDR S&P #Bank

Почти год назад я писал (https://t.me/c/1392922148/2756), что мир входит в фазу повышенной турбулентности и серьёзной финансовой перестройки..

Что, несомненно, отразится на банковском секторе, в частности на ETF, представляющий преимущественно банковский сектор.

Техническая картина также оказалась верная.

Последние дни мы наблюдаем дефолты и стоп-торги у крупнейших банков западных стран. В чём причина этого и что будет дальше, я рассказал в своём вчерашнем подкасте (

( Читать дальше )

markets report 14/3/23

- 14 марта 2023, 08:46

- |

Всем вторник! Выпуск 260

Вчерашний торговый день на Уолл стрит можно сказать закончился неплохо, но осадок остался. Рынок вчера с утра отыгрывал спасительные сообщение от ФРС и президента Америки, но потом вспомнил что банковская паника, это совсем не то, что проходит быстро и безболезненно и котировки еще нормально поколбасит. Так, например, следующий на очереди FRC вчера съежился на очередные 60%. Перед тем как окончательно превратиться в историю, банк может еще неожиданно отскочить на какой-нибудь новости о возможной покупке, но вообще конечно такие бумаги лучше уже не трогать, не зря регуляторы прекратили торги акциями уже похороненных банков. Однако крутой трейдер Бил Акман который сделал миллиарды на свопах в пандемию говорит что покупка падающих региональных банков, может быть лучшей сделкой за последнее время. И действительно супер отчаянные трейдеры могут попробовать свои силы – слабоумие и отвагу никто не отменял! Региональные банки сильно колбасит и торги по ним регулярно тормозят, чтоб хоть как-то снизить градус турбулентности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал