ФОНДОВЫЙ РЫНОК

Новый выпуск облигаций Новые технологии с купоном до 22,5% (25% с учетом реинвестирования)

- 29 августа 2025, 17:08

- |

На прошлом заседании ЦБ РФ начали снижать ключевую ставку, из-за этого доходность во вкладах и облигациях пошла вниз, не нужно даже говорить, что доходность у флоатера напрямую зависит от КС поэтому в ближайшее время и они нам не помощник для сохранения хорошей доходности. Лучше всего сейчас зафиксировать доходность в облигациях с фиксированным доходом, а на какой срок и доходность зависит от вашего риск менеджмента, я разобрал для вас новый выпуск облигаций с фиксированным купоном до 22,5%, с хорошим кредитным рейтингом и компания входящая в топ-5 компаний России в своей отрасли. Давайте разбираться!

Прежде чем инвестировать свои деньги в какой-либо актив, вы должны понимать, что происходит с компанией подписывайтесь на телеграм канал, там много интересного и актуального!

Новые технологии — компания, специализирующаяся в сфере разработки, производства, реализации и сервисного обслуживания погружного оборудования для добычи нефти. Входит в топ-5 российских производителей погружного оборудования для нефтедобычи. Основные активы: 2 производственные площадки (Альметьевск и Чистополь), 6 сервисных центров в РФ (Сибирь и Поволжье) и 2 за рубежом (Эквадор, Колумбия). Ключевые клиенты это все нефтегазовые компании России от Новатэка до Лукойла.

( Читать дальше )

- комментировать

- 507

- Комментарии ( 0 )

Элемент: когда инвестиции = технологический прорыв

- 29 августа 2025, 14:46

- |

🧮 Российский рынок чипов и микроэлектроники переживает в последние годы самый настоящий ренессанс: миллиарды рублей инвестиций, масштабные программы господдержки и стремление к технологическому суверенитету. И в этом контексте особенно любопытно взглянуть на финансовые результаты по МСФО за 6 мес. 2025 года одного из лидеров на отечественном рынке — Группы Элемент.

〽️ Выручка компании с января по июнь сократилась на -19% (г/г)до 16,1 млрд руб. Однако за этими сухими цифрами скрывается гораздо более сложная и многогранная картина. Ключевые направления показали полярную динамику:

↗️ Сегмент электронной компонентной базы испытал давление, из-за снижения спроса со стороны промышленных предприятий и переноса контрактов на последующие периоды.

↘️ В то время как сегменты блоков и модулей, а также точного машиностроения, напротив, показали впечатляющий рост продаж (+37% и +80% соответственно), заложив фундамент для дальнейшего увеличения рыночной доли.

〽️ Снижение продаж привело в итоге к сокращению показателя EBITDA на -36% (г/г) до 3,6 млрд руб. По мере восстановления спроса со стороны промышленности динамика EBITDA должна нормализоваться.

( Читать дальше )

В поисках дна в акциях Alexandria Real Estate (анализ волн Эллиотта)

- 29 августа 2025, 14:21

- |

( Читать дальше )

Обзор актива: ПАО «Магнит»

- 29 августа 2025, 12:27

- |

Глобальное видение (месячный график)

Если рассматривать долгосрочную картину, то снижение по «Магниту» началось ещё с майской свечи поглощения в мае 2024 года. С этого момента динамика уверенно направлена вниз. В период август 2024 – апрель 2025 цена формировала проторговку, после которой последовал выход вниз.

Технически картина очень напоминает фигуру «голова и плечи» с подтверждённым пробоем вниз. Это придало движению дополнительную силу и определило его как среднесрочный нисходящий тренд.

И всё же, важно отметить июльскую свечу 2025 года. Она стала первой попыткой покупателей остановить падение. Если августовская свеча закроется выше июльских максимумов, это можно рассматривать как потенциальный сигнал окончания нисходящего тренда, начавшегося в мае 2024 года. Иными словами, рынок подаёт первые намёки на возможность разворота, хотя подтверждения пока недостаточно.

Краткосрочное видение (недельный график)

( Читать дальше )

Selectel: ещё одна облигационная находка для инвестора?

- 29 августа 2025, 09:20

- |

🧑💻 Наблюдаемый с начала лета активный приток капитала в фонды облигаций вовсе не случаен! Начавшийся цикл смягчения ДКП толкает инвесторов активно искать инструменты, способные предложить хорошую премию, по сравнению с традиционными депозитами и ОФЗ.

И в этом контексте меня заинтересовал новый облигационный выпуск Selectel, о котором я еще отдельно расскажу вам в начале следующей недели. Ну а сегодня предлагаю познакомиться со свежими результатами компании по МСФО за 6m2025, ведь для потенциального облигационера очень важно изучить финансовое положение эмитента, прежде чем доверить ему свои деньги.

💻 Для тех, кто ещё не знаком с бизнесом компании, поясню вкратце. Selectel занимает одну из лидирующих позиций на российском рынкевыделенных серверов и облачных решений. Услугами компании пользуется бизнес разного размера для безопасного хранения и обработки своих данных. По сути, Selectel предоставляет возможность отказаться от масштабных капзатрат на собственную IT-инфраструктуру. Очень актуальная ниша для бизнеса на сегодняшний день, тут без вопросов:

( Читать дальше )

Фиксируем доходность: Росинтер предлагает 25,5% годовых в новом выпуске облигаций!

- 28 августа 2025, 16:17

- |

Но сегодня речь пойдёт не про акции Росинтера, а про облигации! Уже в пятницу стартует размещение очередного выпуска бондов Росинтер серии БО-01 на 500 млн руб., и мне кажется на них стоит обратить внимание, учитывая амбициозные планы компании по развитию франчайзинга и дальнейшей экспансии в регионы.

🍽 Росинтер — это не просто сеть ресторанов. Это одна их крупнейших на рынке публичных компаний общественного питания и признанный мастер работы в уникальных, высокомаржинальных локациях. Их рестораны в аэропорту Шереметьево и на ключевых ж.д. вокзалах страны — это больше, чем точки общепита. Кто часто летает, путешествует по нашей стране и любит наведываться в рестораны, наверняка согласятся с моим мнением, что это весьма ценные активыс гарантированным клиентским трафиком, который практически не зависит от локальной конкуренции или сезонности. Мало кто может похвастаться такой естественной защитой бизнеса.

( Читать дальше )

☄️⚡️Новостной дайджест

- 28 августа 2025, 10:38

- |

📌Инвестиции в основной капитал во 2-ом квартале 2025 г. замедлились в 6 раз.

📌Россия в 1-ом полугодии увеличила трубопроводные поставки газа в Турцию до 11 млрд куб.м.

📌Сегодня финансовую отчётность за 1-е полугодие опубликуют:

АФК «Система», «РусГидро», «Мечел», «Фикс Прайс», «Группа Астра», «Ренессанс Страхование».

Как Сбер зарабатывает на чужих ошибках?

- 28 августа 2025, 09:49

- |

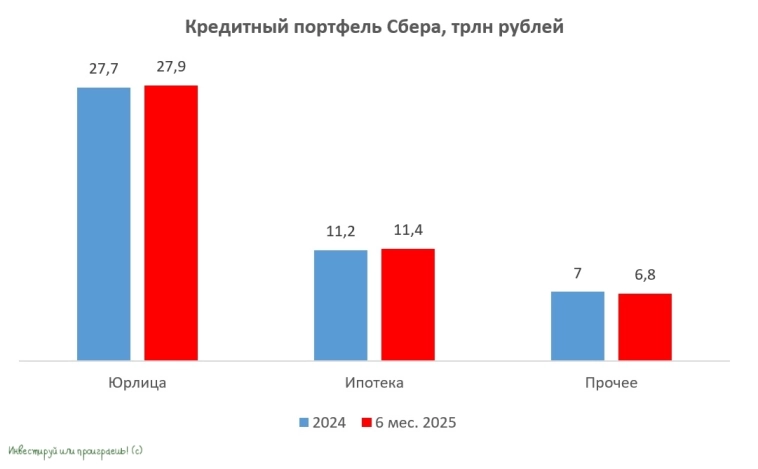

Первое полугодие 2025 года выдалось непростым для большинства отечественных финучреждений, однако Сбер продемонстрировал завидную устойчивость. Несмотря на жёсткую денежно-кредитную политику ЦБ, чистая прибыль эмитента выросла на +5,3% (г/г) до 859 млрд руб., а рентабельность капитала (ROE) совершенно не вызывает беспокойства, по итогам 6m2025 составив 23,7%, что существенно выше заложенных в Стратегии Сбера 22%.

В условиях, когда большинство банков борется с ухудшением качества кредитного портфеля и ростом просроченной задолженности, Сбер выделяется эффективной системой риск-менеджмента и высоким качеством активов.

🏦 Как отмечает Центробанк, основная волна проблемных займов приходится на продукты, выданные в конце 2023 — начале 2024 гг.

( Читать дальше )

Заслужили ли вы сегодня перерыв? Попробуйте «Рецессионное комбо» (перевод с elliottwave com)

- 27 августа 2025, 12:29

- |

CNBC от 23 августа сообщает о возвращении «кризисных спецпредложений» — тренда на недорогие товары, от продуктов питания до одежды, возникшего во время финансового кризиса 2008 года. Сегодняшний обратный звонок изначально был своего рода «ироничным» маркетинговым ходом. Но для некоторых компаний подготовка к спаду — это не шутка. Этим летом популярный ресторан на Манхэттене в течение ограниченного времени предлагал «Рецессионное комбо» — бургер, картофель фри и напиток за 10 долларов. Предложение стало вирусным и теперь занимает важное место в меню: «По словам Эда Онаса, вице-президента Super Duper по операционной деятельности, идея названия бургера не обязательно родилась из желания нажиться на модном словечке. По его словам, название возникло из-за появления в эпоху Великой депрессии бургерного «смэш-бургера» в стиле Оклахомы, в котором мясной фарш размягчался за счёт добавления большого количества нарезанного лука». От дешёвых бургеров до дешёвого пива — многие малые предприятия готовятся к спаду. Если они правы, готовы ли вы?

CNBC от 23 августа сообщает о возвращении «кризисных спецпредложений» — тренда на недорогие товары, от продуктов питания до одежды, возникшего во время финансового кризиса 2008 года. Сегодняшний обратный звонок изначально был своего рода «ироничным» маркетинговым ходом. Но для некоторых компаний подготовка к спаду — это не шутка. Этим летом популярный ресторан на Манхэттене в течение ограниченного времени предлагал «Рецессионное комбо» — бургер, картофель фри и напиток за 10 долларов. Предложение стало вирусным и теперь занимает важное место в меню: «По словам Эда Онаса, вице-президента Super Duper по операционной деятельности, идея названия бургера не обязательно родилась из желания нажиться на модном словечке. По его словам, название возникло из-за появления в эпоху Великой депрессии бургерного «смэш-бургера» в стиле Оклахомы, в котором мясной фарш размягчался за счёт добавления большого количества нарезанного лука». От дешёвых бургеров до дешёвого пива — многие малые предприятия готовятся к спаду. Если они правы, готовы ли вы?( Читать дальше )

Стратегия Займера в новой реальности

- 27 августа 2025, 07:36

- |

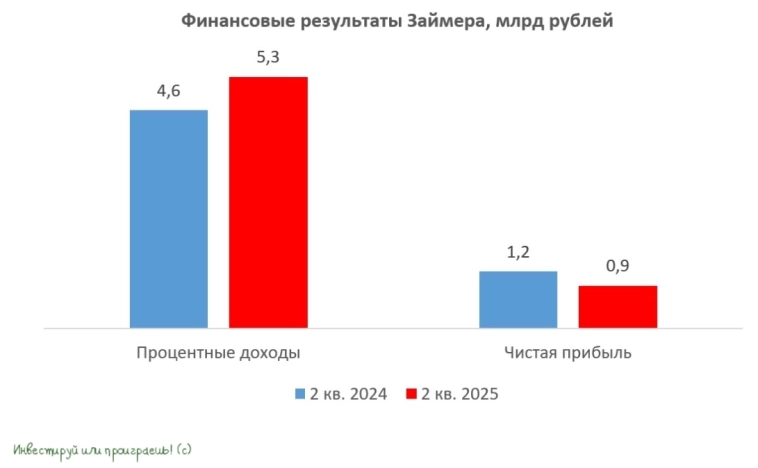

📈 Чистые процентные доходы c апреля по июнь увеличились на +16,5% (г/г) до 5,3 млрд руб. Компания проявляет высокую гибкость, оперативно реагируя на изменения рынка и требования регуляторов.

Причём Займер не только наращивает выдачу займов до зарплаты и среднесрочных займов, но и предлагает широкий спектр продуктов, включая виртуальные карты с кредитным лимитом и POS-займы, которые позволяют покупателям приобретать товары в магазинах в рассрочку.

📈 Обращает на себя внимание, что уже два квартала подряд компания зарабатывает 0,4 млрд руб. комиссионных доходов. По словам руководства, Займер активно (но не агрессивно!) продвигает дополнительные продукты и постепенно наращивает непроцентный доход. Это правильный курс и шаг вперёд на пути к финансовой стабильности, особенно в непростые экономические периоды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал