Уоррен баффет

Баффет: переверните, чтобы увидеть ров

- 29 августа 2021, 12:05

- |

Уоррен Баффет часто говорит о важности того, чтобы у бизнеса был «ров». Проще говоря, это означает явное конкурентное преимущество, которое может помочь предприятию достичь рентабельности капитала выше среднего.

Ров — это одно, а устойчивый ров — совсем другое.

Высокие цены и конкуренция

Основной принцип свободной рыночной экономики состоит в том, что высокие цены — это лекарство от высоких цен. Это означает, что высокие цены привлекают конкуренцию, которой достаточно, чтобы снизить цены, поскольку конкуренты борются за долю на рынке.

Обычно мы видим, как этот принцип проявляется на товарных рынках. Рост цен на сырье меняет экономику ранее нерентабельных проектов, тем самым оправдывая их строительство. Когда продукция этих проектов поступает на рынок, цены могут упасть, если предложение превышает спрос.

( Читать дальше )

- комментировать

- 2.9К | ★1

- Комментарии ( 5 )

Лучше купить успешную компанию по справедливой цене, чем заурядную компанию по низкой цене

- 26 августа 2021, 23:24

- |

На самом деле, мысль простая, но не такая уж и очевидная. Дело в том, что большинство более менее опытных инвесторов пытаются войти именно в недооцененные компании, не слишком дорогие по мультипликатору P/E. И как правило, это на самом деле ошибка. У «недооцененных» компаний всегда есть какие-то изъяны, которые делают их дешевыми.

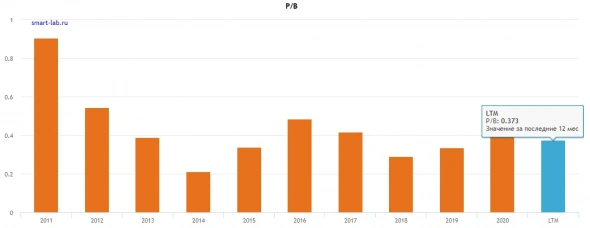

Вот вам пример: акции Банка Санкт-Петербург. Дешевые по показателю P/B уже 10 лет.

https://smart-lab.ru/q/BSPB/f/y/MSFO/p_b/

За это время коэффициент P/E у банка не поднимался выше 7, в среднем 4.

БСПБ можно назвать недооцененной акцией.

У Сбера все это время P/B = 1.25 в среднем и P/E в среднем около 7. Сбер в целом как правило выглядит справедливо оцененным.

Тинькофф и вовсе большую часть времени выглядит переоцененным, если не умеешь правильно учитывать перспективы роста.

При этом с 2012 года:

( Читать дальше )

Истинные правила Баффетта

- 26 августа 2021, 07:13

- |

Астрологи объявили неделю Баффетта, количество постов про него увеличено в двое :) А теперь к правилам:

👉Баффетт покупает акции компаний с высокой рентабельностью и избегает акций компаний с низкой рентабельностью.

👉Баффетт покупает акции с низким коэффициентом бэта, с высоким — не покупает.

👉Баффетт использует кредитное плечо, его средний размер составляет 1:1,6

Источник: Buffett's alpha

P.S. Влезу в тик-ток секунд на 15? :)

Концентрированные инвестиции. Баффет не рационален?

- 23 августа 2021, 15:53

- |

Тем более, сам УОРРЕН БАФФЕТ часто делал концентрированные инвестиции, на одну акцию у него могло приходиться до 40% средств партнерства.

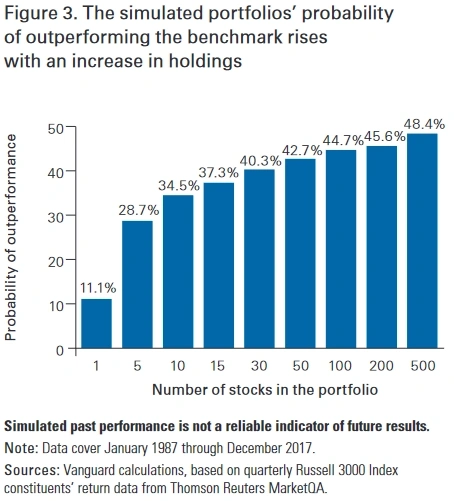

Но действительно ли концентрация на нескольких фишках — залог успеха? Специалисты из Vanguard доказывают обратное. Исследователи составляют множество портфелей, которые отличающится количеством эмитентов, и вычисляют вероятности получить доходность выше и ниже рынка. Результаты представлены на рисунках ниже.

Вероятность показать доходность выше рынка растет с увеличением количества эмитентов в портфеле. Данные говорят за себя — элемент стратегии Баффета, связанный с высокой концентрацией, не рационален. Инвестор, который будет повторять Баффета в этом аспекте, уменьшает шансы на свою «альфу»

Спасибо за чтение и удачи в инвестициях!

Источник: How to increase the odds of owning the few stocks that drive returns www.vanguardinvestments.dk/documents/institutional/increase-odds-of-owning-less-stock-that-drive-returns.pdf

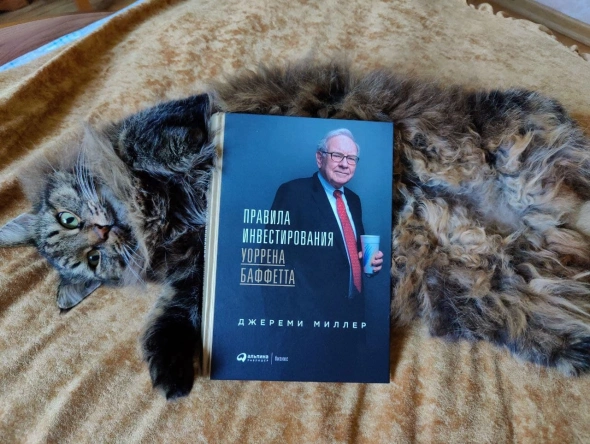

Правила инвестирования Уоррена Баффета

- 22 августа 2021, 15:45

- |

Хорошая книжка. Описывает первые годы инвестиционной карьеры Уоррена Баффета, в период с 1957 по 1969 год. В это время у Баффета было товарищество BPL. Книга на описана на основании полугодовых писем партнерам товарищества. К слову сказать, лично мне эта книга показалась гораздо интересней и полезней, чем “Разумный инвестор” Грэма. Такие книги как “Правила инвестирования Баффета” я люблю за то, что они увлекают инвестициями и мотивируют заниматься этим глубже.

Что главное я для себя вынес?

👉Баффет ставил перед собой цель ежегодно обыгрывать индекс Dow на 10%, а с учетом среднегодового роста Dow 7% его цель была в районе 17% годовых (реально получилось почти 30% годовых за 12 лет)

👉Для Баффера было лучше потерять 5% при падении рынка на 15%, чем вырасти вместе с рынком по +10%

👉Самым минимальным периодом для оценки результатов Баффет считал 3 года. А лучше 5 лет.

👉При этом с 1957 по 1969 у него не было ни одного убыточного года, а самый слабый был 1969й с доходностью +6,8%, что все равно было на 18,4пп лучше Dow

👉Вначале Баффет делал инвестиции только в недооцененные акции. Но спустя годы стало понятно, что недооцененные фиг найдешь, и он стал покупать качественные компании по нормальным ценам

👉Баффет часто делал концентрированные инвестиции, на одну акцию у него могло приходиться до 40% средств партнерства

👉Баффет считал что для диверсификации достаточно 6 акций в портфеле. Вместо поиска 7й идеи лучше нарастить долю в самой первой

👉Баффет делал арбитражные сделки, которые помогали сгладить доходность на любом рынке.

👉Еще одна стратегия, которая помогала улучшить доходность относительно Dow — это захват контроля в компаниях и проведение улучшений изнутри.

👉Баффет никогда не пытался предсказывать сам рынок. Его задача была в том, чтобы инвестировать в недооцененные компании

Покупки и продажи Уоррена Баффетта

- 19 августа 2021, 20:22

- |

Уоррен Баффетт сокращает долю в фармацевтических акциях и уходит из Biogen

Berkshire Hathaway Уоррена Баффетта сократила доли в нескольких фармацевтических компаниях, таких как Abbvie, Bristol-Myers и Merck, во втором квартале 2021 финансового года.

Фирма полностью избавилась от доли в фармацевтической компании — Biogen, судя по официальным документам, опубликованным на этой неделе.

За то Berkshire Hathaway увеличила доли в сети супермаркетов Kroger Co,Rh Com and Marsh и Aon Plc. И сократила свои позиции в автомобилестроительной компании General Motors на 10,44 процента, потеряв 60 миллионов акций, уменьшив свою общую долю в GM до 3,55 миллиарда долларов. Большой человек из Омахи также сообщил о новой доле в размере 46,92 миллиона долларов в акциях Organon & Co.

Доли Berkshire Hathaway в Apple и Bank of America остаются неизменными.

Berkshire Hathway в 2021 году продала на 1,1 миллиард долларов больше акций, чем купила. Вместо того, чтобы покупать акции других компаний, Berkshire Hathway выкупила около 14,3 миллиарда долларов своих собственных акций в период с января по конец июля.

Berkshire Hathaway продолжает выкупать свои акции

- 19 августа 2021, 19:17

- |

07/08 вышел отчёт Berkshire Hathaway (BRK.B) за 2 кв. 2021 г. (2Q21). Операционная прибыль за квартал выросла на 21,3% и составила $6,7 млрд. Если сравнивать со 2Q19, то рост 9%. Чистая прибыль $28,1 млрд, из которых $21,4 млрд – нереализованная прибыль от прироста оценки портфеля инвестиций. Прибыль в расчёте на 1 акцию класса B $12,33 против $10,88 за 2Q20. Выручка выросла на 21,6% и составила $69,1 млрд (+8,7% ко 2Q19). Согласно FactSet, аналитики в среднем прогнозировали $64,65 млрд.

Страховой бизнес. Операционная прибыль от андеррайтинга составила $376 млн против $806 млн во 2Q20. В 1Q21 $764 млн. Инвестиционный операционный доход страхового бизнеса $1,22 млрд, что ниже, чем $1,37 млрд во 2Q20. Полученные премии выросли на 10% до $17,16 млрд, а в сравнении со 2Q19 – на 15,5%.

Выручка от андеррайтинга Geico прибавила 5,5% до $9,55 млрд. Полученные премии группы перестраховочных компаний Berkshire Hathaway Reinsurance Group выросли на 12,8% до $4,86 млрд. Прибыль до налогов Geico упала более чем в 3 раза до $626 млн. Убыток до налогов Reinsurance Group составил $327 млн против убытка $1,1 млрд годом ранее.

( Читать дальше )

Почему Уоррен Баффет любил когда рынок падает?

- 19 августа 2021, 13:22

- |

Есть две причины.

Первая, вполне очевидная: при падении рынок дает возможность купить хорошие акции по более разумным ценам.

Вторая, менее очевидная.

( Читать дальше )

Обратный выкуп

- 19 августа 2021, 12:32

- |

Berkshire Hathaway — компания Уоррена Баффетта, инвестирующая доходы от страхового дела в отдельные бизнесы или в неконтрольные пакеты акций интересных компаний.

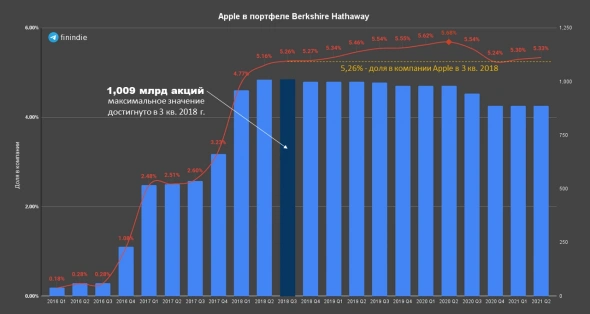

Начиная с 2016 г., компания начала покупать акции Apple. Столбиками на графике изображено количество акций Apple в портфеле (правая шкала). К концу 2018 Berkshire владел 5,26% от всех акций Apple. Тогда кол-во акций достигло 1 млрд штук. Начиная с 4 кв. 2018, Berkshire иногда продаёт акции Apple, в сумме продав уже 122,8 млн шт. Всегда после сообщения о продаже появляются новости с кошмарными заголовками.

Но давайте взглянем на реальную долю, которой владеет Berkshire. Достигнув 5,26% в 2018 г., она почти не опускалась ниже этой отметки, несмотря на значительное сокращение количества акций. Магия? Обратный выкуп! Apple постоянно сокращает количество акций в обращении, тем самым предоставляя акционерам выбор — ничего не делать, но ваша доля в компании будет расти или продать немного акций, сохранив целевую долю. Berkshire пользуется второй опцией.

Инвестиции Berkshire в Apple: ~$36 млрд;

Получено дивидендов: ~$3 млрд;

Продажа 122,8 млн акций в период 2018-2020: ~$13,5 млрд;

Текущая стоимость оставшихся 887,13 млн акций: ~$129,8 млрд.

Источник

Фонд Баффета: в какие акции стоит инвестировать сегодня.

- 18 августа 2021, 15:22

- |

Новым приобретением корпорации Уоррена Баффета «Berkshire Hathaway» (NYSE:BRKb) стали акции:

Organon & Co (NYSE:OGN) — группы компаний Merck & Company Inc (NYSE:MRK).

И нарастили позиции по акциям:

Kroger Company (NYSE:KR, RH (NYSE:RH) и Aon PLC (NYSE:AON).

По-прежнему преобладают акции гигантов американской экономики:

Apple (NASDAQ:AAPL), Bank of America (NYSE:BAC), American Express (NYSE:AXP), Coca-Cola (NYSE:KO) и Kraft Heinz Co (NASDAQ:KHC).

А теперь давайте рассмотрим от чего корпорация отказалась и сократила свои позиции: Отказалась от акций компаний Biogen Inc (NASDAQ:BIIB) и Axalta Coating Systems Ltd (NYSE:AXTA).

Что касается фармацевтики, то конгломерат знаменитого инвестора, скорее всего, успел обналичить вложения в Biogen после того, как в июне акции этого производителя лекарств взлетели до рекордного уровня на новостях о том, что федеральные регулирующие органы одобрили его препарат от болезни Альцгеймера.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал