Трежерис

Куда исчезли российские миллиарды из американских облигаций

- 19 июня 2018, 12:57

- |

Очень вероятно, что на прошлой неделе произошли события, которые могут дополнить этот список еще одной острой темой для обсуждения. После публикации последних данных американского Минфина эксперты дружно ищут причины, из-за которых Россия в апреле (это последний месяц, по которому есть данные американского Минфина) избавилась от половины своего портфеля американских государственных облигаций.

В то время как российские любители всего западного радостно потирают руки и высказываются в стиле «вот видите, рынок даже не заметил ликвидации половины российского портфеля», другие сухо отмечают, что эта самая ликвидация подозрительно совпала с падением цен на американские облигации, то есть рынок все заметил, но смог переварить продажу облигаций на 47,4 миллиарда долларов.

Некоторые отечественные СМИ подчеркивают, что американский Минфин не дает разбивки по статусу владельцев облигаций, указывая только их общую сумму по каждой стране, и намекают на то, что, возможно, не все продажи пришлись на долю российского Центрального банка. Однако есть основания полагать, что весь или почти весь объем продаж пришелся именно на долю российского ЦБ, а не каких-то других российских держателей облигаций. Судя по

( Читать дальше )

- комментировать

- 1.3К | ★1

- Комментарии ( 9 )

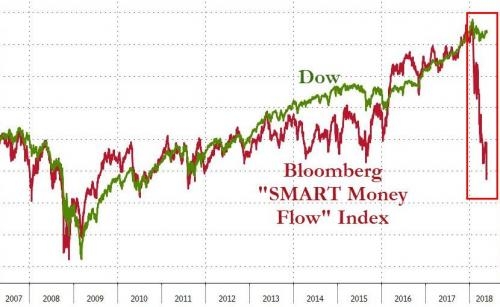

Умные деньги начали что-то подозревать

- 28 мая 2018, 16:22

- |

На ZeroHedge выложили интересную диаграмму с динамикой индекса «умных денег» от Bloomberg. Похоже инсайдеры уже что-то знают…

Другая публикация оттуда же приводит основные негативные факторы, предвещающие, по мнению автора, скорое наступление очередного кризиса. Выделю основные:

Как отмечает FDIC (Федеральная корпорация по страхованию вкладов, независимая организация созданная Конгрессом в 1993 году) величина проблемных активов банков утроилась за первый квартал этого года.

Рынок государственных облигаций США показал с начала года худшую динамику

( Читать дальше )

Great US Rotation - переток денег из акций в облигации

- 18 мая 2018, 10:00

- |

На повестке у всех управляющих и аналитиков сегодня вопрос: «Когда уже деньги из рынка акций устремятся на рынок облигаций фиксировать значительно выросшие доходности в режиме Risk OFF и участвовать в отскоке рынка облигаций?» Считаю, что этот момент уже близок и катализатором может стать практически любая негативна новость для рынков. Дело в том, что ставки и цены долгового рынка уже приемлемые для масштабного перехода капитала из рискового класса активов в безрисковые и начало этого процесса лишь вопрос времени.

Источник

( Читать дальше )

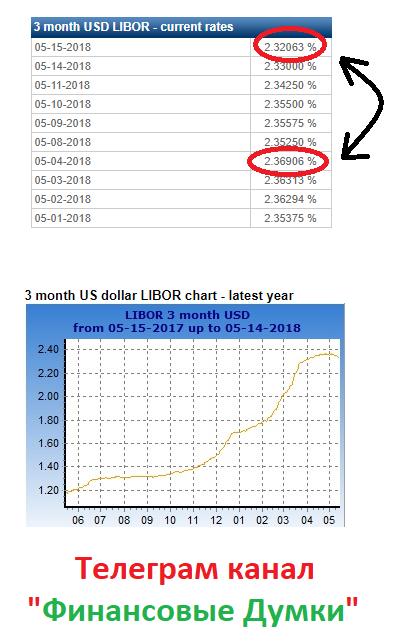

LIBOR начал СНИЖАТЬСЯ!

- 16 мая 2018, 15:40

- |

Пока все боятся того, что доходность по американским 10-летним гособлигациям превысила 3%, очень любопытная ситуация складывается на денежном рынке!

3-х месячный LIBOR в USD падает уже 6 рабочих дней подряд!!! (см. картинку ниже). Если 4 мая главная межбанковская ставка в долларах была 2.37%, то теперь она составляет 2.32%. И происходит это несмотря на рост доходностей по трежерям. Показатель LIBOR гораздо менее волатилен чем доходности по гособлигациям США.

Судя по динамике LIBOR следует ожидать возврата доходности по 10-летним трежерис ниже 3%. А учитывая рекордное количество коротких позиций по американским бондам, то наиболее вероятен противоположный исход — цены на 10-летние трежерис вырастут, а доходность упадет ниже 3%.

Момент ИСТИНЫ для Доллара

- 21 апреля 2018, 22:33

- |

Наступает решающий момент для рынков и доллара. На уходящей неделе продолжился рост доходности по американским гособлигациям. Доходность по 10-леткам вплотную приблизилась к отметке в 3%. Почему это очень важно, подробно описывал в телеге http://t.elegram.ru/MarketDumki/316

По 2-х леткам доходность уже достигла 2.45%. Т.е. инвесторы уже закладывают еще 3 повышения учетной ставки с текущих значений в 1.75%. Увеличивающаяся разница в процентных ставках в США и Европе будет всё больше оказывать повышательное давление на доллар. Рост бакса практически неминуем.

В августе ЕЦБ свернет программу QE и рынок европейского долга останется без поддержки. Посмотрим, сколько продержатся такие низкие доходности по европейским бондам, как сейчас. Например, по итальянским 10-летним гособлигациям сейчас дают 1.78%. Италия, как заемщик, стала надежней США??? Вот это как раз самый наглядный пример искусственных (artificial как выражается г-н Трамп) котировок. Так что распродажи на рынке европейского долга — это практически неизбежное событие в условиях роста ставок в США. И это по-любому приведет к достаточно сильному падению евро против доллара. Высока вероятность того, что доллар уже на следующей неделе выйдет из консолидации и начнется его рост. DXY подошел к верхней границе 3-х месячной консолидации (см. график ниже). Учитывая динамику доллара ко многим валютам, есть все основания ждать прорыва наверх.

Взгляд на доллар (ну совсем не факт что будет расти долгосрочно)

- 28 февраля 2018, 01:36

- |

... бриллиант не находил) и не искал, а вот двойное дно может быть, но еще не реализовано (можно будет говорить о нем и краткосрочном росте DX после закрепления выше 90,5), пока это может быть чем угодно. Что касается прогнозов на 19 и 22 год, то с баксом могут быть проблемы. Не забывайте, рост инфляции все ждут в США, а это обесценение валюты кто бы что не говорил и все повышения ставок давали только краткосрочный рост доллару, а потом он падал, смотрите Индекс доллара упал почти на 10% после первого повышения, а с начала 17го и того больше(15%).

нет разворота на долгосрочных периодах (месяц-15-20 лет, неделя-5 лет). Только на дневке пока борьба за новый лой или коррекцию нисходящего тренда.

( Читать дальше )

Этот ГЭП будет закрыт!

- 26 февраля 2018, 18:48

- |

Сегодня образовался нехилый ГЭП на открытии по паре Usd/Rub Tom. Открыли вниз на 40 коп и еще добавили сразу. Этот гэп по usd/rub tom скорее всего будет закрыт в ближайшие время. Явно сегодня добивали шортистов по акциям, судя по тому какие дневные свечи сегодня нарисовались в голубых фишках. Как это обычно и бывает, покупай на слухах, продавай на фактах. Всё уже давно заложено в рынок. Давно уже все российские инструменты торгуются на уровне 2013 года, когда не было санкций, нефть была по 100 и рейтинг был инвестиционный. Да никто и не обращал внимание на мусорный рейтинг. Выкладывал сегодня в телеграмме график https://t.me/MarketDumki/181, где отмечал точку, когда был понижен рейтинг. Все кому надо всё покупали и ничего их не смущало. Поэтому повышение рейтинга это не бог весь какая новость и не манна небесная.

А учитывая, что распродажа на американском долговом рынке подходит к концу, то и бакс в мире может развернуться в любой момент. Интересно, что во время распродажи на долговом рынке доходность по 30-летним гособлигациям так толком и не превысила уровни декабря 2016 года на уровне 3.18%. (подробно писал про это в телеграмме https://t.me/MarketDumki/167). Т.е говорить о начале долгосрочного медвежьего рынка по трежерис пока рано. А если начнет переток денег в трежерис? То всем рынкам туго придется, и доллар естественно вырастет.

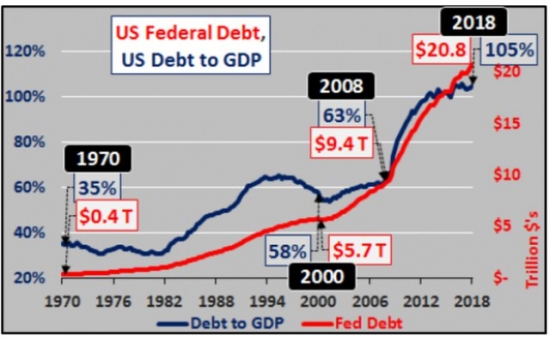

Кто будет покупать трежерис?

- 26 февраля 2018, 13:43

- |

Конечно, это дополнительно усиливает долговую нагрузку, коэффициент долга к ВВП находится на уровне 105%.

( Читать дальше )

Размещение на 258 МЛРД $$$

- 20 февраля 2018, 16:10

- |

Очень интересно будет посмотреть за динамикой доллара ко всем валютам ближайшие несколько дней. Будет ли он укрепляться? В течение нескольких дней, начиная с сегодняшнего, Минфин США планирует разместить облигаций на 258 млрд долларов! (https://t.me/MarketDumki/174) Это рекордное за всё время недельное размещение! Напомню, что последнее время отношение к американским гособлигациям резко негативное. Рекордные короткие позиции стоят по трежерям и все ожидают дальнейшего роста доходности. Это сейчас один из самых overcrowded трейдов, т.е. все ставят на один и тот же исход, что доходность будет и дальше расти, а цена падать.

Возникает вопрос, а как же тогда Минфин США будет размещать новые облигации, если к ним такое негативное отношение сейчас? Складывается ощущение, что «правильным банкам и людям» сейчас дают хорошую возможность зайти по хорошим ценам и под хороший процент на американский долговой рынок. И через какое время, вероятно, мы увидим более низкую доходность, да и доллар будет гораздо крепче, чем сейчас. В какой-то момент может возникнуть приличная нехватка долларов в системе, учитывая набирающую ход программу QT (писал в телеграмме https://t.me/MarketDumki/129) от ФРС, а также те огромные заимствования, которые планирует сделать Минфин США.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал