Торговые роботы

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

Какие есть способы защиты от форс-мажора в алго?

- 16 сентября 2023, 09:44

- |

А самое главное как их реализовать?

Не секрет, что периодически происходит обнуление счетов инвесторов, не часто, но периодически. Например Великая депрессия, Великий 2008 год.

Это и понятно, биржа — это вам не благотворительность и не работодатель, для большинства, я имею в виду.

Большинство все равно рано или поздно сольет — это как закон физики, если хотите.

Обязательно что нибудь произойдет такое, что обнулит счета большинства инвесторов.

По другому быть не может!

Понятно, что и алготрейдеры часто попадают под замес. Вопрос к алготрейдерам, как вы с этим боретесь?

Ну и много других мелких форс-мажоров, о которых начинающий алготрейдер даже и не догадывается.

- комментировать

- Комментарии ( 35 )

Индикатор AD(Accumulation/Distribution) и бесплатные роботы на нём.

- 15 сентября 2023, 19:57

- |

Сегодня рассмотрим историю появления индикатора Accumulation Distribution.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История появления индикатора AD.

2. Как проводятся расчеты индикатора Accumulation Distribution.

3. Какие сигналы может подавать индикатор AD.

4. Роботы для OsEngine на индикаторе AD (Accumulation Distribution).

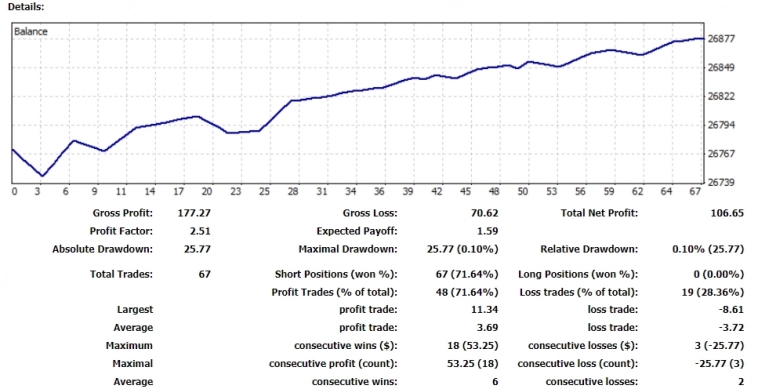

4.1. Стратегия на пробой уровня на индикаторе AD.

4.2. Стратегия на пересечении двух Ssma и AD.

4.3. Стратегия дивергенция Accumulation/Distribution.

5. Таблица общих результатов.

1. История появления индикатора AD.

Индикатор Accumulation Distribution (AD) был разработан Марком Чайкиным. Он представляет собой технический индикатор, который использует для анализа объем торговли, а также сравнивает цены закрытия с серединой диапазона.

( Читать дальше )

🤑Результаты стратегии Market Crowd Hunter за 14.09.

- 15 сентября 2023, 11:16

- |

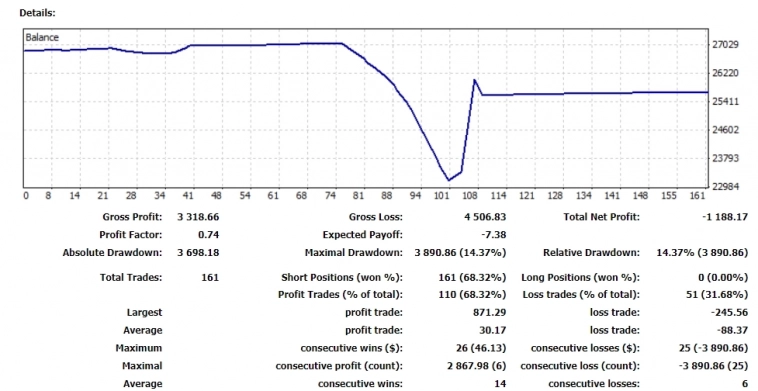

✅Результат за 14.09: -$1188,17 (-5,94%)

👉Небольшое пояснение к фиксации почти -6% к депозиту: ранее мы набрали неплохую позицию по USDCAD, из которой не могли выйти с начала августа. За этот период мы зафиксировали более $7000 прибыли (т.е. более 35%). На фоне вчерашнего укрепления USD было принято решение (как показало время — не правильное), что можно пожертвовать 6% прибыли. В любом случае, доходность за 2023 год сейчас составляет +100,5% (+11,81% в месяц).

👆🏻Это не канал, где вам рассказывают исключительно про «успешный успех». Иногда в трейдинге приходится принимать такие решения и от этого не уйти.

( Читать дальше )

Марафон по роботам LIVE

- 15 сентября 2023, 10:21

- |

Добрый день!

11 роботов продолжают ежедневно противостоят нашему непредсказуемому рынку.

Скоро состоится экспирация и переход на новые контракты, что означает, что настало время подвести итоги. Если ничего кардинально не изменится в эти несколько дней, то в принципе я буду доволен. Какие-то корректировки я могу перенести уже в новые контракты, и после оценки финансов возможно, добавлю ещё несколько среднесрочных стратегий.

новый сезон в торговле по эквити

- 15 сентября 2023, 00:32

- |

2. НО почему-то никто за всё время не написал на смарте о том что можно увеличивать сайз когда например эквити внутри боллинджеров, т.е. система работает средне, не прям круто, а так нормально, еда, вода, кое-что из бытовой техники.

3. В тслабе вроде стало легче тестить торговлю эквитёй, появились блоки для плавного изменения позиции и виртуальные позиции.

4. Стоит ли тестить такое или нет?

( Читать дальше )

О чатах трейдеров и алготрейдеров, о моём подходе ещё раз, или немного жёлчи и рекомедации для новичков

- 15 сентября 2023, 00:07

- |

Есть много т.н. «закрытых» каналов, типа для «трейдеров» и «алготрейдеров». Так сказать, хай-элиты алготрейдинга.

В Telegram и других мессенджерах.

Там, как мыслится, намазывают толстым слоем секреты успеха торговли на рынках.

Ну, во-первых, те, кто реально мог бы о чём-то сказать, в большинстве своём там молчат. Если вообще присутствуют. Что естественно. Так сложилось на этом рынке. Ибо, как я писал в своих постах ранее, толковым страшно засветить там свои торговые алгоритмы.

Для понимания — толковых алготрейдеров в нашей стране можно посчитать по пальцам двух рук. Если брать тех, у кого хоть что-то стабильное получается, уложимся в сотню. И это на наши 100+ млн населения. Не думайте, что в других странах ситуация лучше. При этой печальной статистике, успешных алготрейдеров на порядок или порядки меньше, чем успешных РУЧНЫХ трейдеров. Это нужно понимать тем, кто хочет тут попытать счастья. И те алготрейдеры, кто что-то может, пытаются поймать рыбку в мутной воде этих каналов, присутствуя там, но вода очень, очень мутна. Справедливости ради, отмечу, что кто-то там присутствует для общения. Не хватает общения в жизни, видимо.

( Читать дальше )

OsEngine сменил лицензию на коммерческую

- 14 сентября 2023, 10:25

- |

Важное объявление о дальнейшей жизни Open Source проекта Os Engine. https://github.com/AlexWan/OsEngine

C 1 сентября 2023 года проект перешёл на коммерческую лицензию. До этого лицензия была Apache 2, т.е. полностью разрешительная. Делается это строго из необходимости защиты растущего проекта от международных посягательств.

Рис. 1. А это наш новый логотип.

Для физических лиц всё остаётся, как и было. Пользуйтесь дорогие товарищи всё в порядке. Тестируйте, торгуйте и зарабатывайте. Пишите заказы друг для друга. Защищайте дипломные работы на основе проекта Os Engine. Создавайте и продавайте обучения по Os Engine. Будьте счастливы!

Коммерческим организациям больше навсегда проект себе взять не выйдет на баланс. Исходный код никому кроме «Ван Технологии» не принадлежит. Нужно будет ежегодно платить Fee и исходный код будет передаваться во временное пользование.

Последнюю версию кода под лицензией Apache 2 я специально релизнул в проекте на ГитХабе (https://github.

( Читать дальше )

Марафон по роботам LIVE

- 14 сентября 2023, 09:49

- |

Добрый день.

После вчерашних непонятных манипуляций на рынке, роботы вышли достойно из ситуации и сумели заработать на этом. Порадовала ришка, которая всё-таки после резкого падения все же зашла в шорт.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал