Тинькофф инвестиции

Чем примечательны американские «дивидендные аристократы»

- 13 декабря 2019, 10:12

- |

Примерно две трети полной доходности индекса S&P 500 связаны с ростом цен акций, а треть — с дивидендами. Таким образом, дивиденды составляют значительную часть полной доходности.

Если дивиденды реинвестировать, а не тратить, то капитал будет расти быстрее. Это особенно заметно при долгосрочных вложениях. Так, в среднем за десять лет индекс S&P 500 рос на 106,16%, а с учетом реинвестирования дивидендов этот показатель равнялся 183,43% — в 1,72 раза больше.

Это не означает, что следует инвестировать только в акции, по которым выплачиваются дивиденды. Однако к таким бумагам стоит присмотреться — особенно если дивиденды растут из года в год.

Индекс «дивидендных аристократов»

Если акции компании входят в индекс S&P 500 и в течение хотя бы 25 лет подряд эта компания увеличивает дивиденды, ее считают «дивидендным аристократом» и включают в индекс S&P 500 Dividend Aristocrats

( Читать дальше )

- комментировать

- 6.7К | ★7

- Комментарии ( 4 )

Кто больше разбогатеет: Тинькофф или инвесторы?

- 11 декабря 2019, 11:18

- |

Управляющая компания «Тинькофф капитал» запустила торги тремя биржевыми ПИФами, которые получили запоминающееся название «Стратегий вечного портфеля» в рублях, долларах и евро. Используемый в них подход к составлению портфеля был придуман в 80-е годы прошлого века финансовым консультантом Гарри Брауном и предполагал покупку 4 активов в равных пропорциях: акций, золота, долгосрочных и краткосрочных облигаций.

Идея стратегии заключалась в возможности получать прибыль при любом сценарии на финансовых рынках. Во время экономического бума активы росли бы за счет доли акций, а в период кризиса — за счет доли золота и долгосрочных государственных облигаций. Дополнительную популярность идее дал управляющий крупнейшего хедж-фонда мира Рэй Далио. Одну из своих стратегий он назвал «Всепогодным портфелем» ( All Weather Portfolio ), подразумевая способность делать прибыль при любых рыночных условиях.

( Читать дальше )

Биржевые фонды УК Тинькофф Капитал теперь на Московской бирже

- 10 декабря 2019, 20:07

- |

Тинькофф Капитал запустил биржевые фонды, которые можно купить через Московскую биржу. Какая стратегия инвестирования, сколько нужно платить и как купить — обо всем по порядку.

«Вечный портфель»

Биржевые паевые фонды строятся на стратегии «Вечного портфеля» и включают в равных долях акции, золото, долгосрочные облигации и инструменты денежного рынка. Стратегия учитывает все фазы экономического цикла, устойчива к переходным состояниям экономики и волатильности финансового рынка.

Историческая доходность «Вечного портфеля» сопоставима с доходностью российского, европейского и американского рынков акций, а колебания стоимости портфеля — с колебаниями рынков облигаций. Положительная доходность у трех- и пятилетних периодов инвестирования — в 100% случаев. Стратегия исторически обгоняла инфляцию на 4% в год, независимо от валюты инвестирования, позволяя не только сохранять покупательную способность денег, но и приумножать ее.

( Читать дальше )

ETF от Тинька - Копаем золото.

- 10 декабря 2019, 12:30

- |

Сейчас посмотрим составную часть этих пифок, самую что ни на есть золотую часть. Ранее нам был доступен только FXGD, который по-хитрому реплицировал золото с помощью свопа. Соответственно, были кредитные риски контрагента и непрозрачные условия этого свопа.

Сейчас в рамках TRUR, TUSD и TEUR нам предоставляется возможность инвестировать в золото более «понятным» образом. А именно через золотой фонд iShares Gold Trust. В проспекте IAU утверждается следующее:

The second-largest gold-oriented ETF, IAU is another fund that buys physical gold. The fund incurs expenses for transportation, warehousing, and insuring the bullion. IAU keeps its gold in vaults scattered around the planet. Interestingly, the fund does not try to profit from the gold by selling it when the price goes up. Instead, its fund managers consider IAU a way for investors to buy and hold gold bullion. This makes the fund very stable.

( Читать дальше )

Тинькофф и его приложение

- 10 декабря 2019, 12:27

- |

Любимый многими инвесторами Тинькофф запускает супер приложение для «всего». То есть все-все сервисы компании будут объединены в одном приложении и почти любой вопрос можно будет решить в два клика не вставая с дивана.

Еще больше статей у нас в Telegram

Какие могут быть риски, которые нужно преодолеть:

1️⃣ Излишняя сложность. Вообще приложения ТКС отличаются удивительной простой и интуитивностью. Но вот нагромождение десятков сервисов в один гигантский, может лишить его этого элегантного преимущества — простоты.

2️⃣ Подобное приложение VEON вообще не понравилось пользователям не смотря на широкую рекламу.

3️⃣ Сейчас пользователь может пользоваться картой ТКС, такси от Яндекс и соцсетью ВК. Но супер приложения от Яндекса и Сбера явно тоже на подходе (хотя респект Тинькоф, что он опять первый) А в корзине услуг ТКС явно есть пробелы, которые могут заставить пользователя предпочесть другую экосистему.

( Читать дальше )

БПИФ (ETF) от Тинькофф. Expense Ratio Шрёдингера – он как бы есть, и его как бы нет.

- 10 декабря 2019, 11:25

- |

Итак, вышел долгожданный релиз. Называется новый фонд от Тинькова – «Вечный портфель» или Tinkoff All-Weather Index. И нет – это не очередной комплиментарный пост в сторону Тинькофф – сегодня будет о плохом :(

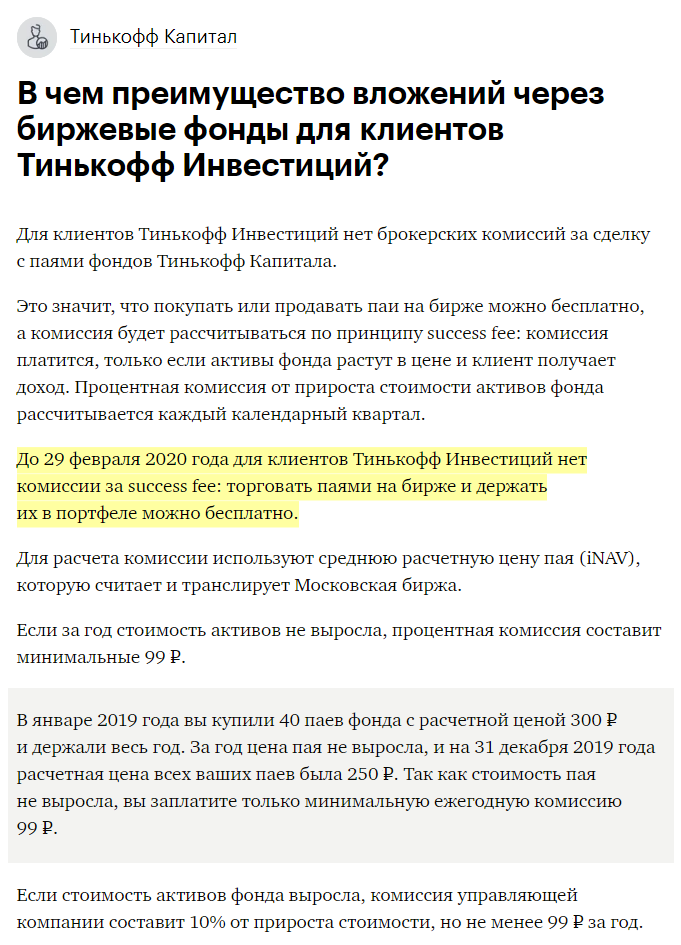

Такие вкусные условия заявлены – просто красота!

Собственно все условия тут, а пост не об этом.

Если кто не знает, то самый главный и определяющий фактор для подобного фонда – сколько вознаграждений фонд присвоит себе из стоимости чистых активов фонда (далее – СЧА). В английском языке это называется “expense ratio”, я к этому обозначению привык, и буду использовать его (далее – ER).

Эта комиссия незаметно, каждый день или каждый месяц по чуть-чуть удерживается из активов фонда, а не из вашего кошелька.

Так, например у одного из крупнейших фондов на американский индекс Vanguard S&P 500 ETF (VOO) ER составляет всего 0,03% в год от СЧА.

( Читать дальше )

Новогодняя Халява от Тинькова!!! Налетай!

- 09 декабря 2019, 10:00

- |

Одну акцию стоимостью до 10 000р за открытие счета?Давайте разберемся, что это за бесплатный сыр? В интернетах пишут, что реально дает 1 рандомную акцию на брокерский счет, открытый до 20.12.2019 Чаще всего эта акция оказывается стоимостью от 3 до 8 долл. Но были и случаи, когда люди получали 1 акцию Apple (примерно 17000р) или другие.Что для этого нужно:

- Открыть брокерский счет в Тинькове (если вы уже клиент банка, то тоже работает)

- Комиссию берут 99 р за опслуживание (она может съесть прибыль от вашей акции). Чтобы этого не было лучше воспользоваться реф ссылкой: www.tinkoff.ru/sl/1JAzrmW66Yz (первый месяц бесплатное обслуживание)

- Установить Тинькофф Инвестиции на телефон. Когда зайдете, там через 2 дня после заявки откроется брокерский счет с подарочной акцией.

( Читать дальше )

Рекламный слоган

- 05 декабря 2019, 23:15

- |

— Рекламный слоган Тинькофф банка.

Наконец то Вы можете убедиться в этом сами:

А он еще Васю взял в помощники!

Всем успехов в торгах.

Тинькофф инвестиции Премиум - ответ за 13 часов

- 29 ноября 2019, 16:11

- |

Тинькофф Инвестиции — вам срочно надо улучшить техподдержку. Это уже даже не смешно.

Задал простой вопрос в чате личного кабинета — ответ пришел через 13 часов..

25 НОЯБРЯПодскажите как .....… из интернет-банка на ПК21:35 Сейчас мы получаем много сообщений в чат и можем ответить не сразу. Мы спешим на помощь и подключим первого освободившегося сотрудника.26 НОЯБРЯРоман работает над вашим вопросом.Для решения вопроса диалог переводится другому операторуМария Здравствуйте!10:16 Мария работает над вашим вопросом.Мария Зайти на бумагу ......

Топ-5 идей от аналитиков Тинькофф Инвестиций

- 27 ноября 2019, 10:52

- |

Привет!

Одна идея от аналитиков Тинькофф принесла в среднем 16%. Хотя в отдельных случаях доходность в четыре—пять раз больше. Посмотрите наши закрытые идеи — и сколько принесла каждая из них.

Ниже мы делимся с вами пятью активными идеями, на которых можно заработать, если вы долгосрочный инвестор.

Centene

США лидирует по расходам на здравоохранение в мире. На эту сферу страна тратит больше 17% от ВВП, а расходы на душу населения превышают $10 тысяч. Услугами Centene пользуются 15,3 млн клиентов в 32 штатах.

- Основной источник дохода компании — госпрограммы.

- В первой половине следующего года должна завершиться M&A-сделка — поглощение еще одного страховщика, ориентированного на госпрограммы, WellCare Health Plans за $17,3 млрд.

- Низкий мультипликатор P / E в сравнении с конкурентами по отрасли.

Regeneron

Компания хорошо отчиталась за прошедший квартал и показала хороший рост выручки и прибыли.

- При этом бумаги сейчас торгуются все еще с довольно невысоким мультипликатором P / E — всего 16,5. Для компании, которая показывает рост прибыли на 15% год к году, это довольно дешево.

- В начале ноября появились новости, что препарат конкурента потерпел фиаско в испытаниях, что поддержало котировки Regeneron.

- Флагманский препарат EYLEA увеличил продажи на 16% год к году, а новый Dupixent еще стремительнее наращивает выручку — на целых +141% год к году. Dupixent будет главным драйвером роста компании, в случае если продажи EYLEA станут снижаться, чего так опасаются консервативные аналитики. Поэтому перспективы роста остаются довольно высокими.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал