Суругтнефтегаз

Консенсус-прогноз по дивидендам Сургутпреф за 2024 г около 7 руб., ожидаем закрытие текущего дивгэпа в рамках 2-3 мес. - Альфа-Инвестиции

- 16 июля 2024, 14:03

- |

По привилегированным акциям гэпы в среднем закрываются за 110 сессий. Однако если не считать небольшие выплаты, то при доходности от 14% срок гораздо больше — почти 300 сессий.

На выплаты по привилегированным акциям, учитывая дивидендную политику, приходится 7,1% от чистой прибыли по РСБУ. А прибыль во многом будет зависеть от динамики цен на нефть и валютного курса на 31 декабря 2024 года, когда фиксируется отчёт за год и идёт переоценка валютных активов.

Укрепление рубля приводит к отрицательной переоценке так называемой кубышки (денежной подушки) Сургутнефтегаза, так как она частично хранится в валюте. Соответственно, прибыль снизится и выплаты в 2025 году (за 2024 год) окажутся ниже текущих. Согласно консенсус-прогнозу, дивиденды могут составить около 7 руб. — так что после предстоящего гэпа потенциальная доходность будет 13%. Это ниже, чем текущая ключевая ставка, но выше, чем у большинства российских акций. Поэтому дивидендный прогноз может поддержать рост котировок.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Топ-5 лидеров и аутсайдеров мая. Ждать ли изменений?

- 30 мая 2024, 12:24

- |

В мае индекс МосБиржи обновил двухлетние максимумы и резко рухнул. Поддержка на быстром спуске найдена лишь у верхней границы осеннего боковика 2023 г. Пора успокаиваться и восстанавливаться. Смотрим на лидеров и отстающих месяца, оцениваем перспективы курса акций на июнь.

Вот это поворот

В мае ожидали плановая коррекцию, но такого обвала не прогнозировалось. После покорения вершин с февраля 2022 г. индекс МосБиржи от 3520 п. за считанные дни улетел ниже 3280 п. Падение на 7% за столь короткое время многих застало врасплох — это сильнейший откат за последний год.

Причин распродаж было много: отказ Газпрома от выплат дивидендов, опасения роста ключевой ставки ЦБ, обвал ОФЗ и крепкий рубль, налоговое ужесточение. Эмоции зашкаливали, что и привело к отвесному падению рынка. Ожидается стабилизация и отскок. Возможно, без очередных потрясений, в июне вновь увидим 3400 п.

/>

В рамках периода среди бумаг из индекса МосБиржи были очевидные акции-фавориты и аутсайдеры. Оценим перспективы топ-5 лучших и худших по доходности инструментов за май на июнь. Как правило, среднесрочные тенденции сохраняются, но, может быть, какие-то бумаги поменяются местами?

( Читать дальше )

Угол атаки Сургута

- 28 февраля 2024, 11:10

- |

Просто посмотрите, какой большой у Сургут-префа угол атаки !⚔️ Нечасто такой встретишь. Любопытно, выход из текущего канала будет такой же резкий, как в прошлый раз ?🤨

Подписывайтесь на мой телеграм канал ! Там много всего интересного))

Что покупать при 13% ставке ЦБ?

- 16 сентября 2023, 12:47

- |

Ключевая ставка теперь 13%. Какие активы интересны при высокой ставке?

💬 Вчера ЦБ повысил ключевую ставку на 1%, а Э. Набиуллина сказала: «Мы будем удерживать ключевую ставку на повышенном уровне в течение достаточно продолжительного времени, необходимого для устойчивого снижения инфляции и инфляционных ожиданий».

Ключевая ставка – важнейший экономический индикатор. Чем выше ключевая ставка, тем дороже деньги в экономике, менее доступны кредиты, что снижает потребительскую активность, тормозит спрос и сдерживает цены (инфляцию). Проблема в том, что высокая ключевая ставка сдерживает развитие экономики.

❓ Может ли быть ставка повышена еще?

Может, но ненамного. По словам главы ЦБ, в базовом сценарии средняя ставка за остаток 2023 года составит 13–13,6%, в следующем году — 11,5–12,5% годовых.

Я считаю, что ставка не будет удерживаться на таком высоком уровне больше, чем 4-5 месяцев. Если мы посмотрим на историю, то резких быстрых повышений ставки было 3 — в декабре 2014 году ставка была повышена с 9,5% до 17%, уже в июле 2015 года ставка была 11,5%; в марте 2022 года с 9,5% до 20%, уже в июле ставка была 8%. И вот сейчас третий такой случай за последние 10 лет.

( Читать дальше )

Топ-5 акций–лидеров месяца и пятерка аутсайдеров мая. Ждать ли изменений?

- 26 мая 2023, 13:21

- |

Впереди всех

За последний месяц индекс акций МосБиржи обновил годовой максимум, уходил в глубокую коррекцию и быстро выкупился. Пока все идет строго по плану, а уровень сопротивления 2650 п. ограничивает прорыв до 2800 п. и выше. По сути, рынок сработал месяц по нулям, но в отдельных бумагах кипели нешуточные страсти. Топ-5 акций, показавших максимальную доходность за период:

• TCS Group (+14%)

• HeadHunter (+13%)

• МТС (+12%)

• Яндекс (+12%)

• ЛУКОЙЛ (+11%).

• TCS Group. Акции вырываются в лидеры всего рынка, хотя совсем недавно были в аутсайдерах. Вышла сильная финансовая отчетность, положительный фон создают новости с Яндексом. Техничный прорыв области сопротивления на 2800 руб. обеспечил долгожданный импульс выше 3300 руб. Видится, в моменте бумага перегрета и не исключена фиксация, а долгосрочный таргет 3700 руб. все еще актуален.

( Читать дальше )

Дивиденды Сургутнефтегаза — помянем?

- 31 мая 2022, 17:04

- |

«Рассчитываем на принятие в июне закона, разрешающего отрицательные ставки по валютным вкладам юрлиц — глава комитета ГД по финрынку Аксаков.»

Ни для кого ни секрет, что у Сургута огромная валютная кубышка в виде депозита. И эта кубышка генерировала прибыль за счет процентного дохода. А так же давала бумажную переоценку, в случае ослабления рубля. Все это влияло на дивиденд.

Касаемо новости, обещать не значит жениться, но куда ветер дует ясно. Что думаете?

Мой TG-канал

Сургут Преф, покупать

- 18 января 2018, 12:17

- |

Небольшой обзор возможно интересных акций

- 14 января 2018, 18:12

- |

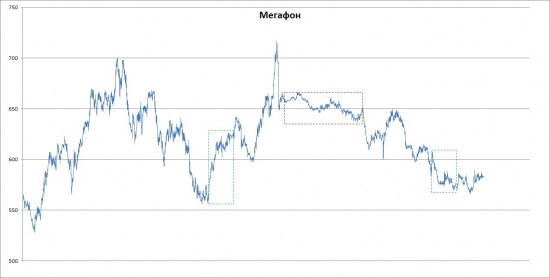

В последнем моем посте я помянул понравившуюся мне идею во времена торговли в пропе. Это сила/слабость против рынка (на тот момент в роли индикаторы рынка был СиПИ). Имено с этого я начал развитие и разработку чего то «своего». На данный момент я анализирую объемы, это совокупность и вертикальных и горизонтальных объемов.

В этом посте я обращу внимание на акции, к которым стоит присмотреться и будет одна, которую лучше обойти стороной. Зеленым пунктирным прямоугольником выделены сигналы на покупку, после которых и стоит рассматривать приобретение акций. Красным пунктирным прямоугольником выделены сигналы продажи, после них стоит продавать ранее купленные акции, шортить врядли стоит, но это не точно. Пока у меня нет достаточной истории, что бы ответить наверняка, необходимо ли шортить после сигналов на продажу и стоит ли выходить из покупки только после сигнала на продажу. Короче еще много вопросов.

( Читать дальше )

Сургут и сургут преф. Выход инвесторов продолжается.

- 25 августа 2016, 12:16

- |

Ниже на графике видно по индикатору мощнейшее сокращение длинных позиций после отсечки в этом году. Хорошие уровни для покупки пока находятся на 10-15% ниже. Для галочки купил сегодня себе чуть-чуть. До максимумов текущего года теперь бумажке нужно сделать аж 50%.

Может проще купить ОФЗ у которых доходность явно больше общей дивидендной по рынку и под ОФЗ купить фьючерс MMBБ?

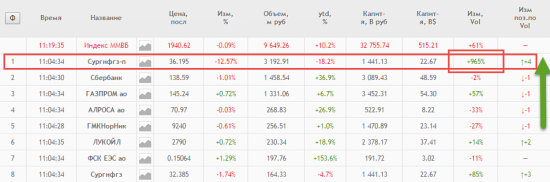

Лидер по обороту сегодня - префы Сура! Акция -12,5%, объемы выросли в 11 раз!

- 15 июля 2016, 11:25

- |

Причина естественно в том, что Сур прошел через отсечку по дивам.

Обсудить папир можно на форуме акций Сургутнефтегаза.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал