Сургутнефтегаз

часть 3 Инвестиционные планы на февраль по акциям ЛСР, ММК, Мостотрест, МРСК Центра, МРСК Волги, МРСК Центра и Приволжья, ВТБ, Сургутнефтегаз, Мечел, Башнефть и другим акциям моего портфеля.

- 16 февраля 2020, 12:45

- |

Друзья, привет!

Продолжаю публикацию обещанного бонуса — часть 3 инвестиционных планов на февраль по акциям моего портфеля ИИС 2020.

Предыдущие топики (часть 1) (часть 2)

Продолжение...

№21. ЛСР

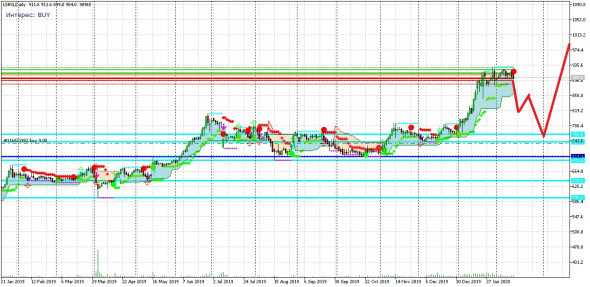

Акция торгуется в восходящем канале. Покупать можно на коррекции на уровнях 758,6; 739,4. Ключевой уровень поддержки: 701,4.

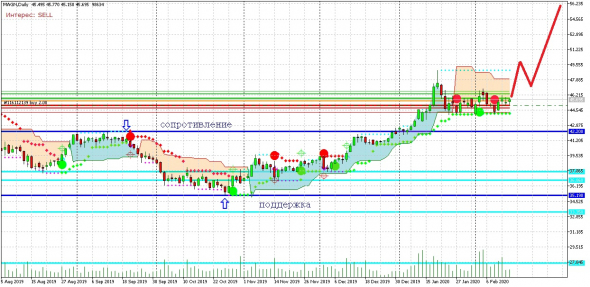

№22 ММК

Акция интересна для набора, так как в конце декабря цена пробила и закрепилась выше ключевого уровня сопротивления 42,200. На данный момент завершается консолидация и акция смотрит вверх. Можно брать в диапазоне от текущих, а также на отметках 44,120; 37,800; 36,860. Ключевой уровень поддержки: 35,190.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

ГРАФИК или ОТЧЕТ ?

- 14 февраля 2020, 21:37

- |

ГРАФИК или ОТЧЕТ ?

Всем привет,

Сургутнефтегаз сегодня взорвал мой мозг.

В начале сентября бумаги сургутнефтегаза примерно за неделю подорожали

на 45 % обычка и 25 % префы, рост происходил на исторических объемах.

Триггером для роста послужило создание внутри сургута ООО «Рион» которая будет заниматься

инвестированием в ценные бумаги.Такой рост и на таких объемах говорит о том, что инсайдер точно знает

причину по которой бумага будет дорожать еще. Единственное более — менее правдоподобное объяснение

такого роста, это снятие кубышки со счетов и инвестирование в ценные бумаги.

С сентября по февраль произошло несколько крупных продаж акций + IPO, размещение облигаций.

График сургутнефтегаза, обороты по бумаге + РИОН четко показывают на инвестирование кубышки.

Сегодня вышел квартальный отчет за 4 квартал, 2019 г.

Да, отчеты за 4 квартал выходят без цифр, но кое-какая информация там все-же есть:

2.4. Риски, связанные с приобретением размещаемых (размещенных) ценных бумаг

«Изменения в составе информации настоящего пункта в отчетном квартале не происходили.»

8.1.5. Сведения о существенных сделках, совершенных эмитентом

«Сделки, отвечающие критериям, указанным в пункте 8.1.5. Приложения 3 к Положению

Банка России от 30 декабря 2014 года №454-П «О раскрытии информации эмитентами

эмиссионных ценных бумаг», в отчетном периоде эмитентом не совершались.»

Исходя из этих пунктов никаких покупок ценных бумаг не было.

Кубышка висит на балансе сургута в разделе нераспределенная прибыль, и

если деньги потрачены на цб, то эмитент обязан уведомить инвесторов об этом

в отчете, указав дополнительные риски которые он несет с принятем на баланс этих цб.

Может ли врать график? По-моему рост на 46% на исторических объемах врать не может.

Может ли врать отчет? Если эмитент в квартальном отчете не указал риски в связи с принятием на

баланс новых цб, после выхода годового отчета инвест фонды через арбитраж просто употребят

без соли лиц подписавших отчет. Тем более, годовой отчет по времени совпадает с голосованием по конституции.

Политика. Нет, таких дураков в природе не имеется.

Так кто-же врет?

Сургутнефтегаз - добыча нефти в 2019 году осталась на уровне 2018 года

- 14 февраля 2020, 15:45

- |

По итогам 2019 года на долю «Сургутнефтегаза» пришлось 10,8 % отраслевой

нефтедобычи, 6,5 % российской нефтепереработки.

Объем добычи нефти эмитента в 2019 году сохранился примерно на уровне 2018 года и составил 60,8 млн.т.

Эмитент продолжает развивать ресурсную базу, вводить в эксплуатацию новые месторождения. В Восточной Сибири объем добычи нефти в 2019 году превысил 9,3 млн.т., что составляет 15,4 % в общей добыче нефти эмитента.

В 2019 году эмитент увеличил долю в общероссийском объеме эксплутационного бурения до 18,1 %, в разведочном бурении до 21,1 %. Объем эксплуатационного бурения эмитента в 2019 году вырос по сравнению с 2018 годом на 2,1 % и достиг 4 947,9 тыс.м. Проходка в поисково-разведочном бурении увеличилась на 13,1 % до 239,2 тыс.м. В сфере нефтепереработки эмитент придерживается сохранен

отчет

Сургутнефтегаз недооценен рынком на 37%, Татнефть - на 10% - Фридом Финанс

- 11 февраля 2020, 15:38

- |

Однако в целом картина в нефтяной отрасли смешанная. Так, рынок охотно скупает бумаги «Татнефти» (+1,3%), но продает «Лукойл» (-0,5%). Ранее был опубликован обзор «ВТБ Капитала», где в сторону понижения пересмотрены рекомендации по большинству нефтяных компаний.

По нашей оценке, «Сургутнефтегаз» сейчас недооценен рынком на 37%, «Татнефть» — на 10%, а «Лукойл» находится на справедливых уровнях. В последней бумаге долгосрочного роста мы не увидим. Весьма вероятно усиление коррекции на этой неделе.ИК «фридом Финанс»

Сургут. Чё стоим. Чего ждём-8

- 09 февраля 2020, 11:04

- |

Российский рынок акций сбросил с себя груз коронавируса - Invest Heroes

- 05 февраля 2020, 17:00

- |

После того как дивиденды будут выплачены акции окажутся как койот над пропастью — без фундаментальной поддержки, как часто оказываются акции «Сургутнефтегаза» АП когда платят 17-19% дивдоход, а потом падают на 20-30%.

Сырье и валюта. Российский рубль продолжает игнорировать низкие нефтяные цены и больше зависит от притока валюты от нерезидентов на покупку ОФЗ и сезонный приток валюты от роста экспортных операций.

Нефть готовится вырасти, мои индикаторы говорят об этом: ближний контракт Brent начинает отыгрывать цену у дальнего.

( Читать дальше )

Рост дефляционных ожиданий - позитивный фактор для Лукойла - Фридом Финанс

- 03 февраля 2020, 20:28

- |

По отношению к бумагам «Роснефти», «Газпрома», «Башнефти» акции «ЛУКОЙЛа» переоценены по мультипликаторам капитализация/нефтяные резервы и капитализация/ежедневная добыча в 2,35 и 2,2 раза соответственно. Учитывая высокую долю закупок сырья, переработки и маркетинга в бизнесе для «ЛУКОЙЛа» январский цикл роста дефляционных ожиданий в экономике является позитивным фактором. Однако с точки зрения долгосрочной перспективы, в условиях участившихся дефицитов на нефтяном рынке на фоне реализуемого отложенного влияния сверхмягкой политики ведущих ЦБ в период американского ипотечного кризиса, европейского кризиса периферийного долга и последующие несколько лет, а также с учетом ускорения инфляции в ближайшие годы более привлекательными выглядят бумаги «Газпрома», «Роснефти», «Башнефти», «Газпром нефти». Эти компании способны значительно нарастить добычу. Кроме того, инвестиционно привлекательными за счет наличия существенной денежной «подушки», низких финансовых мультипликаторов и мягкой дивидендной политики выглядят привилегированные акции «Сургутнефтегаза».

( Читать дальше )

Сургутнефтегаз (прив.) - 40% . Долгосрочный прогноз.

- 03 февраля 2020, 12:40

- |

SNGSP_p

Около года в моих обзорах не было SNGS_p и основной подсчёт по прежнему выступает за скорое возобновление снижения волной ( C)of[4] в составе предполагаемой начальной диагонали (-40% рыночной стоимости). Целями для волны [4] может выступать уровень 62% длинны волны [3] — 21.145, откуда впоследствии возможен рост пятой волной первичной степени.

( Читать дальше )

Акции Татнефти, Газпром нефти и ЛУКОЙЛа - фавориты в нефтегазовом секторе - Велес Капитал

- 30 января 2020, 19:14

- |

Во всем остальном мы считаем, что текущая рыночная конъюнктура и прогнозы благоприятны для представителей нефтегазовой отрасли и сектора черной металлургии, и сегодняшнее время мы считаем удачным для входа в капитал этих компаний. Большинства представителей этих секторов предлагают дивидендную доходность выше 8%, что является достаточно высоким по мировым рынкам значением. Мы провели анализ с целью определить самые доходные акции российских компаний в 2020 г. и, по нашим оценкам, наиболее привлекательными инвестициями в нефтегазовой отрасли являются акции «Татнефти», «Газпром нефти» и «ЛУКОЙЛа». В секторе черной металлургии мы выделяем акции «Евраза», НЛМК, «Северстали» и ММК.Сидоров Александр

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал