Сургут преф

Прогноз по дивидендам на преф Сургутнефтегаза

- 27 ноября 2024, 16:16

- |

- комментировать

- 689 | ★4

- Комментарии ( 3 )

⚡️Обновление в модельном портфеле

- 27 ноября 2024, 14:59

- |

Открываем новые позиции в портфеле:

Сургутнефтегаз, привилегированные акции

Позиция: лонг

Цель: 63,5 руб.

Потенциальная доходность: 6,8%

Ранее мы закрывали позицию в привилегированных акциях Сургутнефтегаза, однако сейчас возможный рост дивидендов из-за девальвации превышает риски, связанные с возможным сокрытием компанией корпоративной информации, а также ростом ставки ЦБ в декабре.

Норникель

Позиция: лонг

Цель: 115 руб.

Потенциальная доходность: 7,4%

Спрос на акции Норникеля остается высоким, несмотря на падение рынка в целом. Кроме этого, значительную часть продукции компания экспортирует. Поэтому ослабление рубля пойдет на пользу Норникеля.

Не является инвестиционной рекомендацией.

Что я закупаю на просадке?

- 26 ноября 2024, 20:15

- |

Как вы помните, я советовал покупать замещайки газпрома, это было (и остается) отличной идеей. Но в середине октября я заметил, что Сегежа торговалась необоснованно дорого по 1,55 где-то! Как же так подумал я, объявили допку, а она зараза такая сделала от лоев +50%. Продал я все замещайки и встал в шорт по ближайшему фьючу, даже вышел в небольшое плечо, которое в моменте было х2 от депозита. Ну и история с Сегежей спустя 6.5 недель ожидания справедливо закончилась выдачей денег. Получилось примерно +20% к депозиту. Профит на скрине.

В конце прошлой недели, я подумал, почему бы не начать набирать акции в пропорции 30% акций/70% ликвидность. И в случае падения увеличивать долю в акциях. Начал отбирать компании с низкой долговой нагрузкой и высокими процентными доходами. Ну и не забыл про экспортеров.

( Читать дальше )

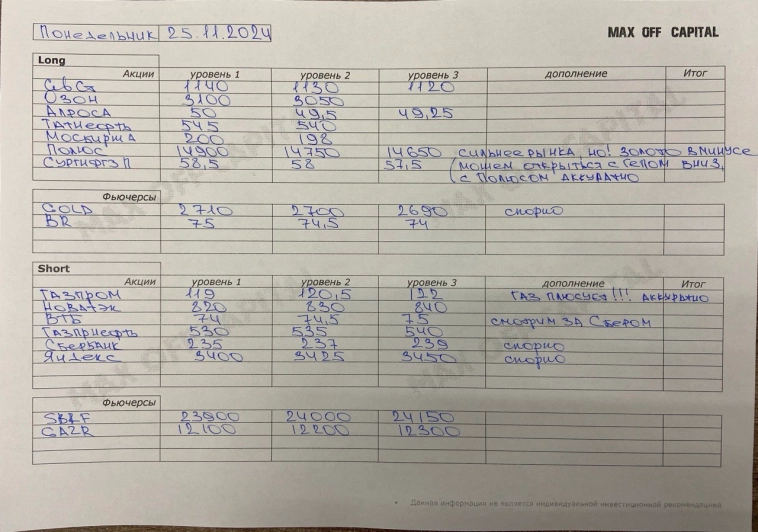

Идеи по рынку 25.11.2024

- 25 ноября 2024, 08:03

- |

Все сделки разбираем в нашем ТГ канале

Бесплатные уроки в нашем Обучающем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

Сегодняшняя сделка Сургутнефтегаз П

- 19 ноября 2024, 11:07

- |

Сургнфгз П +0,7%

Точка входа ( пробой )

Инструмент «сильнее рынка»

Риск | Прибыль ( 1к 3 )

Красная линия на графике показывает где поставил стоп !

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

#сделки_из_ТГ

Дивидендная компенсация

- 11 ноября 2024, 21:42

- |

Есть устоявшееся мнение, что российские компании исторически часто и много платят дивиденды.

Это правда так, но какие компании выплатили всю текущую стоимость своих акций в виде дивидендов?

Левая табличка без учета инфляции, правая с учетом:

Наблюдения:

- только 13 из 46 (индекс мосбиржи) полностью выплатили дивидендами свою текущую стоимость акций. Думал будет больше;

- понятно, что есть молодые компании (Астра или Европлан) или компании роста (Озон) и отрицательного роста (ВК) и сравнивать в лоб всех нельзя;

- был крайне удивлен, что ВТБ в зеленой зоне, не могу поверить, даже перепроверил;

- лидер правого списка Сургут, только не префы, а обычка, что удивительно, по ним дивов почти не платят. Любимая многими дойная корова МТС — вторая;

- а вот лидер правого списка уже Сургут преф, он же единственный, кто выплатил 100% дивами;

- средний размер див компенсации ~65% (29% с инфляций), что в целом подтверждает начальный тезис.

Лидеры моего портфеля по возврату стоимости: Северсталь (43%), Лукойл (39%), Сбер (31%) Газпром (28%).

( Читать дальше )

Идеи по рынку 11.11.2024

- 11 ноября 2024, 08:19

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

*Данная информация не является индивидуальной иневстиционной рекомендацией!

#идеи_по_рынку

Сургут-преф $SNSGP — одна из лучших акций на рынке

- 30 октября 2024, 12:25

- |

Пока рынок в очередной раз валится вниз — давайте поговорим о позитивном.

Мы давно и последовательно топим за Сургут, и не можем не упомянуть компанию еще раз в контексте падения цен на нефть.

Цены на нефть рухнули до ~$71, и есть вполне ненулевой шанс что на протяжении всего 2025 года цены на нефть будут болтаться в районе $65-75, если не ниже.

К чему это приведет? К неизбежной девальвации рубля, потому что бюджетные расходы требуют либо более высоких цен на нефть, либо более слабого рубля. Вот тут (https://t.me/investorylife/4379) можно увидеть расчёты на этот год, на следующий картина будет обстоять не менее интересно. В худшем случае мы можем увидеть падение рубля до 110-115 рублей — это вполне укладывается в средний размер девальвационных волн в рубле, которые мы наблюдали ранее.

На этом фоне нас будет ждать ЕЩЕ один сильный год у Сургута, просто за счёт переоценки огромной валютной кубышки.

При этом мы считаем, что ЦБ РФ будет вынужден приступить к снижению ставок уже в начале 2025 года, потому что экономика (особенно гражданские сектора вроде строительства) уже чувствует себя мягко говоря не очень хорошо — и по факту мы стоим на пороге системного кризиса в одной или нескольких отраслях экономики (банки? стройка?).

( Читать дальше )

Рынок нефти — пан или пропал

- 18 октября 2024, 13:12

- |

Начало сентября ознаменовалось крайне негативными настроениями на рынке нефти. Количество шортов было на максимуме, объем лонгов — наоборот, на минимуме со времен пандемии. Однако разгорающийся конфликт между Израилем и Ираном внес коррективы и теперь Brent снова торгуется выше $75 за баррель. Чего ожидать инвесторам от рынка нефти и какие российские нефтяники выглядят предпочтительнее?

Комфортный диапазон

Большую часть 2024 года цены на нефть оставались в оптимальном для большинства участников рынка диапазоне около 80 долларов за баррель.

( Читать дальше )

Сургут-преф #SNGSP — все только начинается

- 17 октября 2024, 14:24

- |

На картинке — скрин с нашими прикидками по дивидендам. Учитывая, что рубль падает к доллару и юаню, мы ожидаем дальнейшую позитивную переоценку префов Сургутнефтегаза.

Немного актуализируем цифры с учетом роста акций.

▪️ При курсе 85 рублей за доллар, дивиденд составит 4.9 рублей на акцию с дивдоходностью 8.5%. Практически невозможный сценарий.

▪️ При курсе 90 рублей за доллар, дивиденд возрастает до 6.5 рублей с ДД 11.3%. Маловероятный сценарий.

▪️ При курсе 95 рублей за доллар, дивиденд растет до 8.5 руб на акцию, с ДД 14.8%. Весьма вероятный сценарий.

▪️ При курсе 100 рублей за доллар, дивиденд достигает 10 рублей на акцию, с ДД 17.4%. Вполне возможный сценарий.

А учитывая что в следующем году мы вполне можем увидеть рост бакса вплоть до 105-115 рублей (очередная девальвационная волна), то Сургут-преф не просто имеет смысл держать, это уже просто практическая необходимость.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал