Спреды

6% за полтора месяца на спредах-38

- 12 мая 2021, 14:47

- |

Обычно только первый пост по страхованию, а остальные- по другим стратегиям…

6% за месяц и две недели по первой стратегии.

Эта неделя подарила три прибыли от трех спредов. При этом, мы действуем как домохозяйка, которая ничего не понимает в рынке, но зарабатывает в 25 раз больше, чем на банковском депозите. Эта стратегия способна давать плюс не только при росте и боковике, но и при сильном падении.

Пересаживаемся второй раз в срок- 19.05.21.

Первая позиция сильно опережает остальные.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

Откупаем по 9 рублей наш проданный пут по 305. Это 296 рублей плюса по путу 30250. Продаем по 1 рублей то, что покупали по 37. Это 36 рублей минуса по путу 29250. И 260 надо прибавить к прошлому плюсу 1163.

Результат: 1423 рубля, при депозите 22000 рублей.

( Читать дальше )

- комментировать

- 272 | ★2

- Комментарии ( 63 )

5% за полтора месяца на спредах-37

- 10 мая 2021, 16:37

- |

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям…

Везет на этой неделе- уже в второй раз пересаживаемся в новый спред и два раза зафиксировали прибыль. Правило у нас есть, что при росте около 800-1000 рублей надо смотреть, а есть ли прибыль по спреду на 150 рублей. Сейчас это есть. Пересаживаемся второй раз в срок- 12.05.21.

Первая позиция сильно опережает остальные.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

Откупаем по 66 рублей наш проданный пут по 270. Это 204 рубля плюса по путу 29250. Продаем по 7 рублей то, что покупали по 41. Это 34 рубля минуса по путу 28250. И 170 надо прибавить к прошлому плюсу 993.

Результат: 1163 рубля, при депозите 22000 рублей.

Вторая позиция:

Было продано 2 пута 29500 по 270.

( Читать дальше )

4,5% на легком страховом бизнесе за полтора месяца-36

- 06 мая 2021, 16:09

- |

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Условие выполнено- сбербанк вырос более, чем на 800 рублей и это повод пересаживаться в новые опционы на том же сроке, 12.05.21.

Пока опережает первая позиция.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

Откупаем по 68 рублей наш проданный пут по 251. Это 183 рубля плюса по путу 28750. Продаем по 9 рубля то, что покупали по 27. Это 18 рублей минуса по путу 27750. И 165 надо прибавить к прошлому плюсу 828.

Результат: 993 рубля, при депозите 22000 рублей.

Вторая позиция:

Было продано 2 пута 28750 по 251.

( Читать дальше )

4% на легком страховом бизнесе за полтора месяца-35

- 04 мая 2021, 16:20

- |

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Пока опережает первая позиция.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

У нас день экспирации или конец срока наших страховок от 5.05.21-го. Откупаем по 18 рублей наш проданный пут по 333. Это 315 рублей плюса по путу 28250. Продаем по 4 рубля то, что покупали по 71. Это 67 рубля минуса по путу 27250. И 248 надо прибавить к прошлому плюсу 580.

Результат: 828 рублей, при депозите 22000 рублей.

Вторая позиция:

Было продано 2 пута 28250 по 333.

248 умножить на 2. Это плюс 496 рублей. Прошлая прибыль была 2224.

( Читать дальше )

2.5% на легком страховом бизнесе-34

- 28 апреля 2021, 14:27

- |

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

Пока опережает первая позиция. Более 2.5% за месяц и неделю.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

У нас день экспирации или конец срока наших страховок от 218.04.21-го. Откупаем по 3 рубля наш проданный пут по 299. Это 296 рублей плюса по путу 27500. Продаем по 1 рубля то, что покупали по 54. Это 52 рубля минуса по путу 26500. И 247 надо прибавить к прошлому плюсу 333.

Результат: 580 рублей, при депозите 22000 рублей.

Вторая позиция:

( Читать дальше )

Нефть в начале своего ралли.

- 14 апреля 2021, 22:26

- |

Сегодняшнее ценовое движение подтверждает, что мы были в фазе коррекции, а не в начале следующего спада. Сегодняшний импульс, еще не сигнализирует о начале тренда, для его построения должны пройти дни, прежде чем цена начнет расти. Мы видим, что рынок, явно сменил территорию, и это хороший сигнал, но он не означает, что мы должны спешить, и выкупать опционы колл в деньгах, ожидая немедленного движения цены вверх, или покупать наверху этого импульса. Этого делать сейчас точно нельзя.

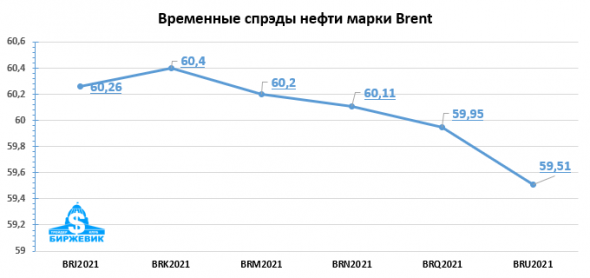

Спред Brent, похоже сумели найти дно, (график) и спред уже торгуются выше, и скоро разговоров об этом, будет все больше. Когда спреды растут, это противоречит рассказам, о снижающемся спросе. Сейчас мы видим, как временные спрэд Brent определили ДНО, но это еще не есть сам сигнал, спред должен выстроить повышающую структуру, показывая, что спрос селён, тогда это является опережающим показателем.

( Читать дальше )

ОПЕК + придерживается осторожного подхода.

- 01 апреля 2021, 20:29

- |

Разбивка выглядит следующим образом:

Саудовская А.\ Опек + \ всего.

Май = +350 \ +250 \ +600 тыс. б

Июнь = +350 \ +350 \ +700 тыс. б

Июль = +441 \ +400 \ +841 тыс. б

В апреле физический рынок нефти в мире будет слабым, из-за блокировок в Европе, а вот рынок нефти в США стремительно набирает обороты.

Что касается физического рынка нефти, мы все еще наблюдаем консолидацию спрэдов в этом диапазоне. Хорошим индикатором является возврат временных спредов к предыдущим максимуму (или повышение крутизны при бэквордации). Пока что мы находимся в процессе дальнейшей консолидации.

Подпишись на телеграм https://t.me/birzhevik_info

С апреля 2020 г. мы открываем комментарии и ты сможешь заработать комментируя посты.

Когда можно покупать Нефть?

- 24 марта 2021, 00:38

- |

Фундаментальные данные по-прежнему должны иметь бычий тренд в долгосрочной перспективе.

🗣На рынке сейчас коррекция, и не стоит ожидать нового роста цен на нефть, поскольку слабый физический рынок, подавит финансовые потоки. Что бы рынок нефти начал расти, нужно увидеть увеличение загрузки со стороны нефтеперерабатывающих заводов США, что ожидается в ближайшее время, так как маржа находится на комфортных уровнях.

До этого момента цена WTI, вероятно, будет ниже ~ 60.

🔺🔺🔺Когда можно покупать? 🗣 когда временные спрэды марки Brent поднимутся.(график выше)

Наш телеграм канал https://t.me/birzhevik_info

Бычий пут-спред... Американских бычков разводят как телят...

- 01 марта 2021, 13:26

- |

00:00 введение

01:24 как моделируется риск поставки

01:35 про «дурацкий» и «детский» мат в шахматах, про аналогии в опционах…

02:31 про продажу пут-спреда в Тесле

03:52 сомнительная схема поставки на бирже Насдак… поставка в постторги

05:24 маржинколл в ходе постмаркета и премаркета

06:00 когда маркетмейкер ломает теханализ и паттерны…

06:54 появление плеча и рисков после поставки

07:43 экспирация на МБ более понятна и прозрачна

08:11 бычий пут спред на калькуляторе в терминале Квик

08:22 опционные калькуляторы — это аналог программы СПАН

09:52 бычий колл спред и его график рисков в калькуляторе

11:48 про коррупцию на американских рисках

12:54 брокера борются за свои монопольные права

13:53 как обмануть роботов маркетмейкера

15:11 пример с использованием опционного барьера и проданной бабочки

17:45 про конские комиссии на рынке опционов

Опционы. Статья 16. Виды спредов. Спреды по волатильности. Бекспреды и пропорционально вертикальные спреды

- 13 февраля 2021, 16:10

- |

Всем добрейшего субботнего!!!

В прошлой статье мы говорили о спредах и о том, что большинство опционных трейдеров стараются избегать узкорамочных взглядов на рынок и однобоких позиций. Еще раз повторюсь — ни один трейдер не протянет долго, если условием его существования будет угадывание направления базового актива со 100%-ной точностью.

В этой серии статей поговорим о стандартных опционных стратегиях и спредах.

Различают спреды:

- по волатильности

- временные (календарный или горизонтальный спред)

- диагональные

- прочие виды спредов, представляющих симбиоз вышеперечисленных спредов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал