Сплит акций

Акционеры МТС-банка воздержались от сплита акций перед возможным IPO

- 28 февраля 2024, 16:30

- |

«Перед банком по-прежнему стоит задача быть технически готовым к размещению (IPO), решение о сроках и параметрах сделки будет принимать акционер. Акционер и банк проанализировали ситуацию и решили, что на данном этапе в дроблении нет необходимости, в том числе для готовности к IPO», — сказал Рейтер близкий к банку источник.

t.me/reuters_ru

- комментировать

- 311

- Комментарии ( 0 )

Транснефть может выплатить от 170 до 175 рублей на акцию дивидендами летом 2024 года - Газпромбанк Инвестиции

- 22 февраля 2024, 14:40

- |

Как прошло дробление

Дробление акций производилось в соотношении 100:1, то есть стоимость одной бумаги снизилась в 100 раз, а их общее количество увеличилось в 100 раз, но капитализация осталась неизменной. Последним днем торгов было 14 февраля, тогда одна акция стоила 166 850 рублей.

В первый день торгов после сплита ценные бумаги торговались в широком диапазоне: от верхней границы на уровне 1688 рублей до нижней в размере 1518 рублей. В итоге акции закрыли день на отметке 1583,5 рубля, снизившись на 5,1%.

В среднесрочной перспективе «новые» акции Транснефти выглядят позитивно. В отличие от нефтяных компаний доходы Транснефти в меньшей степени привязаны к волатильным ценам на нефть и больше зависят от объемов и тарифов за прокачку “черного золота” по трубам компании.

Дивиденды. Кроме того, на наш взгляд, компания может выплатить от 170 до 175 рублей на акцию дивидендами летом 2024 года, а потенциальное снижение ключевой ставки Банком России может позитивно сказаться на котировках привилегированных акций компании.«Газпромбанк Инвестиции»

Транснефть. Пора сливать?

- 21 февраля 2024, 16:53

- |

⛽️ ТРАНСНЕФТЬ. ПОРА СЛИВАТЬ?

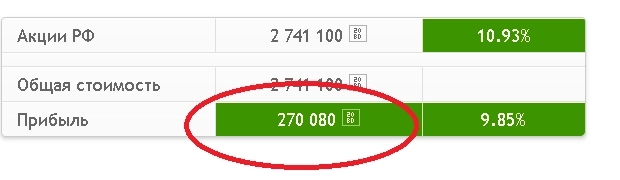

Эта компания есть в нашем портфеле и уже принесла более 20% доходности. И это только на росте!

Транснефть добавили в портфель 7 сентября по цене 137 тыс. руб.

💼 На что ставили?

🔹Дивиденды. Потенциально высокие. Могут дать 15% доходности к цене покупки.

🔹Сплит акций. Уменьшение цены может сделать бумагу более доступной и привести к росту котировок.

💪 Отметили сильные стороны

🔹Монополия на рынке перевозки нефти и нефтепродуктов.

🔹Стабильная история выплат дивов. И интерес государства к ним.

🔹Снижение капитальных затрат: тоже больше дивов.

Сегодня Транснефть возвращается к торговле на бирже. Только уже после сплита и по новой цене.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Транснефть - разделение акций 1/100

- 21 февраля 2024, 13:25

- |

Ожидаемо летит вниз.

На рынке была широко распространена идея о набеге мелких инвесторов после раздела акций и цену загнали на 168 000 рублей за штуку.

Думаю, многие покупали даже с плечём.

У меня нервы не выдержали до 168 000, продал на 166 000.

Мелкие инвесторы, конечно же, набежали.

Да только их мало. Кто не мог себе позволить одну бумагу за 168 000 р, вряд ли купит 30 по 1 680 р.

По идее, сейчас сносятся стоп лоссы, а самые прозорливые спекулянты зашортили бумагу.

Интересно, остановится ли бумага на 1440 через месяц или на локальном падении рынка уйдёт до 1350?

Хорошо было бы по этим ценам взять до начала Июня — в Июне дивиденд

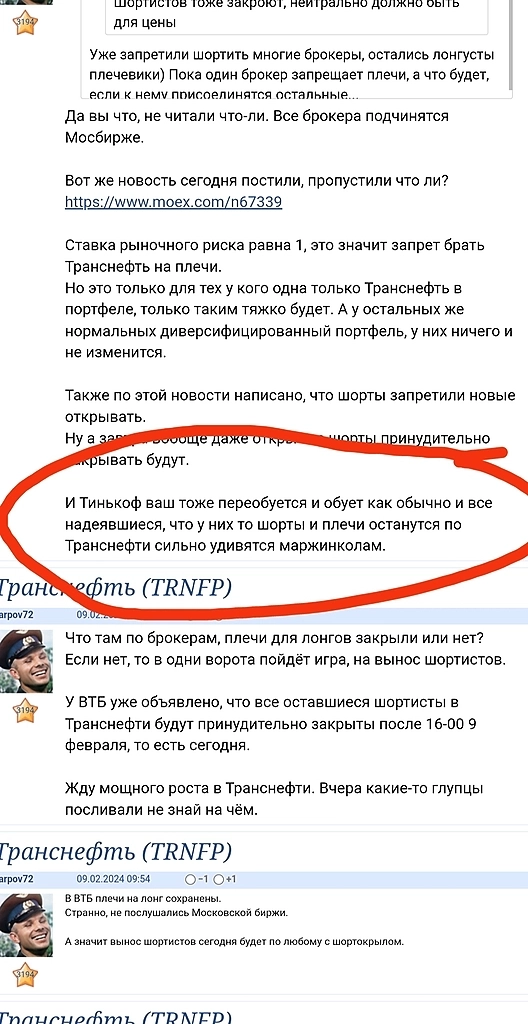

Бедный Карпов. Ну что же опять такое?

- 21 февраля 2024, 13:03

- |

( Читать дальше )

Сегодня возобновятся торги акциями Транснефти после сплита, среднесрочные и долгосрочные ожидания по акциям позитивные - Альфа-Банк

- 21 февраля 2024, 12:55

- |

В рамках процедуры дробления стоимость одной бумаги снизилась в 100 раз, а их общее количество увеличилось в 100 раз. В итоге капитализация осталась неизменной.

Сплит Транснефти обеспечит приток частных инвесторов с небольшими капиталами. Точный объём дополнительного спроса оценить нельзя, но можно предположить, что притоки окажут умеренную поддержку бумагам на среднесрочном горизонте, обеспечив акциям динамику лучше Индекса МосБиржи. Также ожидаем, что увеличатся среднедневные объёмы торгов и ликвидность.

Среднесрочные и долгосрочные ожидания по акциям Транснефти позитивные, возможен подъём в сторону 2000 руб. Зависимость результатов компании от колебаний цены рублёвой бочки нефти ниже, чем у классических нефтяников, из-за привязки к регулируемым государством тарифам на транспортировку.

Транснефть — госкомпания, направляющая не менее 50% нормализованной чистой прибыли на дивиденды. По итогам 2023 года выплаты, предположительно, могут быть 170–200 руб. Это 10,2–12% по текущим котировкам. В следующие годы размер выплат ожидается на сопоставимом уровне.«Альфа-Банк»

( Читать дальше )

ВТБ представил ожидаемо слабые результаты за 4 квартал. Амбициозные цели на 2024 год - СберИнвестиции

- 21 февраля 2024, 12:31

- |

Основные моменты:

Чистая прибыль за 4К23 составила 56 млрд руб. и оказалась на 2% выше нашего прогноза. За весь год показатель составил 432 млрд руб., а ROE достиг 22% за 2023 год. В четвертом квартале ROE был слабым — 10%.

Чистая процентная маржа в четвертом квартале упала до 2,9% с 3,1% в предыдущем квартале.

Достаточность капитала превзошла наши ожидания — Н1.0 достиг 9,9% (минимальный уровень – 8%) на конец 12М23. Банк продолжает использовать послабления при расчете достаточности капитала, и проблема его низкого уровня остается актуальной.

ВТБ объявил о возможном обратном сплите акций в конце 1П24 с ростом номинала акции до 50 руб. Банк рассматривает возможность возобновления дивидендных выплат с 2025 года, однако коэффициент выплат может оказаться ниже 50% из-за необходимости поддерживать достаточность капитала после возврата макропруденциальных надбавок ЦБ.

( Читать дальше )

Отчет ВТБ (VTBR) за 2023. Рекордная прибыль. А когда дивиденды?

- 21 февраля 2024, 09:04

- |

20 февраля подробную отчетность по МСФО за 2023 год первым из крупных банков опубликовал любимчик всех по-настоящему долгосрочных инвесторов и король допэмиссий — «народный» банк ВТБ.

💼Я тоже нахожусь в числе «счастливых» держателей акций ВТБ с 2019 (или 2018?🤔 уже даже и не помню) года. К тому же, у меня в «синем» банке ИИС и брокерский счет. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

🏛️ВТБ – российская финансовая группа, включающая более 20 кредитных и финансовых организаций, работающих во всех сегментах финансового рынка. ВТБ — №2 по активам в РФ после Сбера.

ВТБ сильнее других финансовых организаций пострадал от геополитического кризиса в 2022 году. Основная причина в том, что группа занимала лидирующие позиции в обслуживании внешнеторгового бизнеса. В 2022 г. были введены блокирующие санкции со стороны США и ЕС. Банк отключили от системы SWIFT. Были заморожены активы ВТБ в Великобритании, Японии, Сингапуре. В итоге, за 2022 год ВТБ показал рекордный убыток в 600 млрд руб. и стал абсолютным чемпионом по убыточности среди всех компаний в РФ.

( Читать дальше )

Что такое сплит акций?

- 20 февраля 2024, 17:47

- |

‼️Что такое сплит акций?

Сплит — дробление бумаг. Компания увеличивает количество обращающихся на рынке акций за счет снижения их стоимости. Капитализация при этом не изменяется.

🪓 Почему эмитенты проводят дробление?

Компания разделяет большую цену своих акций на определенный коэффициент. Транснефть, например, провела сплит с коэффициентом 1 к 100. Теперь инвестор может купить акцию не за 166 тыс. рублей, а всего за 1700 руб.

☝️ Увеличилось количество акций и при этом возросла их доступность. Поэтому компания может привлечь больше инвесторов.

📈 Влияет ли сплит на цену акций?

Для действующих акционеров сплит не несет существенного значения. Однако компания несет затраты из-за дробления. Их эмитент компенсирует повышением цены акций для новых инвесторов.

➕ Обратный сплит тоже возможен

Компания, наоборот, конвертирует несколько акций в одну новую такого же типа.

Горячий пример — ВТБ. Банк намерен в 5 тыс. раз увеличить цену своих акций и во столько же раз сократить их общее количество.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал