Семейная ипотека

Новая семейная ипотека

- 27 сентября 2025, 12:20

- |

Семейную ипотеку хотят поднять до 12%, пишет РБК.

12% — на первого ребёнка;

6% — на второго;

4% — на третьего.

В Минфине считают, что такой подход позволит сделать господдержку более адресной и «усилить демографический эффект». @bankrollo

- комментировать

- 4.6К | ★1

- Комментарии ( 30 )

Конец «прекрасной эпохи» семейной ипотеки

- 26 сентября 2025, 14:25

- |

Почему правила игры меняются?

Тучи сгущаются. В осеннем воздухе, помимо привычной прохлады, теперь висит новость, которая касается не просто политики и геополитического фона, а вашего дома. Если точнее, возможности им обзавестись.

Речь о семейной ипотеке. Та самая программа, что для многих была единственным мостом между съемным углом и собственной стеной. Пока его не разбирают и не сносят, но проход по нему станет значительно дороже. Для человека, чьи планы на жизнь измеряются не биржевыми сводками, а квадратными метрами, это означает одно: правила игры, к которым все привыкли, переписывают на ходу.

Новая арифметика семейного счастья

Вместо единой ставки в 6%, нам предлагают новую, более сложную конструкцию.

- Если у вас один ребенок: новые 12%

- Если у вас двое детей: прежние 6%

- Если у вас трое или больше: привелигированные 4%

Государство называет это «адресностью». Оно прямо говорит: «Мы хотим помочь тем, кто помогает падающей демографии». Но за этой формулой скрывается простая и холодная механика цифр, которая напрямую коснется вашего кошелька.

( Читать дальше )

«Рожай и снижай»: как дети помогут россиянам снизить процент по ипотеке

- 25 сентября 2025, 18:15

- |

Средняя переплата по ипотеке в России уже превысила 21 млн ₽, пишут Известия.

При этом средний размер оформляемого жилищного кредита достиг рекордных 4,5 млн ₽. Взяв такую сумму на 26 лет под нынешние 22,4%, человек заплатит за жилье почти в шесть раз больше. Это трындец, товарищи.

Ежемесячный платеж на таких условиях составит 85 тыс. ₽ при минимальном первоначальном взносе в 10%.

Чтобы узнавать о важных финансовых новостях было ещё быстрее и удобнее, подписывайтесь на мой телеграм.

🏢Квартирные ожидания и реальность

Газета.ру добавляет масла в огонь жилищного вопроса. Согласно недавнему исследованию Lеvel Group, почти каждый пятый (18%) россиянин планировал купить собственную квартиру в возрасте 25-30 лет, но лишь 11% действительно смогли это сделать.

Каждый третий (29%) планировал получить жилье по наследству, однако в реальности эти планы сбылись только у 25% опрошенных.

📊Опросы также показали, что чаще всего россиянам удается обзавестись собственным жильем в возрасте от 30 до 35 лет (29%), но лишь 15% изначально планировали купить квартиру в этом возрасте. При этом каждый пятый (22%) вообще не рассчитывал на покупку жилья.

( Читать дальше )

В новый бюджет заложат почти ₽2 трлн на семейную ипотеку. Кроме того, регионы будут получать по 150 млрд рублей бюджетных кредитов ежегодно — Известия

- 24 сентября 2025, 11:57

- |

Минфин внес в правительство проект бюджета на ближайшие три года, приоритетами которого остаются социальные обязательства, поддержка семей, оборона и безопасность. На программы помощи родителям планируется направить около 10 трлн рублей, включая почти 2 трлн на семейную ипотеку. Кроме того, регионам ежегодно будут предоставляться бюджетные кредиты в объеме 150 млрд рублей.

Для покрытия дефицита и финансирования обороны правительство предлагает повысить НДС до 22%, отменить льготы по страховым взносам для части малого и среднего бизнеса, снизить порог упрощенной системы налогообложения по НДС до 10 млн рублей, а также ввести новые налоги для букмекеров. Эти меры должны увеличить доходы бюджета, но одновременно создают риски для инвестиций и инфляции.

На национальные проекты в 2026–2031 годах запланировано более 41 трлн рублей — почти в 2,6 раза больше, чем в предыдущем периоде. Основное внимание уделяется демографии: «детский бюджет» превысит 10 трлн рублей. Из них более 2 трлн рублей пойдут на улучшение жилищных условий, включая 1,8 трлн на семейную ипотеку и свыше 300 млрд на единовременные выплаты многодетным семьям (по 450 тыс. руб. при рождении третьего и последующих детей).

( Читать дальше )

Больше детей – меньше процент: в Госдуме предлагают скорректировать условия семейной ипотеки

- 19 сентября 2025, 13:52

- |

В Госдуме и Минфине РФ обсуждается законопроект, предполагающий установку ставки по семейной ипотеке в зависимости от количества детей у заемщика. Семьи с единственным ребенком смогут получить заем под 10—12% годовых, с двумя (в том числе в случае появления двойни) — под 6%, а после рождения третьего — под 4%. Ранее в Госдуме предлагалось ввести дифференциацию процентов по семейной ипотеке в зависимости от средних зарплат в регионах. Однако оставалось неясным, будет ли льготный процент в более богатых регионах поднят почти до рыночного или же его сократят до минимума в наименее обеспеченных республиках, краях и областях России.

Дифференциация ставки по семейной ипотеке в зависимости от количества детей в семье представляется более справедливой. На кредит под 4% годовых сможет претендовать относительно небольшое количество семей, поэтому ущерба ни госбюджету, субсидирующему эту программу, ни банкам реализация предложения не нанесет. В то же время для семей с единственным ребенком условия ухудшатся. Если в 2026 году ключевая ставка опустится до 12% годовых, то ипотека под 10–12% будет соответствовать скорее параметрам коммерческих, нежели льготных программ.

( Читать дальше )

Аксаков: В Госдуме обсуждают снижение ставки по семейной ипотеке до 4% при рождении третьего ребенка — ТАСС

- 19 сентября 2025, 10:32

- |

t.me/tass_agency

Продажи новостроек в городах-миллионниках в августе выросли на 34% г/г — было заключено 29 тыс. ДДУ — данные Яндекс Недвижимость — Ъ

- 19 сентября 2025, 09:14

- |

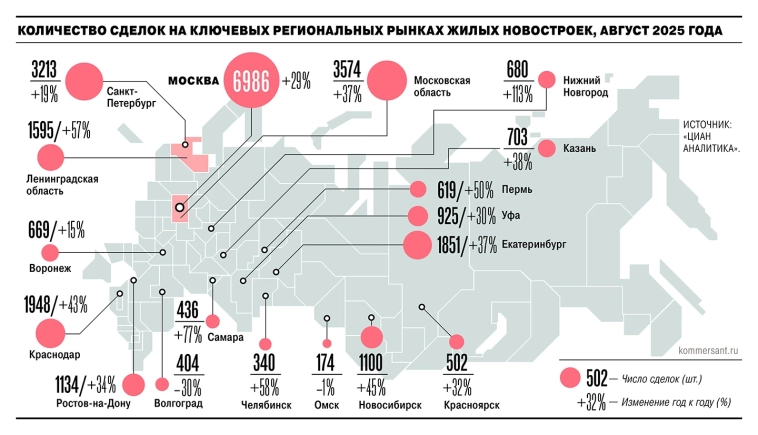

После отмены массовой льготной ипотеки рынок новостроек в России начал восстанавливаться. В августе 2025 года в городах-миллионниках было заключено 29 тыс. договоров долевого участия (ДДУ), что на 34% больше по сравнению с аналогичным периодом 2024 года, подсчитал сервис «Яндекс Недвижимость». По данным Dataflat.ru, в целом по России объем сделок вырос на 25%, до 44 тыс. ДДУ.

Наибольший рост продаж отмечен в Нижнем Новгороде — вдвое год к году, в Челябинске — на 58%, в Перми — на 50%, в Краснодаре — на 43%. Коммерческий директор «Яндекс Недвижимости» Евгений Белокуров связывает это с низкой базой прошлого года после отмены льготной ипотеки.

Основными драйверами рынка стали предлагаемые девелоперами рассрочки и семейная ипотека, которая получила дополнительное финансирование от регулятора. По оценкам ГК «Садовое кольцо», через семейную ипотеку сейчас продается около 70% первичных квартир. Дополнительный прирост обеспечили инвесторы, ранее ориентировавшиеся на депозиты, отмечает «ЦИАН Аналитика».

( Читать дальше )

Более 350 тыс. семей могут получить семейную ипотеку

- 18 сентября 2025, 19:39

- |

Президент РФ Владимир Путин заявил о необходимости сохранения семейной ипотеки с льготным процентом. Эта программа в 2024 году была продлена до 2030-го. Новое заявление президента означает, что государство не планирует сокращения сроков ее действия. Значение программы для жилищного рынка, а также для банковского сектора, очень велико, поскольку после отмены льгот и роста процентов по коммерческим займам семейная ипотека стала главным залогом стабильности рынка жилья. За счет этой программы многие крупные банки могут увеличивать портфели кредитования физлиц и расширять клиентскую базу.

Сохранение семейной ипотеки как минимум до 2030 года должно позволить обеспечить доступным и качественным жильем молодые семьи с детьми до шести лет, а также поддержать жилищное строительство и не допустить стагнации или спада в этой очень важной для страны отрасли. По данным банка ДОМ.РФ, сохранение льготной ипотеки до 2030 года должно позволить обеспечить жильем не менее 300–350 тыс. семей.

Мы оцениваем это число даже выше, поскольку с 1 апреля 2025 года программа семейной ипотеки распространяется и на вторичное жилье.

( Читать дальше )

Минфин РФ совместно с Минтрудом РФ обсуждает модификацию "Семейной ипотеки", окончательное решение будет за правительством России — ТАСС

- 03 сентября 2025, 13:39

- |

«Минфин рассматривает предложения депутатов. Речь идет не об ограничениях или стимулах — вопрос тех целей, которые граждане, подпадающие под условие программы, перед собой ставят. Напомню — сегодня лимит по программе 6 млн и 12 млн рублей в зависимости от субъектов, и мы, безусловно, мониторим средние размеры этих кредитов. Видим, что средний размер ниже того, что установлено. Безусловно, если говорить о приобретении квартир большей площади, то здесь потребуется увеличение этого лимита. Пока это дискуссия, в том числе с участием Минтруда. Площадь рассматривается с точки зрения фактора, который позволит увеличить лимит по кредиту. В любом случае итоговое решение будет принимать правительство РФ», — заявил журналистам директор департамента Минфина России Алексей Яковлев.

При этом он подчеркнул, что программа возможно должна быть более адресной, ориентированной на семьи, где рождается большее количество детей.

tass.ru/ekonomika/24947085

Правительство дополнительно выделило более 100 млрд рублей на субсидирование льготных ипотечных программ

- 03 сентября 2025, 10:02

- |

Правительство дополнительно выделило более 100 млрд рублей на субсидирование льготных ипотечных программ

Из общей суммы:

- 3,4 млрд рублей будет направлено на субсидирование «Семейной ипотеки». Это позволит сохранить льготную программу со ставкой 6% для семей с детьми.

- 9,6 млрд рублей предусмотрены на «Дальневосточную и арктическую ипотеку» по льготной ставке 2%.

- 37,4 млрд рублей пойдет на субсидирование процентной ставки по ранее выданным кредитам в рамках программы «Льготная ипотека», завершившейся 1 июля 2024 года.

Решение позволит сохранить доступность программ и поддержать граждан, желающих улучшить свои жилищные условия.

t.me/government_rus

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал