Сегежа групп

Cегежа: опция всплытия недоступна?

- 29 августа 2023, 20:47

- |

Вступление

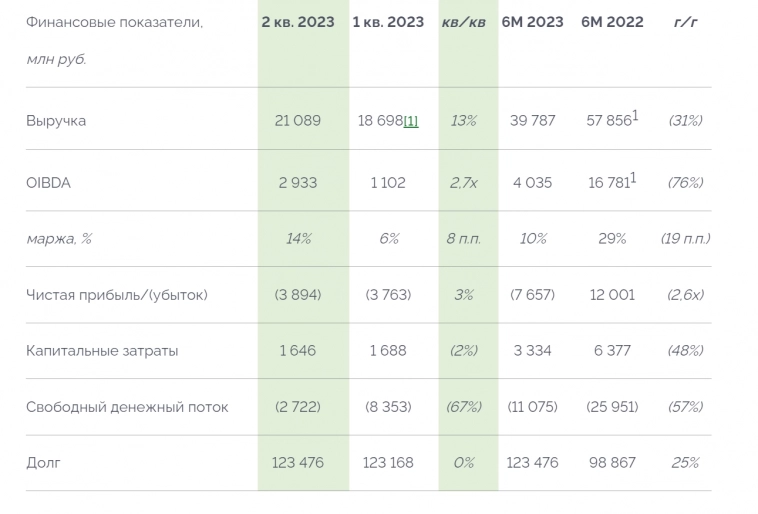

Открыв с утра отчёт Сегежи за 2кв 2023, я удивился и не в лучшую сторону. Бизнесу плохо, идеальный шторм, о котором нам рассказывала компания, всё никак не может закончится. По сути если сравнивать результаты г/г, то вообще мрак.- Выручка упала на 31% г/г, до 39,8 млрд руб.

- OIBDA: -76% г/г, до 4 млрд руб.

- Маржинальность по OIBDA: 14% против 28% в 2022 г. (в 2021 было 31%, когда Вам продавали компанию)

Взглянув на квартал назад, на что нам делают огромный упор в презентации вынося это всё на первый слайд, надеясь подсластить пилюлю.

- Выручка: увеличилась на 13% кв/кв, до 21,1 млрд руб.

- OIBDA: увеличилась в 2.7х, до 2,9 млрд руб.

- Маржинальность по OIBDA: показала тоже рост на 800 п.п. с 6% до 14%.

Препарирование

Теперь переходим к самому интересному, а именно к проблемам компании, ибо все плюсы мы можем узнать из презентаций, выступлений представителей компании на различных мероприятиях, где нам рассказывают: «Цены на продукцию будут расти», «Начнем погашать долги» и тд.( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Вечерний обзор рынков📈

- 29 августа 2023, 19:11

- |

Курсы валют ЦБ: 💵USD — ↗️95,7070 💶EUR — ↗️103,4765 💴CNY — ↗️13,1096

▫️Российский фондовый рынок сегодня пытался определиться с направлением дальнейшего движения на фоне массовой публикации полугодовых отчетов эмитентов — индекс Мосбиржи по итогам основной торговой сессии прибавил 0,4%.

▫️Минфин РФ 30 августа проведет безлимитные аукционы по продаже государственных облигаций двух видов (с постоянным и переменным купоном) в объеме остатков, доступных для размещения: ОФЗ-ПД серии 26243 и ОФЗ-ПК серии 29024.

▫️Алроса (-2,23%). 🟡 Совет директоров рекомендовал промежуточные дивиденды за I полугодие в размере 3,77 руб. на 1 акцию.

▫️ОАК (+35,21%). 🟢 Проведен успешный первый полет импортозамещенного российского ближнемагистрального самолета SJ-100. Продолжительность полета составила 54 минуты, он проходил на высотах до 3 тыс. м и скоростях до 343 км/ч. Российские власти обсуждают возможность выделить из средств ФНБ более 650 млрд руб. на проекты в области авиапрома. Большую часть этой суммы, порядка 410 млрд руб., могут выделить на долгосрочную (до 2030 г.) программу обновления парка самолетов и вертолетов ФГБУ «Специальный летный отряд „Россия“». Остальные 240 млрд руб. могут пойти на расширение производства гражданских воздушных судов, двигателей и агрегатов для всей отрасли в целом.

( Читать дальше )

Сегежа слишком увлеклась сделками поглощения на верхней фазе цикла - Солид

- 29 августа 2023, 15:28

- |

Выручка выросла на 13% квартал к кварталу (кв/кв), до 21,1 млрд руб., благодаря росту объемов реализации готовой продукции Группы, положительный эффект также оказало ослабление рубля к основным иностранным валютам. OIBDA выросла в 2,7 раза кв/кв и составила 2,9 млрд руб. вслед за ростом выручки за период, а также сокращением коммерческих и управленческих расходов. Рентабельность по OIBDA составила 14%. Чистый убыток вырос на 3% кв/кв и составил 3,9 млрд руб.

Сегежа, по нашему мнению, это хорошая качественная компания, которая слишком сильно увлеклась сделками поглощения на верхней фазе цикла, набрала долги и попала в неприятные внешние обстоятельства (закрытие рынков и падение цен). Ситуация на рынках сбыта во втором квартале была слабой. Цены на пиломатериалы продолжили снижение на фоне слабого спроса в Китае и затоваренности, бумага и бумажные мешки торгуются ниже среднецикловых цен, фанера также дешевеет.Донецкий Дмитрий

( Читать дальше )

Девальвация рубля благоприятна для Сегежа Групп - Синара

- 29 августа 2023, 15:19

- |

На 16:30 (МСК) назначена телефонная конференция для инвесторов и аналитиков, посвященная обсуждению результатов.

Благоприятным для «Сегежа Групп» фактором в 2К23 стала девальвация рубля. В то же время экономическая нестабильность, особенно в Китае, где снижается активность в строительной отрасли, по-прежнему ограничивает продажи пиломатериалов и фанеры. Кроме того, в отчетном квартале наблюдалось снижение цен: на мешочную бумагу они упали на 13% к/к до €570/т, на березовую фанеру — на 8% к/к до €407/м3, на пиломатериалы — на 13% к/к до €151/м3. Положительная динамика наблюдалась в ценах на клееный брус (+28% к/к до €270/м3).

( Читать дальше )

Сегежа: минимальная выручка за 3 года

- 29 августа 2023, 14:26

- |

Компания опубликовала финансовую отчётность по МСФО за I полугодие 2023 г. Ситуация по-прежнему непростая.

Ключевые показатели 1П2023 к 1П2022:

• Выручка: -31% г/г, до 39,8 млрд руб. Минимальный уровень за 3 года.

• OIBDA: -76% г/г, до 4 млрд руб.

• Маржинальность по OIBDA: 10% против 29% в 2022 г.

Если рассматривать поквартальную динамику финансовых показателей, то ситуация лучше. 2КВ2023 к 1КВ2023:

• Выручка: +13% кв/кв, до 21,1 млрд руб.

• OIBDA: в 2,7 раза выше, до 2,9 млрд руб.

• Маржинальность по OIBDA: 14% против 6% в I квартале.

Валютный фактор в II квартале 2023 г. добавил 900 млн руб. выручки, или 4,2%. Ослабление рубля почти полностью перекрыло негативный эффект от снижения цен на продукцию. Увеличение объёмов продаж принесло компании 2,6 млрд руб.

Сегежа может постепенно улучшить свои финансовые результаты. Однако валютный фактор, который был основной движущей силой для бумаг в последнее время, мало помогает компании. Без значительного роста цен на продукцию или наращивания объёмов продаж перспектива восстановления денежного потока – несколько лет.

( Читать дальше )

Отчёты: ТАТНЕФТЬ, Северсталь, Глобалтранс, Сегежа.

- 29 августа 2023, 14:13

- |

— Выручка компании по итогам первого полугодия составила 623,9 млрд рублей;

— Чистая прибыль при этом оказалась на 5,7% выше показатель прошлого года – 147,8 млрд рублей. $TATN

Компания отчиталась немного лучше прогноза аналитиков. Этому способствовали возросшие цены на нефть, сокращающийся дисконт на нефть марки Urals, а также слабеющий рубль.

Средний прогноз по прибыли был на уровне 145 млрд рублей.

🍏 Северсталь. Отчёт за 1 полугодие.

— Выручка компании упала на 10% до 339,4 млрд рублей в 1 полугодии

— Чистая прибыль за год сократилась на 11% до 99,6 млрд рублей

— EBITDA снизилась на 12%,

Соотношение чистый долг/EBITDA составил -0,77x.

Бизнес стабилен за счёт поддержки внутреннего рынка.

Про дивиденды пока что ничего не слышно.

$CHMF

💡 Globaltrans

Выручка Globaltrans в 1 полугодии выросла на 7,3% в годовом выражении до 51,97 млрд рублей;

Чистая прибыль – 20,9 млрд рублей. Рост на 69,4% за год;

EBITDA снизилась на 6%, CAPEX сократился вдвое, а свободный денежный поток вырос на 87%.

( Читать дальше )

Сегежа знает, как сделать больно. Финансовые результаты за 2 кв. 2023 по МСФО

- 29 августа 2023, 11:58

- |

- Позитив

- Сравниваем обещания с фактом

- Цены на продукцию падают

- Сегежа перестаёт быть экспортёром

- Долг становится всё более опасным

- Итоги и выводы

Сегежа опубликовала финансовые и операционные результаты. Ознакомиться с пресс-релизом можно здесь.

Слежу за отчётами внимательно. В обзоре на компанию говорила, что если дела начнут налаживаться, тут может быть идея.

Позитив

На первом же слайде Сегежа пытается объяснить, что не всё так плохо:

Из позитива:

- выручка во втором квартале больше, чем в первом (спасибо слабому рублю);

- OIBDA кв/кв выросла очень хорошо, хотя это и не спасло от роста убытка;

- долг не вырос (успех!).

Из позитива на этом всё.

Если не хотите расстраиваться, дальше лучше не читать.

Сравниваем обещания с фактом

Кстати, результаты интересно сравнить с тем, что Сегежа рассказывала на конференции Смартлаба.

Как выглядят результаты за первое полугодие 2023 года по сравнению с 2022 годом:

( Читать дальше )

Segezha оценивает выплаты по налогу на сверхприбыль в размере 465 млн руб, выплата состоится до 30 ноября 2023г

- 29 августа 2023, 10:14

- |

www.interfax.ru/business/918228

Segezha МСФО 2к 2023г.: чистый убыток вырос на 3% до 3,9 млрд руб., OIBDA выросла в 2,7 раза до 2,9 млрд руб - компания

- 29 августа 2023, 09:12

- |

Компания Segezha Group, ведущий российский вертикально-интегрированный лесопромышленный холдинг, объявила финансовые и операционные результаты за второй квартал 2023 года.

Выручка Группы выросла на 13% в сравнении с предыдущим кварталом, достигнув 21,1 млрд рублей. Этот рост был обусловлен увеличением объемов продаж готовой продукции и влиянием ослабления рубля по отношению к основным иностранным валютам.

Показатель операционной прибыли до вычета амортизации и начисления доли меньшинства (OIBDA) вырос в 2,7 раза по сравнению с предыдущим кварталом и составил 2,9 млрд рублей. Этот рост был обусловлен как увеличением выручки, так и сокращением коммерческих и управленческих расходов. Рентабельность OIBDA составила 14%, что на 8 процентных пунктов больше по сравнению с предыдущим кварталом.

Чистый убыток компании увеличился на 3% квартал к кварталу и составил 3,9 млрд рублей.

Объем долговых обязательств на конец июня 2023 года почти не изменился по сравнению с концом марта 2023 года и составил 123,5 млрд рублей. Чистый долг компании составил 114,0 млрд рублей.

( Читать дальше )

🔎«Сегежа Групп» Отчет МСФО

- 29 августа 2023, 09:00

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1808808

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал