Своп

Свопы 25% годовых

- 17 декабря 2014, 15:19

- |

- комментировать

- 45 | ★2

- Комментарии ( 9 )

Казахстан и Китай подписали соглашение о валютном свопе

- 14 декабря 2014, 15:07

- |

Казахстан и Китай подписали соглашение о взаимном обмене национальных валют, сообщает корреспондент Tengrinews.kz. Данный документ был подписан сегодня в ходе встречи главы казахстанского правительства Карима Масимова с премьером государственного совета КНР Ли Кэцяном в Астане.

В присутствии премьер-министров были подписаны соглашение между Национальным банком Казахстана и Народным банком КНР по взаимным расчетам в национальных валютах, а также соглашение по валютному свопу тенге/юань.

Отметим, ранее глава Нацбанка Казахстана Кайрат Келимбетов заявлял о том, что Национальный банк готовит специальное соглашение с центральным банком Китая в рамках валютного свопа в размере семи миллиардов юаней. По его словам, торговля в национальных валютах двух стран будет увеличиваться, в том числе в приграничных районах, в центре приграничного сотрудничества «Хоргос».

( Читать дальше )

Добро пожаловать на валютную секцию ММВБ (ETC)!

- 05 ноября 2014, 23:08

- |

Коротенько расскажу на примере доллара основы торговли на ETC.

USDRUB_TOD — это контакт на поставку 1000 долларов сегодня.

Сначала, надо понять, что такое своп.

Упрощенно, своп — это цена за перенос USDRUB_TOD на след. торговый день, а иначе выйдешь на поставку валюты. Чтобы перенести USDRUB_TOD (1 контракт = 1000 баксов) ты должен иметь купленный своп USD_TODTOM (1 контракт = 100000 баксов). т.е. на 100 коней USDRUB_TOD покупаешь 1 конь USD_TODTOM (если не хочешь выйти на поставку валюты). Если купить USDRUB_TOM, то своп покупать не надо, но на след. день USDRUB_TOM исчезнет и появится USDRUB_TOD и опять чтобы не выйти на поставку валюты надо будет купить своп USD_TODTOM. Т.е. для 100 контрактов USDRUB_TOD надо каждый день покупать 1 контракт USD_TODTOM, чтобы не выйти на поставку валюты. Есть еще дальние свопы, но по ним ликвидность не очень.

( Читать дальше )

Фьючерс на доллар-рубль продажа.

- 27 октября 2014, 22:22

- |

Близкий стоп-лосс 42810.

Цель около 42500.

Ориентируюсь на сильную перепроданность рубля, в то же время каждое новое колебание актива является затухающими, темпы роста доллара начинают замедляться, к тому же есть надежда на плодотворное краткосрочное влияние валютного РЕПО от ЦБ. Учёл, что сентябрь и декабрь являются крупнейими с точки зрения выплат внешнего валютного долга месяцами, ноябрь же является «относительно спокойным» в этом плане месяцем. Учитывыая силу текущего тренда, используется относительно близкий стоп. Сегодня прозвучали призывы от правительства для активизации мер ЦБ после его «отстранения с валютного рынка».

Удар по банковским яйцам!!!

- 06 сентября 2014, 16:02

- |

Идея ужесточения правил торговли на межбанке возникла у управления контролера денежного обращения (OCC) США, оно провело оценку таких затрат крупнейших банков страны, включая JPMorgan Chase & Co., Bank of America Corp. и Citigroup Inc., на обеспечение сделок, которые не гарантированы клиринговыми палатами и решило ввести новые правила игры хочешь взять на межбанке дешевые свопы — внеси ГО (гарантийное обеспечение) сделки, тем самым повысится контроль за финансовыми институтами, чистота транзакций, и ответственность банков. В общем уолл стрит не очень доволен таким поворотом событий.

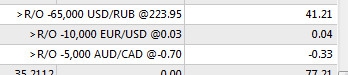

Немного про Форекс и как заработать на свопах.

- 18 июля 2014, 11:13

- |

Не много, но приятно, при этом ничего не делая.

Всем большого профита!

FORTS vs ФОРЕКС. Своп

- 15 июля 2014, 15:13

- |

Сейчас у меня открыта позиция на ФОРЕКСЕ на 1,59 лота и всего за неделю своп составил: -657,68 рублей.

Т.е. за месяц своп составит почти 3000 рублей.

Получается, что долгосрочно удерживать позицию на FORTSе гораздо выгоднее, чем на ФОРЕКСЕ.

Нужна помощь.CFD

- 07 июня 2014, 16:25

- |

Расчет свопа в MT4 идет в валюте депозита?

Решил поторговать CFD. Как там считать своп? Допустим, купил Alcoa Inc. лотом 0.1. Прибыль через день 50пп или 50 центов движения цены, соответственно 5$. Своп равен -2.25 (в таблице Альпари).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал