СберБанк

ЦБ ограничит комиссии банкам при продаже полисов кредитного страхования — Ъ

- 31 октября 2025, 21:55

- |

Банк России разработал предложения по содержанию «Стандарта кредитного страхования» (с ним ознакомился “Ъ”). По словам страховщиков, документ был разослан по страховым компаниям, продающим кредитное страхование жизни, для ознакомления и замечаний.

По мнению регулятора, стандарт должен содержать меры против навязывания страховок, оценку клиентской ценности страховок и контроль качества продаж. Кроме того, он должен применяться к любым видам кредитного страхования —индивидуальным и коллективным — и к договорам с любыми видами рисков (основными, дополнительными). Кроме того, стандарт включает запрет на установление предельного возраста страхователя, покрытие военных рисков для гражданских лиц (СВО, КТО, без участия в боевых действиях), следует из документа. Действие стандарта будет распространяться не только на основную Россию, но и на новые территории (ДНР, ЛНР, ХО и ЗО).

Новые правила предполагают ограничение комиссии банкам-агентам, «в том числе неформальное», отмечается в проекте.

( Читать дальше )

- комментировать

- 396

- Комментарии ( 0 )

Как чувствуют себя банки по итогам 9 месяцев 2025 года? Выделяем интересные истории.

- 31 октября 2025, 21:02

- |

Добрый вечер! Подготовил материал с обзором текущих тенденций в банковском секторе на основе информации от Центрального Банка.

За 9 месяцев 2025 года банки заработали 2.7 трлн рублей — на уровне прошлого года. В сентябре прибыль банковского сектора составила 367 млрд рублей при 23% рентабельности капитала, против 203 млрд (13% ROE) в августе. Регулярная прибыль выросла до 300 млрд рублей, против 184 млрд в августе. Среди факторов, оказавших влияние на рост регулярной прибыли: снижение расходов по резервам на 84 млрд, увеличение чистого процентного дохода (+29 млрд рублей).

Центральный Банк с 1-го октября 2025 года изменил принцип расчета отдельных показателей баланса банковского сектора. Требования к организациям, корпоративные кредиты, кредиты ФЛ (портфель в целом), средства ЮЛ и ФЛ теперь приводятся с учетом начисленных процентов. При этом по составляющим розничного портфеля начисленные проценты не добавлены. Активы с начала года выросли на 4,5% — до 203 трлн рублей. По итогам года активы могут вырасти до 212-217 трлн рублей при ВВП на уровне 217 трлн рублей.

( Читать дальше )

Покупайте Сбер...у этой крысы всегда все будет хорошо)))

- 31 октября 2025, 20:31

- |

Что произошло с РФ рынком за торговую сессию?

- 31 октября 2025, 19:55

- |

📝 НОВЫЙ ОБВАЛ? Что дальше?

🎚️ Сегодня рынок дал откат, ровно как и писал. В итоге получается шортовое закрытие, после которого с легкостью может последовать продолжение падения. Однако есть нюансы. Они заключаются в том, что индекс пришел к блоку поддержки 2500 — 2520, откуда технически может быть небольшой отскок. Следовательно тут есть два варианта, как всегда.

💯 Первый это отскок с текущих к 2540 — 50. Там можно будет присмотреться к шортам. Это буду писать ближе к факту. Второй вариант это коррекция к 2500 и от туда отскок к 2520 — 30. В этом случае можно будет смотреть лонги на отскок.

Следовательно как то так. Что касается завтрашних торгов, то принимать в них участие не имеет никакого смысла. Ликвидности не будет, а значит и каких то интересных движений тоже. Всем хороших выходных! 🤝

Этот пост Я взял из своего телеграм канала, который находится только тут — t.me/s/TraderWB

Банк России принял ряд решений по макропруденциальной политике — регулятор

- 31 октября 2025, 17:12

- |

1. Банк России сохранил на I квартал 2026 года значения макропруденциальных лимитов (МПЛ) по ипотечным кредитам на приобретение строящегося и готового жилья в многоквартирных домах, а также не пересматривал макропруденциальные надбавки.

Действующие c 1 июля 2025 года МПЛ ограничивают предоставление наиболее рискованных ипотечных кредитов. В III квартале 2025 года с показателем долговой нагрузки заемщика (ПДН) выше 80% было предоставлено 6% ипотечных кредитов (47% в III квартале 2023 года до ужесточения макропруденциальных требований), с первоначальным взносом не более 20% – 3% (51% в III квартале 2023 года). Это ограничит рост рискованных кредитов в ипотеке. Также для покрытия рисков банки сформировали макропруденциальный буфер капитала в размере 1,6% от ипотечного портфеля1 на 1 сентября 2025 года.

( Читать дальше )

❗️❗️СБЕР – бьёт рекорды не только по чистой прибыли!

- 31 октября 2025, 14:50

- |

Новость: «В октябре Сбер впервые возглавил мировой рейтинг эквайеров, обработав за 2024 год более 52 млрд транзакций — почти десятую часть глобального оборота».

При этом зеленый гигант отчитался за 9 месяцев 2025 года по МСФО. Хоть мы с Вами и рассматриваем ежемесячные отчеты банка по РПБУ, но в них нет таких показателей, как достаточность капитала банковской группы и чистая процентная маржа. К тому же, как правило, прибыль по МСФО выше, чем по РПБУ.

📊Результаты компании за 9м 2025г:

✅Чистый процентный доход вырос на 18% до 2567,8 млрд руб.

✅Чистый комиссионный доход вырос на 0,5% до 614,7 млрд руб.

✅Чистая прибыль* выросла на 6,5% до 1307,3 млрд руб.

✅Рентабельность капитала — 23,7%

✅Чистая процентная маржа — 6,1% (+0,3 пп)

✅Коэффициент достаточности капитала банковской группы Н20.0 — 13,4%

*Прибыль за 9 месяцев 2025 года по РПБУ составила 1269,9 млрд руб., что на 2,9% ниже, чем по МСФО.

💰В дивидендной базе 2025 года уже скопилось 28,9 руб. на одну акцию или около 10% дивидендной доходности (по итогам годам ожидается >37 руб. на акцию или >12,5% доходности).

( Читать дальше )

Инфляция к концу октября — недельные темпы снизились, бензоколапс отходит на второй план. ЦБ снизил ставку, но ужесточил риторику.

- 31 октября 2025, 12:35

- |

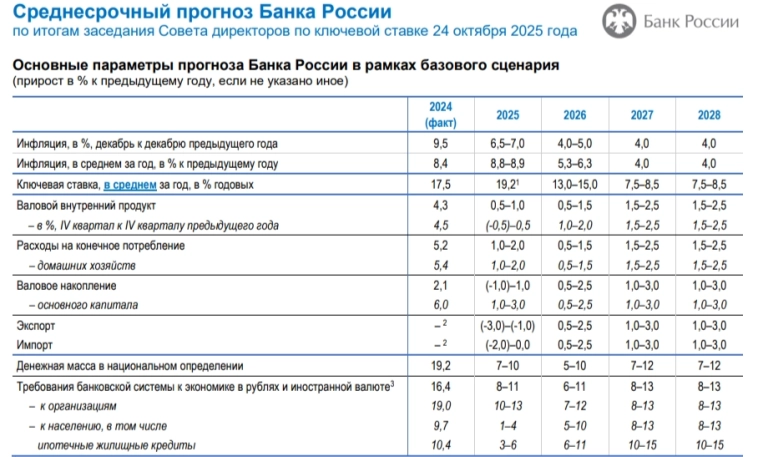

Ⓜ️ По данным Росстата, за период с 21 по 27 октября ИПЦ составил 0,16% (прошлые недели — 0,22%, 0,21%), с начала месяца 0,79%, с начала года — 5,11% (годовая — 8,09%). В октябре 2024 г. инфляция составила 0,75%, мы эти цифры превзошли (бензоколапс, утильсбор — из-за него рост цен на иномарки и сезонное подорожание овощей), осталось 4 дня подсчёта и месячный пересчёт (недельная корзина включает мало услуг). В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция (про высокие ИО я вам рассказываю уже давно, как и про то, что плодоовощная корзина будет дорожать быстрее из-за ускоренной дефляции в августе). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,39% (прошлая неделя — 0,58%), дизтопливо на 0,47% (прошлая неделя — 0,42%), темы снижаются (вес бензина в ИПЦ весомый ~4,4%).

( Читать дальше )

🏦 Сбербанк (SBER) | Пока остаётся тихой гаванью

- 31 октября 2025, 11:03

- |

Банк отчитался за 3кв2025, снова без сюрпризов, несмотря на шторм в секторе. Рост замедлился, но на уровне нескорректированной на разовые доходы чистой прибыли, мы увидим небольшой рост по итогам 2025 года и fwd p/e около 3,9, что дает право рассчитывать на дивиденды около 12,8% на обычку и 13% на преф.

👆 Никто не знает, почему результаты такие хорошие и даже нет никаких значимых колебаний. В отличии от ВТБ, здесь нерегулярных статей доходов очень мало. Этот момент очень настораживает, особенно на фоне недавних заявлений Грефа о том, что банки «даже близко не повторят рекорд прибыли 2024 года».

✅ Соотношение резервов под обесценение к валовой стоимости кредитного портфеля за год увеличилось с 4,3% до 4,8%. Исторически, показатель на очень низком уровне, но ситуация нормализуется и это происходит в сложное для сектора время на фоне роста ключевых показателей.

❌ Началась стагнация чистого комиссионного дохода. За год он даже незначительно снизился. Роста по РКО вообще нет, за 9м2025 — падение г/г. По операциям с банковскими картами — стагнация и расходы растут быстрее доходов. Это неприятный момент, так как это безрисковый и стабильный источник доходов для банков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал