Самолёт

ГК Самолет - опер. результаты: выручка увеличилась на 52% до 81,4 млрд рублей в 3к 2023 года- компания

- 26 октября 2023, 09:27

- |

Группа «Самолет» (MOEX: SMLT) представила операционные результаты за третий квартал и первые девять месяцев 2023 года.

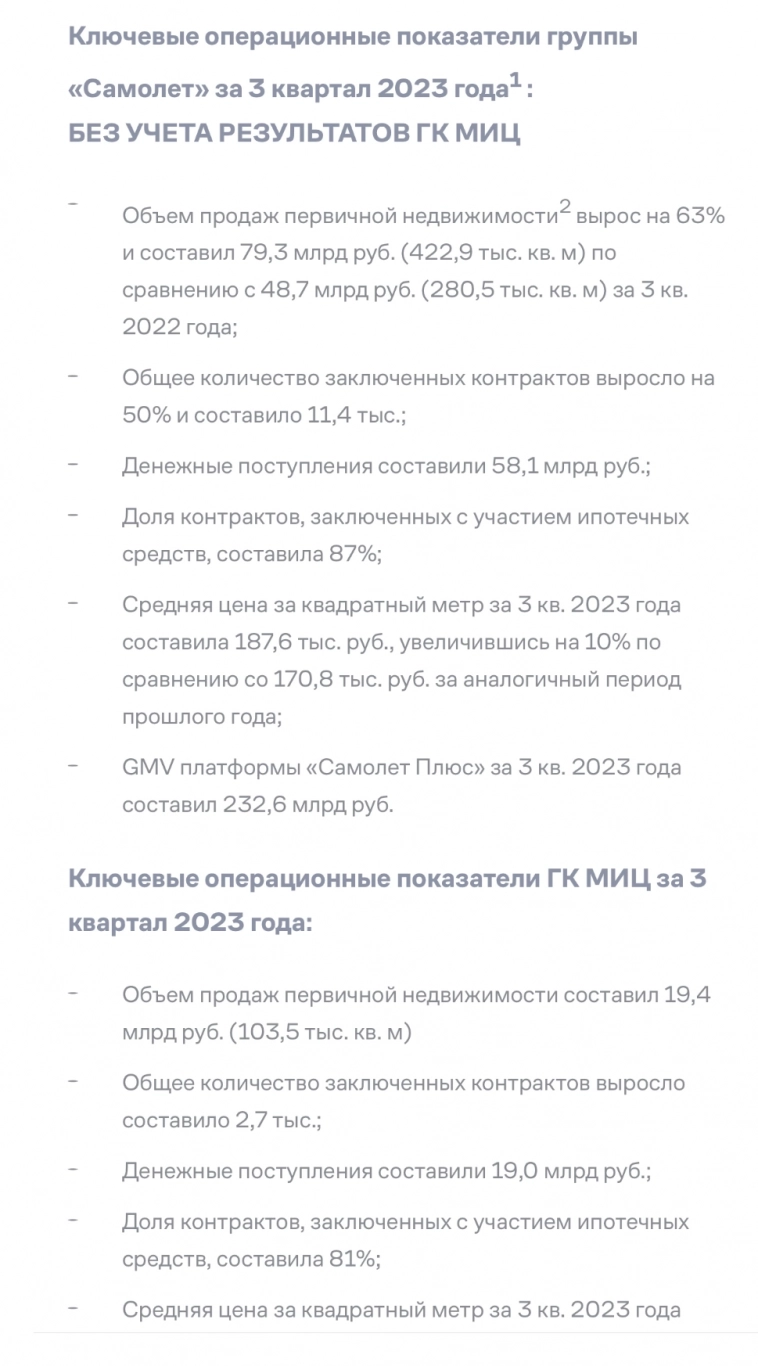

**Ключевые операционные показатели Группы «Самолет» за 3 квартал 2023 года:**

— Объем продаж первичной недвижимости вырос на 63% до 79,3 млрд рублей.

— Количество заключенных контрактов увеличилось на 50% до 11,4 тыс.

— Денежные поступления составили 58,1 млрд рублей.

— Средняя цена за квадратный метр увеличилась на 10% до 187,6 тыс. рублей.

— GMV платформы «Самолет Плюс» достиг 232,6 млрд рублей.

**Ключевые финансовые результаты за 3 квартал 2023 года:**

— Выручка компании выросла на 52% до 81,4 млрд рублей.

— Валовая прибыль увеличилась на 48% до 26,4 млрд рублей.

— EBITDA за год выросла на 61% и достигла 19,0 млрд рублей.

— Чистая прибыль возросла на 41% до 10,3 млрд рублей.

В компании отмечают рост спроса благодаря новым проектам, расширению географии и увеличению интереса к недвижимости.

- комментировать

- 229

- Комментарии ( 0 )

Что шортят и покупают с плечом клиенты БКС. Верят в Газпром, а не в Позитив

- 25 октября 2023, 18:58

- |

В топ-6 акций, от которых инвесторы ожидают роста свои места сохранили Распадская, АФК Система и привилегированные акции Татнефти и Сбера. В процентном соотношении по этим бумагам ситуация остается стабильной.

Немного улучшилось отношение маржинальных лонгов и шортов в акциях Газпрома и ритейлера X5 Group, и это позволило им попасть в топ, который покинул Polymetal. В бумагах золотодобытчика прошла фиксация после волны роста во второй декаде.

Список бумаг, от которых трейдеры ждут снижения котировок возглавили акции М.Видео. Они и ранее в нем присутствовали, но оптимистов в акциях стало еще меньше.

ММК, РусГидро, ФСК-Россети, Аэрофлота привычны в этой части таблицы, лишь периодически меняют друг друга местами.

В отношении девелоперов, в частности акций Самолета, настрой трейдеров также негативный. Рост процентных ставок ограничивает доступность жилья.

( Читать дальше )

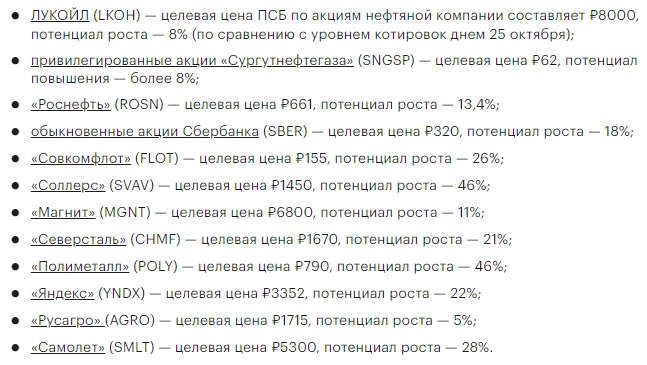

Аналитики ПСБ назвали самые перспективные российские акции для покупки в 4кв 2023г на долгосрочную перспективу

- 25 октября 2023, 13:56

- |

5 акций, кому не вредит укрепление рубля

- 25 октября 2023, 13:48

- |

Факторами укрепления нацвалюты стали меры по обязательной продаже валютной выручки крупнейшими экспортерами, а также эффект от жесткой позиции ЦБ по ключевой ставке. На этой неделе ожидается очередное заседание Банка России, наиболее вероятный сценарий — дальнейшее увеличение ставки. Это должно еще сильнее поддержать рубль, высоки риски дальнейшей коррекции USD/RUB.

Для рынка в целом крепкий рубль негативен. Давление оказывается через экспортеров —укрепление нацвалюты снижает рентабельность таких поставок в рублях. Тем не менее есть компании, для которых крепкий рубль не вредит или даже выгоден.

Предлагаем рассмотреть 5 акций, которые не пострадают от крепкого рубля:

• Интер РАО

Покупать. Цель на год: 5,9 руб. / +34%

Интер РАО работает на внутреннем рынке, основная выручка рублевая. Компания поставляет электроэнергию на экспорт, в частности в Китай, однако доля таких поставок незначительная.

( Читать дальше )

ВТБ выдал кредит 45,6 млрд руб для финансирования сделки по покупке ГК МИЦ девелопером "Самолет"

- 25 октября 2023, 10:16

- |

«К особенностям данной сделки можно отнести то, что продавцами активов выступили физические лица, в расчетах по сделке содержится как фиксированная, так и переменная составляющие, которые будут определены в зависимости от выполнения ряда условий в будущем. Реализованные решения содержат механизмы минимизации процентной нагрузки, в том числе ограниченное влияния роста ключевой ставки на общую стоимость финансирования», — рассказал руководитель блока корпоративно-инвестиционного бизнеса ВТБ Виталий Сергейчук.

www.interfax.ru/business/927444

📰«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

- 24 октября 2023, 17:37

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 24.10.2023 г.

2.2.Дата проведения заседания Совета директоров эмитента: 24....

( Читать дальше )

Число сделок с эскроу на рынке новостроек Москвы выросло на 85,5% за год

- 24 октября 2023, 09:48

- |

Более 17,7 тыс. договоров долевого участия (ДДУ) с использованием счетов эскроу зарегистрировано на рынке новостроек Москвы в сентябре 2023 года, что на 85,5% больше в сравнении с аналогичным периодом прошлого года. Об этом сообщила пресс-служба столичного управления Росреестра.

«В сентябре 2023 года в Москве зарегистрировано 17 719 договоров долевого участия в строительстве на рынке жилой и нежилой недвижимости с использованием эскроу-счетов. Рост к августу при значении 15 531 ДДУ с применением эскроу составил 14,1%, а в годовом выражении к сентябрю 2022 года показатель увеличился на 85,5%», — говорится в материалах.

Отмечается, что это новый максимальный показатель с начала действия программы проектного финансирования, рекордной стала и доля договоров с эскроу — 96,3% от общего числа зарегистрированных в сентябре ДДУ.

«По итогам девяти месяцев число зарегистрированных управлением договоров с применением эскроу-счетов впервые перешагнуло отметку в 104 тысячи, став максимальным показателем не только для этого периода, но и превзойдя показатель всего 2022 года на 451 договор», — приводятся слова руководителя управления Росреестра по столице Игоря Майданова.

( Читать дальше )

😳Самолёт

- 24 октября 2023, 09:05

- |

🥜Чуть ранее заприметил зародыш закругления и как правило оно отрабатывает достаточно часто и достаточно чëтко.

🥜Было желание прикрыть позицию на первой красной свече и зафиксировать свои 4-5% профита до понимания ситуации. Но помня, что 25 числа отчëт и он может быть по настоящему крутым не стал этого делать и будоражить вас. Хотя с закруглением Хомяк вас знакомил и вы можете сами его идентифицировать.

🥜Так что жду добротный отчëт. Надеюсь он не подкачает и не даст отработать медвежьему закруглению.

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

🐹Не является индивидуальной инвестиционной рекомендацией.

25 октября - Самолет - операционные и финансовые результаты за 3кв 2023г

- 23 октября 2023, 18:30

- |

Сумма покупки "Самолетом" девелопера "МИЦ" составила 45,6 млрд руб

- 23 октября 2023, 12:14

- |

Продавцы передают в собственность Покупателя Доли в Обществе с ограниченной ответственностью Группа компаний «МИЦ» (ОГРН: 1147746826721, ИНН 7705514953) в размере 100% уставного капитала, а Покупатель принимает Доли и обязуется уплатить Покупную цену на условиях, предусмотренных Договором.

Размер существенной сделки в денежном выражении и в процентах от стоимости активов (совокупной стоимости активов), определяемой в соответствии с подпунктом 13.9.21 пункта 13.9 Положения Банка России от 27.03.2020 N 714-П: размер существенной сделки 45 628 880 722 рубля, что составляет 10,28% от стоимости активов (совокупной стоимости активов) эмитента.

e-disclosure.ru/portal/event.aspx?EventId=U7X9c871Y0OAKDTEMCQguA-B-B

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал