Самолёт

Инвестиции в российскую недвижимость достигли рекордных 144 млрд рублей — отчета IBC Real Estate

- 31 марта 2023, 15:06

- |

Причина: в желании иностранных компаний выйти из России. По данным IBC Real Estate, 23% всех сделок в I квартале 2023 г. прошли как раз с участием иностранных игроков.

- комментировать

- Комментарии ( 0 )

Элитное жильё в Сочи стоит дороже чем в Нью-Йорке, Лондоне и Дубае - NF Group

- 31 марта 2023, 10:38

- |

Сочи вошел в тройку городов мира с самым дорогим элитным жильем в расчете на 1 кв. м, подсчитали в консалтинговой компании NF Group, опираясь на аналитический отчет о благосостоянии The Wealth Report 2023. Этот отчет каждый год готовит международная компания Knight Frank, до прошлого года NF Group работала в России под ее брендом.

www.rbc.ru/business/31/03/2023/6425ac419a794772c2efe754

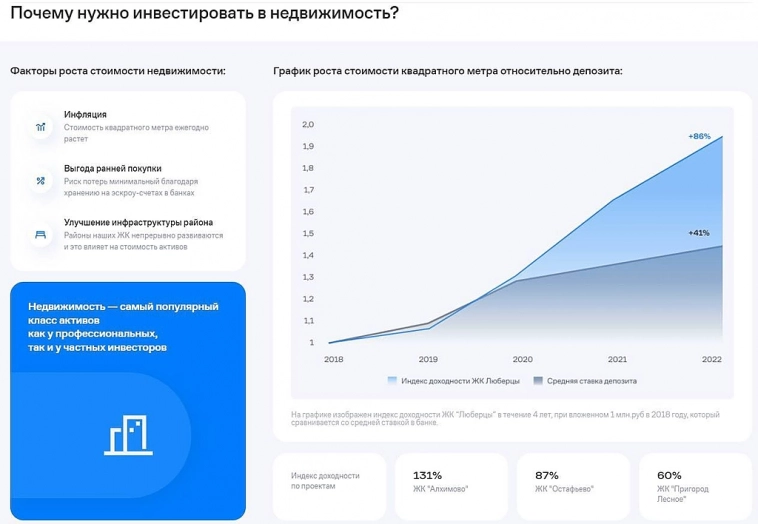

🏡 🚀 Самолет запустил токены на недвижимость для инвестирования в «цифровые квадратные метры».

- 30 марта 2023, 20:49

- |

Это первый опыт реализации на рынке новостроек в России с помощью ЦФА 🌐

Новый инструмент позволяет инвестировать от 50 тыс. руб.

Т.е., можно купить долю, а не квадратный метр

В среднем через 2,5 года, когда заканчивается строительство, объект недвижимости вводят в эксплуатацию и продают. 💪 Все полученные денежные средства от продажи распределяются инвесторам.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Выдача ипотечных кредитов в России в январе-феврале снизилась на 12%

- 30 марта 2023, 16:29

- |

Российские банки в январе-феврале 2023 года выдали ипотечные жилищные кредиты на 704,0 млрд рублей, что на 12,4% меньше, чем за аналогичный период 2022 года (803,8 млрд рублей), следует из информации на сайте Банка России.

При этом количество предоставленных в первые два месяца года кредитов снизилось по сравнению с январем-февралем 2022 года на 16,8% (192 тысячи против 230,6 тысячи).

www.interfax.ru/business/893661

Жилье в Москве перестало падать в цене

- 30 марта 2023, 13:49

- |

«На вторичном рынке недвижимости РФ продолжается ценовая стагнация. В Москве, где „квадрат“ почти год медленно дешевел, снижение цен прекратилось. Сохранение нынешних тенденций ожидается и в ближайшие месяцы», — отметили аналитики компании.

По их данным, спрос на вторичном рынке РФ немного увеличился, но он ниже, чем в прошлом году, в то время как выбор — выше в два больше.

Снижение цен прекратилось на вторичном рынке жилья в Москве - "Циан"

- 30 марта 2023, 13:19

- |

Снижение цен прекратилось на вторичном рынке жилья в Москве, сообщили в «Циан» по итогам марта.

«На вторичном рынке недвижимости РФ продолжается ценовая стагнация. В Москве, где „квадрат“ почти год медленно дешевел, снижение цен прекратилось. Сохранение нынешних тенденций ожидается и в ближайшие месяцы», — отметили аналитики компании.

По их данным, спрос на вторичном рынке РФ немного увеличился, но он ниже, чем в прошлом году, в то время как выбор — выше в два больше.

www.interfax.ru/moscow/893617

Самолет запустил токены на недвижимость для инвестирования в «цифровые квадратные метры»

- 30 марта 2023, 13:00

- |

Новый инструмент позволяет инвестировать любую сумму выше 50 тыс. руб. Таким образом, можно купить даже не целый «квадрат», а лишь его долю, пояснили в ГК «Самолет». Юридическое оформление сделки и поиск покупателя на инвестиционную недвижимость будет производить девелопер.

В среднем через два с половиной года, когда заканчивается строительство, объект недвижимости вводят в эксплуатацию и продают. Все полученные денежные средства от продажи распределяются инвесторам.

Те же метры, только в профиль: почему растут бумаги девелоперов

- 29 марта 2023, 19:46

- |

Девелоперы жилой недвижимости сегодня в лидерах роста на российском фондовом рынке. С чем это связано и стоит ли пробовать заработать на акциях девелоперов?

Мы полагаем, что основным драйвером для роста акций компаний из строительной отрасли стала публикация «Эталоном» сильных финансовых результатов за 2022 год. Годовая чистая прибыль компании выросла более чем в 4 раза и достигла рекордных 13 млрд рублей благодаря выгодной сделке по покупке «ЮИТ РОССИЯ». При этом маржа по EBITDA составила 20%. Однако годовая выручка снизилась на 7,5%, что подтверждает ухудшение ситуации на рынке недвижимости. Тем не менее, результаты превзошли наши ожидания, поэтому сегодня преобладают мажорные настроения в отношении бумаг и других девелоперов – «Самолета», ГК «ПИК» и ЛСР.

Что касается перспектив сектора, то текущий год может оказаться неблагоприятным для застройщиков.

( Читать дальше )

Потенциал поддержания спроса на ипотеку с помощью льготной программы исчерпан - ЦБ

- 28 марта 2023, 13:33

- |

«И что получается в итоге? Доступность жилья как минимум не растет», — отметил он.

По словам Данилова, стоимость квартир в новостройках выросла очень сильно. Кроме того, по его оценке, значительно «разъехались» цены на первичном и вторичном рынке жилья.

www.rbc.ru/finances/28/03/2023/6422b6869a79474e04580d5e

Не менее 1,3 млн ипотек будет выдано в РФ в 2023 году — прогноз ДОМ.РФ

- 28 марта 2023, 11:32

- |

Порядка 1,3 млн ипотечных кредитов будет выдано в 2023 году в РФ, что соответствуют уровню 2022 года в 1,33 млн кредитов. Такой прогноз дал руководитель аналитического центра ДОМ.РФ Михаил Гольдберг, выступая во вторник на конференции «Ипотечное кредитование в России».

«Мы думаем, что в этом году будет выдано как минимум не меньше ипотечных кредитов, чем в прошлом году. Это базовый сценарий. С учетом динамики, которую мы видим в феврале-марте, скорее всего он будет немного превышен, если будут отсутствовать внешние форс-мажорные факторы», — сказал он.

Согласно данным, которые представил Гольдберг, выдача ипотечных кредитов в РФ по итогам 2023 года может составить примерно 1,3 млн договоров, а их совокупный объем — 4,9 трлн рублей.

При этом в I квартале 2023 года выдача ипотек будет ниже уровня 2022 года, считают в институте развития: 290 тыс. кредитов против 390 тыс. договоров в I квартале прошлого года. Однако уже во II квартале 2023 года тенденция изменится: ожидается, что будет выдано 300 тыс. кредитов против 150 тыс. договоров во II квартале 2022 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал