СТРАТЕГИЯ

Распродажи охватили финансовые рынк

- 28 октября 2018, 19:27

- |

На прошлой неделе финансовые рынки охватили распродажи. Наблюдавшийся в последние месяцы рост на рынке акций США сменился в середине октября падением и ростом волатильности.

В эту среду индекс Nasdaq Composite упал на 4,4%, потеряв более 10% с последнего пика в сентябре. В четверг рынок выкупили, но в пятницу распродажи продолжились в плоть до середины торгового дня, но затем вновь участники торгов выкупили часть падения. По тогу недели индекс снизился на 3,8%.

( Читать дальше )

- комментировать

- 5.5К | ★5

- Комментарии ( 14 )

Северсталь - финансовые результаты

- 28 октября 2018, 13:00

- |

EBITDA за июль — сентябрь сократилась на 12,1% по сравнению с предыдущим кварталом — до $768 млн., но рентабельность по-прежнему остаётся на высоком уровне 37,2%.

( Читать дальше )

Когда я снова сольюсь? Никогда не было, и вот опять.

- 26 октября 2018, 20:38

- |

Всем доброго вечера, коллеги спекулянты и инвесторы! Мною замечено, что по мере погружения бумаг, социальная активность инвесторов на смартлабе снижается, и на первый план выходят краткосрочные спекулянты.

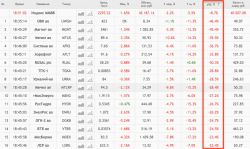

Рынок наш по индексу вроде неглубоко ушел, но многие акции уже упали ниже плинтуса. Куча ликвидных бумаг в солидном минусе:

(ссылка на табличку)

Мне в этом году везет и я думаю не просто так. Самое главное — я не вляпался во всякий падающий шлак из этой таблички. Сочетание фундаментала по акциям и чисто технический спекулятивный подход дали мне неплохой результат. Да, я пока немнго «угараю» на QIWI (купил высоковато), и стагнирую (но не падаю) на AGRO. Зато все позиции, которые уже закрыл, дали солидный плюс (USDRUB↑ , RASP↑ , GAZP↑ , SBER↓, S&P500↓ ). Некоторые позиции были закрыты до того, как успели сильно упасть (MOEX, PHOR) именно потому что я понимаю, что эти бумаги стоят на высоких мультипликаторах, и «маржа безопасности» там небольшая.

Что я думаю о текущем моменте? Хо-хо, товарищи, кто читает нашу стратегию на mozgovik.com в курсе, что я жду рецессию в США в 2019 году, поэтому считаю, что долгосрочные инвесторы в любом случае получат удар. Кроме того, серьезные опасения у меня вызывает Китай. В этом плане я жду что проблемы экономики могут транслироваться в проблемы на сырьевом рынке, а сильнее всех пострадают циклические компании, а акции металлургов сильно припадут в 2019. Но это лишь моя гипотеза «в работе». Я еще в апреле написал, что долгосрочные покупки надо делать на выходе из рецессии, а не на входе в нее (на пике экономического цикла), поэтому считаю, что долгосрочные инвестиции сейчас не особо удачная идея.

( Читать дальше )

Торгуем нефтью вместе с FullCup 26.10.2018

- 26 октября 2018, 08:53

- |

Ремарка: БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ !

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Благополучного дня!

ТС в шортах по 76,70; стоп на куплю на 77,06

.

Четверг — рыбный, а точнее, пИльный день...

.

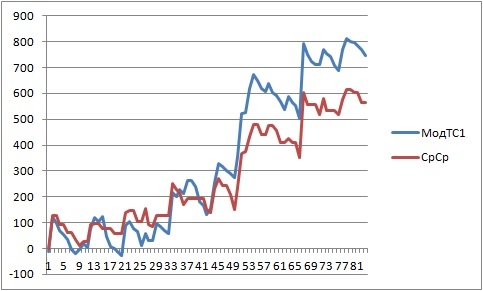

А это Эквити в шагах (пунктах, центах) с начала октября:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,59 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по ТС с начала октября.

.

Предыдущий день торговли нефтью с FullCup

.

Торгуем нефтью вместе с FullCup

Лох не мамонт

- 25 октября 2018, 16:42

- |

Нельзя торговать на нашем рынке — вынесут весь мозг)

Позиция: "просто купил, просто держу". Не напрягает.

Папа может (про SBER)

- 25 октября 2018, 11:37

- |

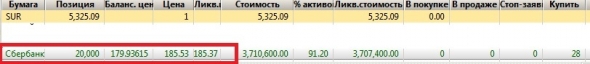

Ну что вошли в шорт по сбербанку?

— Садись два, неуч!

— Почему?

— smart-lab.ru/blog/501304.php в деталях

или так для зрительного восприятия

( Читать дальше )

Торгуем нефтью вместе с FullCup 25.10.2018

- 25 октября 2018, 08:32

- |

ТС в шортах по 76,73; стоп на куплю на 76,27; +46

.

После вишенки (и на стату) попилило, но с таким размахом, что почти незаметно!

.

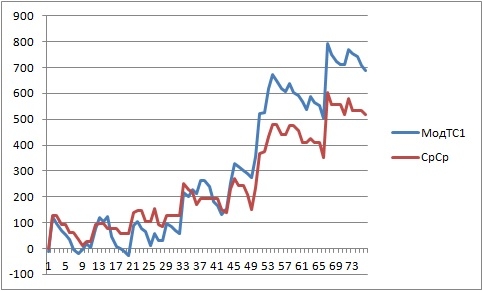

А это Эквити в шагах (пунктах, центах) с начала октября:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,51 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по ТС с начала октября.

.

Предыдущий день торговли нефтью с FullCup

.

Торгуем нефтью вместе с FullCup

.

ЛЧИ...

.

БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ !

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

По сберу конструктивно

- 25 октября 2018, 02:20

- |

Всем интересно куда пойдет сбер и как он отреагирует на сипи и нефть.

Нефть падала, а сбер рос.

Мой расчет на завтра зеленый.

Почему такой вывод? — Не падает — такой комментарий я добавил, когда производил расчеты (H1)по нему на открытие завтра 11 часов. Расчеты делал в понедельник. Т.е. должен удержаться. Может быть ровным и стоять на поддержке, даже открывшись чуть ниже. Есть другие факторы кроме нефти и сипи, которые ему помогают. На месячной стратегии (D1) он также не падает.

В 14 и 18 часов вы сами посмотрите, что будет на рынке. Это важные моменты на начало часа или к началу часа.

Я держу лонг. Описание сделки тут smart-lab.ru/blog/501187.php

В двух словах о глобальной ситуации. Весёлые картинки и факты

- 24 октября 2018, 17:51

- |

- FTSE All World в этом месяце -8,5%

- Это самое большое месячное падение с евро-кризиса 2012 года

- Основной предвестник кредитных проблем в США — HYG на минимумах за 2 года

- Инфляция издержек в США растет быстрее чем потребительская инфляция, что может оказать давление на маржу компаний

- ФРС повышает ставки, что нервирует рынок; спасти ситуацию может вмешательство Трампа.

- Индекс акций европейских банков (EURO STOXX BANKS) — минимум за 2 года

- ETF на американские банки на минимуме за 1 год

- В прошлом месяце ЕЦБ сократил объем ежемес. выкупа бондов до €15 млрд. и намеревается полностью свернуть программу выкупа до конца года.

- Доходность итальянских госбумаг 3,6% — максимальная за 4 года. Итальянские банки держат на балансе эти бонды. Их падение вымывает капитает из банков. Расширение спреда до 400бп потребует докапитализации итальянских банков (по словам властей). Unicredit держит на балансе €55 млрд итал.долга. а капитал банка €45 млрд

- Прекращение выкупа облигаций ЕЦБ может вызвать дефицит рефинансирования итальянского госдолга на уровне €28 млрд в следующем году

FTSE All World в этом месяце -8,5%. Это самое большое месячное падение с евро-кризиса 2012 года

Основной предвестник кредитных проблем в США — HYG на минимумах за 2 года.

Инфляционные тренды США: Инфляция издержек в США растет быстрее чем потребительская инфляция, что может оказать давление на маржу компаний

( Читать дальше )

Вишенка № 34 на торт нефтяного профита ТС

- 24 октября 2018, 08:59

- |

.

Моя Торговая Система (ТС) – это «интрадейная» реверсивная система алгоритмической торговли на МБ фьючерсом нефти Brent. ТС – это не Грааль, но позволяет избегать больших убытков («лосей») и брать большие прибыли, т.к. ТС хорошо держит растущий профит от взятого «движняка».

Но особенно приятно, когда ТС удается взять большой профит внутри дня более 100 шагов (пунктов, центов).

И поэтому вишенкой №34 ( График на память с этим «проливом до планки» ) на торт нефтяного профита ТС будет демонстрация графика со сделками за вторник, когда ТС взяла в шорт «движняк» +289 шагов (пунктов, центов) профита !

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал