SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СИБУР

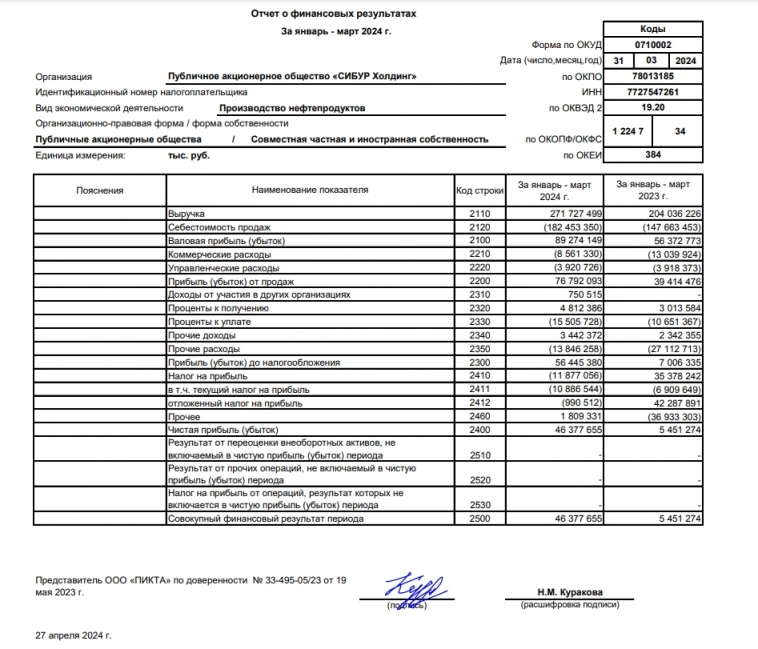

Чистая прибыль Сибура по РСБУ в I квартале выросла в 10,4 раза, до 46,4 млрд рублей, выручка увеличилась на 33%

- 02 мая 2024, 12:00

- |

Чистая прибыль «СИБУР Холдинга» по российским стандартам бухгалтерского учета (РСБУ) в первом квартале текущего года составила 46,3 млрд рублей по сравнению с 5,5 млрд руб. за тот же период годом ранее, говорится в отчете компании.

Выручка увеличилась на 33% — до 271,7 млрд рублей, себестоимость продаж выросла на 24% — до 182,5 млрд рублей. Валовая прибыль увеличилась на 58% и составила 89,3 млрд рублей.

Прибыль от продаж оказалась почти в 2 раза выше прошлогоднего результата — 76,8 млрд рублей. Прибыль до налогообложения компании в I кв. 2024 года составила 56 млрд рублей против 7 млрд руб. годом ранее.

www.e-disclosure.ru/portal/files.aspx?id=7659&type=3

- комментировать

- 199

- Комментарии ( 3 )

Казахстан не видит рисков из-за участия Сибура в проекте по производству полипропилена

- 25 апреля 2024, 13:36

- |

Власти Казахстана не видят рисков для экспорта полипропилена в Европу в связи с участием в его производстве российской компании «Сибур». Об этом сообщил журналистам вице-министр энергетики Казахстана Асхат Хасенов.

России нужно будет заменить до 2050г порядка 90 ГВт энергетического оборудования, что потребует 30 трлн руб — директор по энергетике и ресурсообеспечению "Сибура"

- 24 апреля 2024, 17:27

- |

«До 2050 года нужно будет заместить 90 ГВт энергетического оборудования. Замена будет происходить с использованием как газотурбинного, так и паросилового — у нас холодная страна — оборудования», - заявил директор по энергетике и ресурсообеспечению "Сибура", член правкомиссии по вопросам развития электроэнергетики и председатель набсовета НП «Совет рынка» Владимир Тупикин.

Тупикин отметил, что для замены этого объема надо будет «изыскать 30 триллионов рублей».

1prime.ru/20240424/sibur-847661854.html

Тупикин отметил, что для замены этого объема надо будет «изыскать 30 триллионов рублей».

1prime.ru/20240424/sibur-847661854.html

Вот что значит, когда у кого надо жена татарка...Казалось бы - где жена, а где рынок и активы...

- 15 апреля 2024, 11:47

- |

Размышлизмы в плане «мирового заговора» районного масштаба

Чёт татары разошлись в последние 2 года… Прикупили шины Нокия, Юнимилк-Данон (Простоквашино) за копейки хапнули, теперь Ашан почти нахаляву прихватили…

( Читать дальше )

Чёт татары разошлись в последние 2 года… Прикупили шины Нокия, Юнимилк-Данон (Простоквашино) за копейки хапнули, теперь Ашан почти нахаляву прихватили…

( Читать дальше )

Сибур за период с начала 2022г по 2024г снизил цены на свои полимеры на 8-10%, но стоимость готовых изделий переработчиков выросла — компания

- 04 апреля 2024, 13:30

- |

«С начала 2022 года по начало 2024 года видим снижение цен на базовые полимеры, цены на готовые изделия из базовых полимеров в этот же период времени растут», — сообщил член правления — исполнительный директор "Сибура" Павел Ляхович. Цены на полимеры «Сибура» в 2023 году были на 8-10% ниже относительно 2021 года, следует из презентации топ-менеджера компании.

По итогу корректировок в 2023 году уровень цен на полимеры оказался ниже начала 2022 года.

Однако вне зависимости от стоимости сырья динамика цен на готовые изделия по отдельным сегментам сохраняет восходящий тренд в 2022-2023 гг., отметил Ляхович. Рост в 2023 году составил 5-20%, а в первом квартале 2024 года динамика цен на готовые изделия сохраняет восходящий тренд в среднем на 4-6%.

tass.ru/ekonomika/20444431

По итогу корректировок в 2023 году уровень цен на полимеры оказался ниже начала 2022 года.

Однако вне зависимости от стоимости сырья динамика цен на готовые изделия по отдельным сегментам сохраняет восходящий тренд в 2022-2023 гг., отметил Ляхович. Рост в 2023 году составил 5-20%, а в первом квартале 2024 года динамика цен на готовые изделия сохраняет восходящий тренд в среднем на 4-6%.

tass.ru/ekonomika/20444431

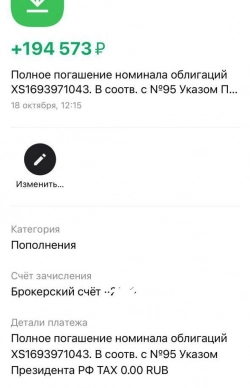

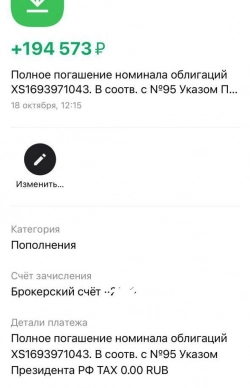

Вернулись деньги по замороженным Евробондам Сибур

- 04 апреля 2024, 10:41

- |

Зимой 2021/22 купил 2 евробонда Сибур с погашением около 2025-2027 года (точно не помню).

С весны 2022 об этих инвестициях пришлось забыть, всё заморозилось и я рассчитывал на эти деньги после...

но… в октябре 2023 года по ним пришли деньги: основная сумма и купон.

( Читать дальше )

С весны 2022 об этих инвестициях пришлось забыть, всё заморозилось и я рассчитывал на эти деньги после...

но… в октябре 2023 года по ним пришли деньги: основная сумма и купон.

( Читать дальше )

Потенциальных инвесторов Казаньоргсинтеза могут ожидать неплохие дивиденды в ближайшие годы - СберИнвестиции

- 03 апреля 2024, 20:29

- |

Чем примечательны Нижнекамскнефтехим и Казаньоргсинтез «Дочки» СИБУРа

Мы продолжаем исследовать компании малой и средней капитализации за пределами индекса МосБиржи, и сегодня делимся обзорами о Нижнекамскнефтехиме и Казаньоргсинтезе с капитализацией 192 млрд руб. и 196 млрд руб.

Похожие и разные. Обе компании производят нефтехимическую продукцию, Нижнекамскнефтехим – ориентирован на синтетические каучуки, а Казаньоргсинтез – на полиэтилен. При этом компании совершенно разные в качестве инвестиционного кейса.

( Читать дальше )

Мы продолжаем исследовать компании малой и средней капитализации за пределами индекса МосБиржи, и сегодня делимся обзорами о Нижнекамскнефтехиме и Казаньоргсинтезе с капитализацией 192 млрд руб. и 196 млрд руб.

Похожие и разные. Обе компании производят нефтехимическую продукцию, Нижнекамскнефтехим – ориентирован на синтетические каучуки, а Казаньоргсинтез – на полиэтилен. При этом компании совершенно разные в качестве инвестиционного кейса.

( Читать дальше )

Сибур планирует начать производство этилена на ЭП-600 в Татарстане уже в 2024г — глава компании Михаил Карисалов

- 13 марта 2024, 15:02

- |

«Сибур» планирует начать производство на этиленовом комплексе ЭП-600 в Татарстане еще до конца 2024 года, сообщил журналистам глава компании Михаил Карисалов.

«Если говорить про ЭП-600, то в этом году мы приступили к технологическим операциям по предпусковым и пусковым работам. В этом году первые тонны нового этилена в Татарстане „Сибур“ получит», — сказал он.

В начале февраля сообщалось, что «Сибур» на 87,48% построил ЭП-600, а во втором квартале начнет работы по пусконаладке основного компрессора пирогаза.

«СИБУР» в 2024 году увеличит инвестиции на 54% — до 346 млрд рублей, заявил глава компании Михаил Карисалов.

Как сообщили журналистам в компании, общий бюджет портфеля проектов на стадии реализации составляет более 1,7 трлн рублей.

Сибур на 87,48% построил этиленовый комплекс ЭП-600 в Татарстане

- 05 февраля 2024, 12:10

- |

Сибур" на 87,48% построил этиленовый комплекс ЭП-600 в Татарстане, а во втором квартале начнет работы по пусконаладке основного компрессора пирогаза. Об этом говорится в сообщении «Нижнекамскнефтехима».

tass.ru/ekonomika

tass.ru/ekonomika

Рост спроса на базовые полимеры в России в 2023г составил 10%, что стало рекордным показателем для российского рынка — исполнительный директор Сибура

- 23 января 2024, 18:23

- |

Рост спроса на базовые полимеры в России в 2023 году составил 10%, что стало рекордным показателем для российского рынка, сообщил член правления — исполнительный директор «Сибура» Александр Петров.

«Десятипроцентный рост на базовые полимеры — полиэтилен и пропилен — по итогам 2023 года фиксируем», — сказал он. В предшествующие годы рынок РФ прирастал на 3-5%.

Экспорт полимеров из России в 2023 году снизился до 1,185 млн тонн с 1,656 млн тонн годом ранее, следует из презентации. Импорт готовых изделий из базовых полимеров также упал — до 220 тыс. тонн.

tass.ru/ekonomika/19796515

«Десятипроцентный рост на базовые полимеры — полиэтилен и пропилен — по итогам 2023 года фиксируем», — сказал он. В предшествующие годы рынок РФ прирастал на 3-5%.

Экспорт полимеров из России в 2023 году снизился до 1,185 млн тонн с 1,656 млн тонн годом ранее, следует из презентации. Импорт готовых изделий из базовых полимеров также упал — до 220 тыс. тонн.

tass.ru/ekonomika/19796515

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал