СБербанк

Герман Греф о новогоднем бонусе - 13-й зарплате: "Смотря какой у вас бонус…. Но лучше положить на вклад Сбербанка, пока такие проценты" — РИА Новости

- 16 декабря 2025, 10:52

- |

Герман Греф о новогоднем бонусе — 13-й зарплате: «Смотря какой у вас бонус…. Но лучше положить на вклад Сбербанка, пока такие проценты».

1prime.ru/20251216/gref-865584750.html

- комментировать

- 345

- Комментарии ( 1 )

Сбер готовит ракету на 10 руб

- 16 декабря 2025, 10:51

- |

( Читать дальше )

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 16 декабря 2025

- 16 декабря 2025, 09:30

- |

Перекладывая вклады

- 15 декабря 2025, 23:50

- |

Так уж совпало, что на конец ноября-декабрь пришлось довольно много заканчивающихся вкладов. Поэтому почти каждую неделю, озадачиваюсь вопросом о переразмещении денежных средств на оптимальных условиях.

Ставки падают, но в принципе, круг банков, которые я выбираю для размещения, особенно не меняется.

Сбер даёт 16% на 4 и 5 месяцев. ВТБ даёт 16% на 4 месяца. Но всё это на новые деньги...

Совкомбанк через финуслуги даёт 16,2% на 3 месяца.

Есть ещё Газпромбанк, на котором можно несколько раз в год покрутить средства на накопительном счёте под 16,5% (потом процент безбожно падает). Его отлично использовать, когда нужно собрать средства с нескольких мелких вкладов, например.

Наверняка есть что-то ещё хорошее, но там, вероятно, нужно плясать с бубном, транжирить деньги и заниматься другими непотребствами, ради сомнительной выгоды, а у меня на это ни времени, ни желания — нет.

Ну а если есть что то действительно стоящее, то делитесь!

08.12.2025 Станислав Райт — Русский Инвестор

Сбербанк бьет все рекорды: что стоит за феноменальной прибылью в 1,5 трлн и куда дальше пойдет цена акций?

- 15 декабря 2025, 23:46

- |

Итоги 11 месяцев 2025 года шокируют рынок. Разбираем цифры, которые заставят вас по-новому взглянуть на инвестиции в акции Сбербанка.

Финансовые гиганты редко удивляют, но Сбербанк в 2025 году демонстрирует форменный рывок. Отчет по РСБУ за 11 месяцев обнажил мощнейший рост, который уже сейчас позволяет говорить об историческом максимуме. Акции Сбербанка (SBER) оказались в фокусе внимания инвесторов, и на то есть веские причины. Давайте заглянем за сухие строчки отчетности и увидим, насколько прочен фундамент этого успеха.

📊 Главные цифры: двигатель работает на полную

Вот три столпа, на которых держится текущий триумф:

· Чистая прибыль: 1 568,2 млрд руб. (+8,5% к прошлому году). Банк уверенно движется к цели в 1,7 трлн рублей по итогам года.

· Процентные доходы (основной драйвер): 2 790,6 млрд руб. (рост на рекордные +17,3%). Только в ноябре банк заработал 283,2 млрд — это абсолютный месячный максимум.

· Комиссионные доходы: 656,2 млрд руб. (лёгкое снижение на -2,7% на фоне высокой базы прошлого года).

( Читать дальше )

ЦБ РФ с 2026 г. сможет разрешать финорганизациям не раскрывать информацию на индивидуальной основе — Интерфакс

- 15 декабря 2025, 20:33

- |

◾Президент РФ Владимир Путин подписал закон, разрешающий ЦБ с 1 января 2026 года определять на индивидуальной основе перечень информации, которую отдельные банки, некредитные финансовые организации, профучастники и участники платежной системы вправе не раскрывать.

◾Закон также продлевает до 31 декабря 2026 г. действие ряда временных полномочий ЦБ на финансовом рынке.

◾Согласно действующему законодательству, до 31 декабря 2025 г. совет директоров Банка России может определять, какую информацию банки, некредитные финансовые организации и участники национальной платежной системы вправе не раскрывать или не предоставлять. Также ЦБ вправе устанавливать, какие данные не подлежат опубликованию на его официальном сайте.

◾Принятый закон уточняет, что решения совета директоров Банка России о нераскрытии информации могут приниматься не только в отношении всех участников финансового рынка, но и на индивидуальной основе. «Исходя из опыта правоприменения в целях гибкого реагирования на изменяющиеся условия законопроектом полномочия совета директоров Банка России по определению перечня чувствительной информации поднадзорных организаций дополняются возможностью определять такие перечни на индивидуальной основе», — говорилось в пояснительной записке к поправкам.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 15 декабря 2025, 19:15

- |

❓ Куда идет индекс?

✅ Открывшись с гэпом вверх, на утренней торговой сессии рынок встал в боковик, после чего все таки закрыл гэп. Когда дело стало близится к закрытию, рынок стали тянуть вверх, а именно индекс начал поджиматься к сопротивлению 2750, которое скорее всего будет пробивать вверх. Закрытие дневной свечки достаточно лонговое, а именно зеленое тело, которое полностью съедает предыдущее красное. Да и в целом, как писал выше, Лукойл рисует достаточно лонговую картинку, с целью роста к локальному максимуму.

Поэтому в ближайшее время думаю рынок подрастет, к сопротивлению 2760 — 70, там дальше будет смотреть по факту.

❗️ Также хотелось бы подметить. Я не меняю свое мнение, касаемо новостного выноса. Есть статистка новостных выносов и у нас есть все шансы в будущем вернуться к 2600, но пока локальная картинка больше лонговая, нежели шортовая. Картинка может измениться, она может поменяться, но пока опираемся на то, что видим.

Всем хорошего вечера! 🤝

( Читать дальше )

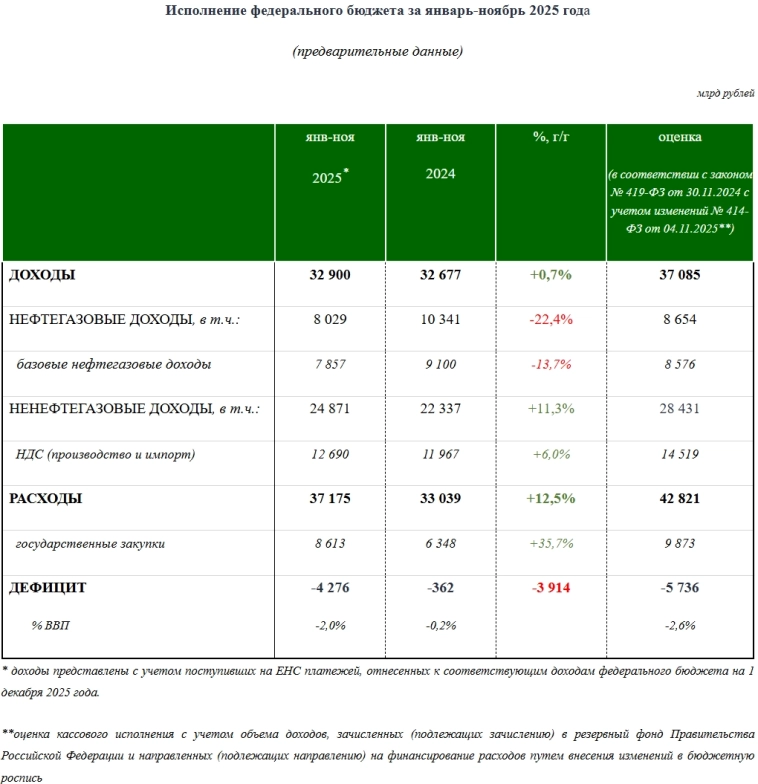

Бюджет РФ 11м 2025г: Нефтегазовые доходы 8,029 трлн руб (-22,4% г/г); Ненефтегазовые доходы 24,871 трлн руб (+11,3% г/г); Дефицит 4,276 трлн руб = 2% ВВП

- 15 декабря 2025, 18:40

- |

Минфин в ближайший месяц в рамках бюджетного правила продаст золото и валюту на 123,4 млрд рублей

- 15 декабря 2025, 16:57

- |

5 декабря 2025

Министерство финансов РФ в период с 5 декабря по 15 января планирует продать иностранную валюту и золото на общую сумму 123,4 млрд рублей, ежедневный объем операций составит эквивалент 5,6 млрд рублей.

Продажа золота и валюты будет осуществляться в рамках бюджетного правила, сообщает Минфин. По данным Интерфакса, данный объем продаж станет самым большим с февраля 2023 года, когда общий объем операций достиг 160,2 млрд рублей.

Уточняется, что в декабре 2025 года Минфин ожидает недополучение нефтегазовых доходов федерального бюджета на сумму 137,6 млрд рублей.

Справка

Бюджетное правило представляет собой механизм перевода сверхдоходов от нефтегазовой отрасли в накопления путем покупки валюты и золота и наоборот продажу накопленной валюты и золота в случае недополучения нефтегазовых доходов. Главная задача бюджетного правила — снизить влияние цен на сырье на экономику России.

📰Сбербанк Заключение подконтрольной эмитенту организацией договора, предусматривающего обязанность приобретать эмиссионные ценные бумаги эмитента

- 15 декабря 2025, 16:09

- |

2.1 Лицо, которое заключило договор, предусматривающий обязанность лица приобретать ценные бумаги эмитента (лицо, контролирующее эмитента; подконтрольная эмитенту организация). подконтрольная эмитенту организация

2....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал