СБЕР

Сбер будет Сбером и по 175 рублей за акцию

- 23 сентября 2025, 18:33

- |

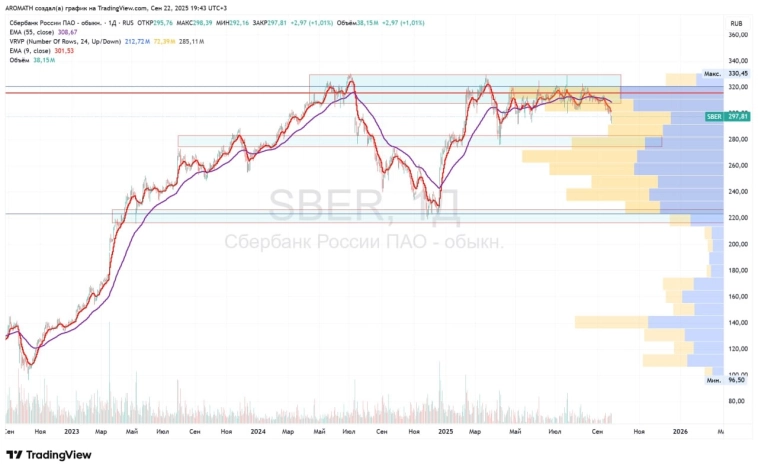

#SBER Сбер теперь вот так выглядит как раздача наверху полтора года по 320 и полной купитуляцией быков в отсутствии сил.

Если это так — нас ждут сначала 275, а потом и 220-.

Штука вся в том, что даже на таком может не закончиться.

А ниже 220 уже только рубеж в 175 — вот эта непроторгованная зона по объемам справа с 2022 года.

Обычно считается, что в такие зоны цены притягиваются на обратном пути с верха вниз 📉

Сейчас, конечно же, абсолютно все были и есть уверены,

что Сбер — это лучшая фишка, да что там может такого быть, дивиденды 35+ рублей и все в таком духе.

Представьте на секунду сценарий, что нарратив сменится на «Сбер, возможно, не заплатит дивиденды по итогам 2025 года» в силу любой причины.

Я не утверждаю это, а лишь говорю про то, что толпа сможет придумать такой сценарий на падении цен народных акций.

Особенно после очередного выкрутаса от ВТБ.

Я лишь напомню, что Сбер будет Сбером при цене акций что 175, что 320.

Но вот сентимент и обстановка будут совершенно разные ⚖️

- комментировать

- 516

- Комментарии ( 0 )

Совет Федерации: инициатива по дивидендам госкомпаний

- 23 сентября 2025, 17:27

- |

В Совфеде предложили интересную схему — дивиденды от пакетов акций, принадлежащих государству, оставлять в распоряжении самих госкомпаний. Миноритарии при этом сохраняют свои выплаты, то есть речь идёт только о доле государства.

Аргументы «за»

Ускорение развития компаний с большими капзатратами.

Снижение давления на эмитентов, которым приходится платить дивы даже при финансовых сложностях.

Потенциальный рост капитализации: деньги остаются внутри компаний и работают на проекты.

Аргументы «против»

Бюджет 2025 г. уже ушёл в дефицит — около 4 трлн руб. за 8 месяцев (1,5% ВВП).

Минфин обсуждает повышение НДС до 22% — косвенный сигнал, что на сокращение поступлений от дивидендов сейчас не пойдут.

Военные расходы + обслуживание долга → государство продолжит «выкачивать» дивиденды в бюджет.

Примеры компаний

🔥 Газпром

Компания и так приостановила выплаты, сосредоточившись на «Силе Сибири-2» и газификации. В бюджете на 2025–2026 дивиденды «Газпрома» не заложены. Для миноритариев инициатива теоретически позитивна: если выплаты возобновятся, деньги, которые должны были идти в бюджет, останутся в компании.

( Читать дальше )

"Тройка лидеров" финансового сектора. Драйвера и факторы риска".

- 23 сентября 2025, 16:59

- |

Приветствуем новых подписчиков и старых друзей канала!🏆

После того как вчера Индекс Мосбиржи опустился до уровня 2700 следовало ожидать технический отскок. Сегодня инвесторы в ожидании ответного заявления Трампа после вчерашнего выступления Путина, что Россия продолжит соблюдать ДСНВ. Это стало позитивом и угрозы новых санкций сразу испарились, которые держали рынок в напряге на прошлой неделе. Сейчас Индекс уже превысил позицию 2770 (+1,02%).

Какие сектора рынка будут более прибыльными после распродажи?

Разумеется это касается финансового сектора. Фактором поддержки стало официальное заявление ЦБ, что в августе заметно повысился объем кредитования банков на 1,8% после 1,1% в июле. Ситуация происходит от смягчения ДКП и снижения ставки. В то время как вклады и фонды теряют свою привлекательность, будут расти кредиты банков. Поэтому сегодня рассмотрим бумаги более доходных компаний этого сектора.

🥇Т-технологии

В текущих условиях банк продолжает наращивать объем кредитного портфеля. Мы начали с желтого банка потому что показывает самые сильные результаты сектора. Это видно по отчету за 1-ое полугодие 2025 г. по МСФО. Чистая прибыль выросла на 75% (80,2 млрд. руб). Особенно впечатляют результаты II квартала с ростом прибыли на 99% (46,7 млрд руб).

( Читать дальше )

В чём Т-Банк захотел стать лучше Сбера

- 23 сентября 2025, 15:04

- |

Сегодня вышли операционные показатели Т-Банка и бла-бла-бла. Тут же разошлись ксерокопии из пресс-релиза по телеграм-каналам и почтовым ящикам российских инвесторов. Ну вкратце — молодцы, да. Но разве это всё? Судите сами. Сбер уже стал тучным и начинает тратить деньги инвесторов на сомнительные и не очень проекты. Да, пусть будет. Может что-то и выльется путного, но это же не точно. Но люди стали упускать возможные первые звоночки. Сбер стал терять количество активных клиентов:

( Читать дальше )

- комментировать

- 16.2К |

- Комментарии ( 33 )

SBER сделка на покупку от новой поддержки ММВБ

- 23 сентября 2025, 12:02

- |

#SBER (фьючерс)

🔵Тип ордера: Лимитная покупка

🔵Точка входа: 30520

🔵Стоп лосс: 29820

🔵Тейк профит: 32080

Комментарий:

Всем привет.

Рассмотрим один из возможных сценариев на покупку сбера на срочном рынке. На данный момент актив начал корректироваться в цене и направляется в область вновь сформированной поддержки, где хотел бы рассмотреть вход в рынок на покупку с коротеньким стоп лоссом за всей областью поддержки и тейк профитом в области целевой зоны сопротивления. А более подробно смотрите в моём обзоре.

Сопровождаю сделку тут: t.me/+FhQKH040pEM3YjRi

Обзор: youtu.be/rDJqEc-mxJs

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 23 сентября 2025

- 23 сентября 2025, 08:23

- |

Индекс МБ сегодня

- 23 сентября 2025, 07:05

- |

2. Цель его 2760-80. Там видимо будут ждать бюджет

3. Пока по сути 5 месяц стоим в диапазоне

4. В отличии от западных площадок

5. Среднесрочникам самое логичное закрыть терминал и не смотреть в него до осени 2026г. и 12 ставки

6. Сегодня откроемся к 2750

7. Ставка, курс и геополитика. Постепенно ставка идет вниз, курс вверх, в геополитике переговоры идут но пока до выхода на границы ЛНР и ДНР по сути на паузе

8. Ждем

9. Итог жду теста 2760-80

10. Удачи

t.me/ATOR_INVEST

Индекс МБ сегодня

- 22 сентября 2025, 07:09

- |

2. 2730 — пожалуй хватит для снижения

3. В целом продолжаем пилить боковик 2025г… лишь раз в начале года вырвались к 3300

4. Ждать

5. Спекулятивно от 2730 тест 2770. Но это все так. Ни о чем

6. Хватит ума повысить НДС — и ставка уже не важна. Добьет потребительский спрос окончательно и рост экономики станет отрицательным. Гении

7. Перепродан ВТБ — наконец и там прошла допка

8. В целом болото… Теперь видимо будут ждать бюджет в конце сентября и снижение ставки до 16% в октябре

9. Итог — закрываем вынос Аляска ралли — вернувшись к исходным 2730

10. Удачи

t.me/ATOR_INVEST

Прогноз акций Сбера (SBER): Что происходит и почему акции падают?

- 21 сентября 2025, 19:10

- |

#SBER продолжает развиваться по намеченному сценарию. С момента последнего поста цена акции снизилась на 3,7%. Наши цели остаются прежними: пробой визуального уровня 291,8 и тест наклонной поддержки. Дальнейшие действия будем оценивать по факту. Наиболее негативный сценарий по зональному анализу рынка предполагает пробитие уровня поддержки 275, что откроет путь к 220 и формированию боковика.

Не забываем подписываться на телеграм-канал, чтоб ничего не пропустить

Что происходит фундаментально и почему акции падают?

Высокая ключевая ставка ЦБ (17–18%) удорожает кредиты и давит на маржу

Новые санкции ЕС (18-й и 19-й пакеты) ограничивают международные расчёты

Замедление кредитования и рост просрочек (4–5% в корпоративном и розничном сегментах)

Общее падение МосБиржи и геополитическая неопределённость

Переходи в телеграм-канал: t.me/v_profit_v где публикуем прогнозы по акциям и валюте.

Информация по Сбер - ссылка

Информация по Газпром - ссылка

( Читать дальше )

Новый KPI для госкомпаний

- 19 сентября 2025, 13:51

- |

не был удивлен...

у них система критериев успешной работы (KPI) называется Fuck-UP

«функциональных ключевых показателях эффективности (ФКЭП)»

Программы мотивации топ-менеджмента компаний с госучастием будут увязаны не только с уровнем их капитализации, но и с объемом дивидендных выплат, сообщил замглавы Минфина РФ Алексей Моисеев.

Выступая на сессии Московского финансового форума, посвященной управлению федеральным имуществом, замминистра напомнил, что сейчас «производится ревизия программ мотивации» в компаниях, чьи акции уже торгуются на фондовом рынке или планируются к размещению.

«Мы сейчас в такой уже продвинутой стадии обсуждения в правительстве новой структуры мотивации, которая будет привязана к ценам на акции компаний и к непосредственно финансовым результатам — таким, как выплаты дивидендов. Потому что сейчас нас критикуют, что общества с государственным участием, которые имеют акции и торгуются на бирже, тем не менее, исполняют государственные функции, не обращая при этом внимания на миноритариев. Мы стали двигаться в этом направлении», — заявил Моисеев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал