Рецессия

Greenland Holdings - оплата купонов по облигациям 2025 года погашения на грани дефолта.

- 28 апреля 2023, 11:52

- |

#Evergrande

Greenland Holdings Corporation Limited — один из крупнейших операторов недвижимости Китая и крупнейший девелопер Шанхая.

Представители Greenland Holdings сообщили некоторым держателям облигаций, что девелопер находится в процессе перевода средств в оффшор для выплаты купонов по своим 6,75%-ным облигациям 2025 года, срок погашения которых истекал 26 марта. У облигаций есть 30-дневный льготный период, прежде чем пропущенный купон на сумму $17млн будет считаться неисполненным.

Ранее Greenland Holdings объявила дефолт по своим долларовым облигациям на сумму 300 млн долларов под 5,6% годовых со сроком погашения 13 ноября, после чего продлила сроки погашения девяти выпусков своих долларовых облигаций. В то время S&P понизило рейтинг разработчика до SD (выборочный дефолт) с CC из-за пропущенного платежа, после чего отозвало свои рейтинги по запросу компании. Однако, как говорят, разработчик осуществлял купонные выплаты по своим долларовым облигациям. Bloomberg сообщает, что в марте, по аналогичным облигациям (ставка 6,75%, погашение в 2025 году) Greenland Holdings перевела средства в офшор для выплаты купонов в течение 30-дневного льготного периода. На тот момент компания пропустила выплату купона в установленный срок — 12 февраля.

( Читать дальше )

Последняя кредитная угроза в Китае привела к падению долга в долларах компании Wanda

- 24 апреля 2023, 00:38

- |

#Evergrande

Далянь Ванда Групп Ко. стал последним источником беспокойства на кредитном рынке Китая, поскольку долларовые облигации конгломерата миллиардера Вана Цзяньлиня упали до проблемного уровня всего через несколько месяцев после их выпуска.

Падение на этой неделе произошло, поскольку инвесторы готовятся к потенциальному увеличению денежных расходов группы. Согласно данным, собранным Bloomberg, Wanda и ее подразделения могут столкнуться с выплатами основного долга и процентов по кредитам и государственным облигациям, включая опционы на продажу, на сумму, эквивалентную 1,9 миллиарда долларов, до конца этого года.

LEI сигнализирует о рецессии в ближайшие 12 месяцев

- 23 апреля 2023, 23:07

- |

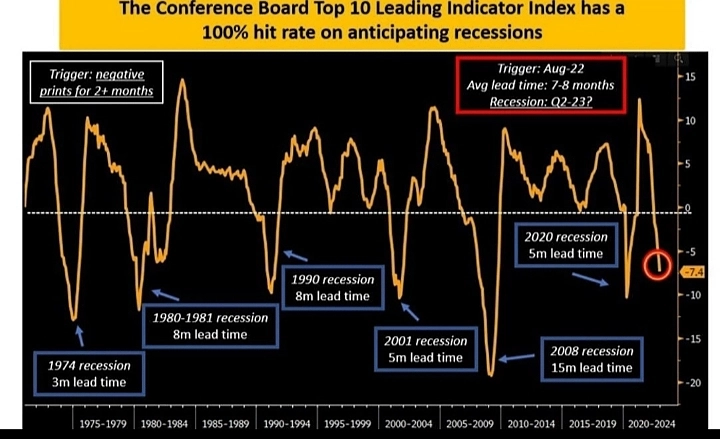

LEI* (Leading Economic Index® США от Conference Board) сигнализирует о рецессии в ближайшие 12 месяцев.

Значения ведущего экономического индекса в годовом исчислении в марте еще больше упали на отрицательную территорию и находятся на уровнях, которые сигнализировали о рецессии в прошлом (2020, 2008 и 2001 годы). Ведущий экономический индекс (LEI) Conference Board для США в марте 2023 года снизился на 1,2 процента до 108,4 (2016 год = 100) после снижения на 0,5 процента в феврале. LEI снизился на 4,5% за шестимесячный период с сентября 2022 г. по март 2023 г., что является более резким снижением, чем снижение на 3,5% за предыдущие шесть месяцев (март–сентябрь 2022 г.). «Коэффициент LEI США упал до самого низкого уровня с ноября 2020 года в связи с грядущим ухудшением экономических условий, — сказала Юстина Забинска-Ла Моника, старший менеджер по индикаторам бизнес-циклов в The Conference Board. LEI США по-прежнему сигнализирует о рецессии в ближайшие 12 месяцев.

( Читать дальше )

Рецессия в США устали ждать....

- 23 апреля 2023, 20:48

- |

Соотношение золота и нефти, какое это имеет значение для экономики США?

- 20 апреля 2023, 19:18

- |

Автор: Мюррей Ганн

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Central China Real Estate (CCRE) объявляет результаты предложения по обмену облигаций

- 20 апреля 2023, 13:12

- |

#Evergrande

Central China Real Estate (CCRE) объявляет результаты предложения по обмену трех своих долларовых облигаций со сроком погашения в этом году.

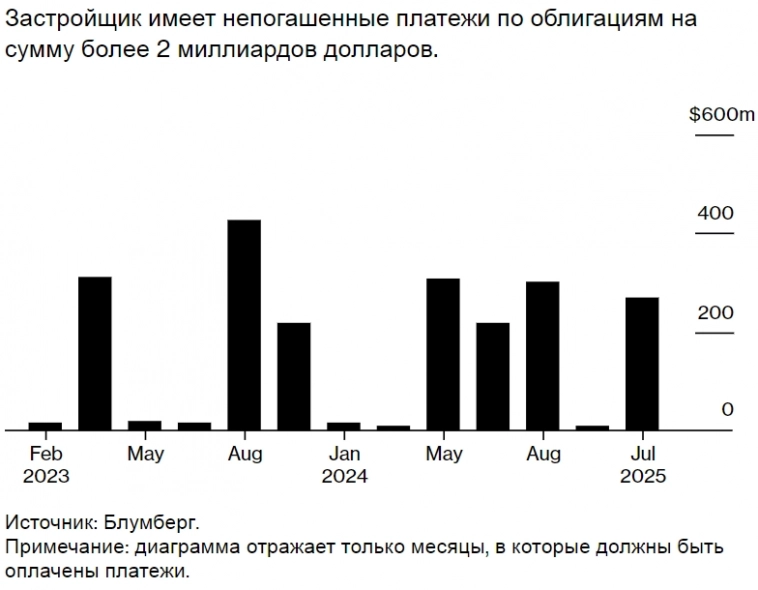

Застройщик имеет непогашенные платежи по облигациям на сумму более 2 миллиардов долларов.

На 17/02/23 должны быть оплачены платежи:

$311 млн в апреле 2023 года

$426 млн в августе 2023 года.

$217 млн в ноябре 2023 года.

Основная сумма в размере $237,275млн, купон 7,25% — в апреле 2023 года

$348,013млн в основной сумме, купон 7,65% в августе 2023 года.

$173,165млн в основной сумме, купон 7,9%, в ноябре 2023 года.

Держатели облигаций, согласившиеся на предложение, получат новые облигации по номиналу и плату за согласие в размере $5 за $1000 основной суммы. Компания получила согласие держателей большинства своих облигаций, находящихся в обращении, на подачу ходатайства об исключении любых дефолтов и перекрестных дефолтов. CCRE будет платить сбор за согласие в размере $2,50 за $1000 основной суммы. CCRE заявила что не сможет своевременно произвести выплаты по непогашенным биржевым облигациям.

( Читать дальше )

Долларовые облигации COGARD упали более чем на 1,5 пункта

- 19 апреля 2023, 12:07

- |

#Evergrande

Долларовые облигации Country Garden (COGARD) упали более чем на 1,5 пункта по всей кривой.

Хотя причина снижения не ясна, Bloomberg Intelligence (BI) отмечает, что трудности с рефинансированием на фоне политики «трех красных линий» могут привести к некоторому давлению на финансовые показатели девелопера. В настоящее время COGARD действительно подпадает под действие политики.

Соотношение обязательств к активам (без учета авансовых поступлений) составляет 38%,

чистый долг/собственный капитал — 42,6%,

а краткосрочный долг/денежные средства — 73%.

Предельные значения, установленные правительством, составляют:

Обязательства/активы (без учета авансовых поступлений) не более 70%,

чистый долг/собственный капитал не более 100%

и краткосрочный долг/денежные средства менее 100%.

Однако, отмечают они, этого может оказаться недостаточно для возобновления инвестиций в землю. Кроме того, после снижения продаж на 28% в годовом исчислении в 1 квартале 2023 года руководство остановилось на достижении целевого показателя продаж на 2023 год. Это может привести к тому, что компания потеряет свое место в тройке крупнейших девелоперов Китая по объему продаж по контракту. BI отмечает, что в этом году у COGARD, возможно, будет относительно мало проектов, доступных для продажи, поскольку инвестиции в землю приостановлены на восемь месяцев.

( Читать дальше )

Статистика, графики, новости - 17.04.2023

- 17 апреля 2023, 04:15

- |

Доброе утро, всем привет! Начнем трудовыебудни.

Начнем с умиротворяющего и духоскрепного. С таблицы глобальных инфляционных показателей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал