Распадская

Распадская - акционеры в рамках buyback предъявили к выкупу 33,49 млн акций

- 21 июня 2019, 17:46

- |

1.1. Количество акций, в отношении которых поступили заявления акционеров об их продаже: 33 485 765 акций.

1.2. Так как общее количество акций Общества, в отношении которых поступили заявления акционеров об их продаже Обществу, то есть 33 485 765 акций ПАО «Распадская», превышает количество акций, которое может быть приобретено Обществом с учетом ограничений, установленных статьей 72 Федерального закона «Об акционерных обществах», то есть 20 412 828 штук, акции приобретаются у акционеров пропорционально заявленным требованиям.

Установить коэффициент пропорционального приобретения акций ПАО «Распадская» — 0,6095972, рассчитанный по формуле, указанной в Информации о порядке проведения процедуры по приобретению (раскрыта на сайте Общества www.raspadskaya.ru): 20 412 828: 33 485 765.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акции Полюса отыгрывают рост цен на золото - Фридом Финанс

- 21 июня 2019, 16:04

- |

Рост цен на золото, отмечавшийся в последние дни, с определенным временным лагом отыгрывают акции «Полюса». После очень активной и богатой новостями недели участники рынка могут взять определенную паузу в принятии значимых инвестиционных решений. Позитивным знаком для рынка в целом с точки зрения перспектив его закрытия на этой неделе я считаю официальное начало 18 июня предвыборной кампании Дональда Трампа. Существенное снижение на фондовых площадках под влиянием, например, технических факторов было бы не в интересах конструктивного начала этой кампании.Осин Александр

ИК «Фридом Финанс»

Распадская начала поставки угля в порты Балтики

- 17 июня 2019, 00:08

- |

Угольная компания «Распадская» (находится под управлением группы «Евраз») в мае поставила потребителям 1,72 млн т продукции, установив рекорд по объемам месячной отгрузки.

Об этом говорится в сообщении «Евраза». Данный показатель почти на 300 тыс. т больше, чем за аналогичный период 2018 г. Предыдущий рекорд был зафиксирован в октябре 2017 г. – 1,59 млн т.

По словам директора по сбыту «Распадской» Романа Крыжановского, слаженно сработали все службы и предприятия, включая "Кузнецкпогрузтранс", Томусинское автотранспортное предприятие, «Южкузбассуголь», а также торговая компания «ЕвразХолдинг».

«В полном объеме выполнили план вывоза продукции клиентам, в том числе и в направлении Дальнего Востока, а также в новые для нас направления – в порты Балтики и на предприятия Казахстана», – сказал он.

В мае среднесуточная отгрузка угольной продукции с предприятий «Распадской» составила более 800 вагонов, это порядка 12 маршрутов в сутки.

( Читать дальше )

Распадская - Допка 95 208 акций . Цена размещения 126 руб 04 коп

- 07 июня 2019, 11:54

- |

ПАО «Распадская»

Утверждение решения о выпуске (дополнительном выпуске) ценных бумаг

2.6. Условия размещения ценных бумаг, определенные решением об их размещении:

Увеличить уставный капитал ПАО «Распадская» путем размещения дополнительных акций на следующих условиях:

вид, категория (тип), форма размещаемых ценных бумаг: обыкновенные именные бездокументарные акции;

номинальная стоимость размещаемых дополнительных акций: 0,4 (ноль целых четыре десятых) копейки каждая;

количество размещаемых дополнительных акций: 95 208 (девяносто пять тысяч двести восемь) штук;

способ размещения: закрытая подписка;

круг лиц, среди которых предполагается разместить дополнительные акции: Компания «Евраз Груп С.А.» (Evraz Group S.A.) — компания, зарегистрированная в соответствии с законодательством Люксембурга, государственный регистрационный номер В105615, дата государственной регистрации 26.01.2005 г.;

цена размещения дополнительных акций (в том числе при осуществлении преимущественного права приобретения размещаемых дополнительных обыкновенных акций): 126,04 рублей (сто двадцать шесть рублей четыре копейки) за одну дополнительную обыкновенную именную бездокументарную акцию;

( Читать дальше )

Распадская - Снова допэмиссия акций

- 06 июня 2019, 11:58

- |

ПАО «Распадская»

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 7.06.2019 г.

2.3. Повестка дня заседания совета директоров (наблюдательного совета) эмитента:

1. Об утверждении решения о дополнительном выпуске ценных бумаг ПАО «Распадская».

www.e-disclosure.ru/portal/event.aspx?eventid=-Ajqx84ZbKUuEOZ-A7b2bIKw-B-B

Шахта "Распадская" в Кузбассе возобновила добычу после обрушения породы и гибели горняка.

- 06 июня 2019, 11:53

- |

Инцидент произошел на глубине 320 м.

Добыча угля возобновлена на шахте «Распадская» в Междуреченске, где во вторник из-за обрушения горной породы и гибели шахтера работа была приостановлена. Об этом в среду сообщили ТАСС в пресс-службе Распадской угольной компании.

«Шахта „Распадская“ возобновила работу в штатном режиме двумя лавами», — сказали в пресс-службе.

ЧП произошло 4 июня около 12:00 (08:00 мск) на глубине 320 м, площадь обрушения составила около 3 кв. м, погиб 35-летний горнорабочий. СУ СК РФ по Кемеровской области проводит доследственную проверку.

Шахта «Распадская» входит в группу предприятий «Распадская». Компания занимается добычей и обогащением угля в Кемеровской области и объединяет три шахты, разрез, обогатительную фабрику и предприятия транспортной и производственной инфраструктуры.

Инвестидеи в металлургическом секторе - Атон

- 04 июня 2019, 18:07

- |

В этом обзоре мы производим краткий обзор фундаментальных показателей 17ти компаний третьего эшелона металлургического сектора. Мы рассматриваем их оценку и долговую нагрузку, количество акций в свободном обращении и ликвидность, а также — ключевые инвестиционные темы, которые в настоящее время вызывают интерес инвесторов. Мы не выпускаем официальных рекомендаций, но даем общее представление о привлекательности акций. Во время нашего последнего маркетинга в Москве мы были удивлены количеству вопросов по неликвидным именам, таким как дочерние компании Мечела. При этом мы признаем, что при среднем дневном обороте всего в 25 тыс. долларов в день (не включая Распадскую) выборка обозреваемых компаний навряд ли заинтересует всех инвесторов. Более подробная информация по акциям представлена на Рис. 2-Рис. 7.Атон

Дочерние компании Мечела: UKUZ, KOGK, CHMK, UNKL

Ключевыми темами, на которые ставят инвесторы в дочерние компании Мечела, являются: 1) 100%-ая консолидация дочерних компаний Мечелом – маловероятно, поскольку банки, скорее всего, заблокируют отток денежных средств, не связанный с уменьшением долговой нагрузки; 2) Банкротство Мечела и продажа его дочерних компаний банками-кредиторами крупным стальным компаниям по более высоким мультипликаторам – маловероятно, поскольку госбанки продемонстрировали поддержку в гораздо более трудных экономических условиях. Дочерние компании также дороги по мультипликаторам, на наш взгляд вероятно, из-за специфического распределения затрат/прибыли внутри группы.

Южный Кузбасс (UKUZ). Основной угольный актив Мечела – очень неликвидная (оборот $1 тыс в день, free float 1%, капитализация $300 млн) ставка на коксующийся и энергетический уголь. Выглядит очень дорого с мультипликатором EV/EBITDA 2018 17x и имеет чрезвычайно высокую долговую нагрузку – $2.2 млрд с соотношением чистый долг/EBITDA 16x. Завод испытывает нехватку полувагонов, что негативно сказывается на результатах производства и продаж. Несколько недавних скачков котировок нельзя объяснить публичными новостями или изменениями цен на уголь.

( Читать дальше )

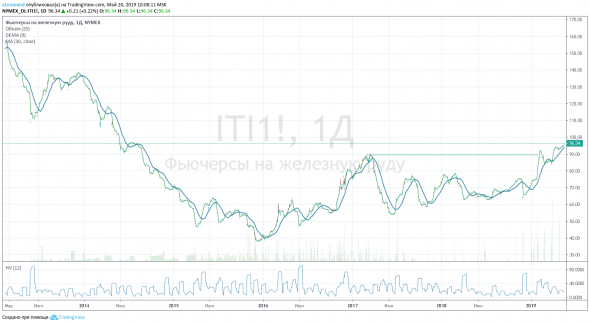

Новые максимумы в железной руде могут подтолкнуть цены на уголь

- 20 мая 2019, 10:10

- |

Соответственно за ними могут начать движение и цены на базовый ресурс.

( Читать дальше )

Распадская - Евраз снизил свою долю в угольной компании до 0%

- 08 мая 2019, 10:01

- |

2.1. Полное фирменное наименование (для некоммерческой организации — наименование), место нахождения, ИНН (если применимо), ОГРН (если применимо) юридического лица или фамилия, имя, отчество физического лица, у которого прекращено право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента: Евраз Груп С.А. (Evraz Group S.A.) место нахождения: L -2163, Люксембург, Авеню Монтерей, 13 (13, Avenue Monterey, L-2163, Luxembourg).

прямое распоряжение.

прекращение участия в эмитенте.

2.7. Количество и доля голосов в процентах, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, которым имело право распоряжаться лицо до наступления соответствующего основания: 592 968 951,3398590446412 обыкновенных акций эмитента, 84,3254%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал