Распадская

Распадская: большие перспективы или риски?

- 15 июля 2021, 10:23

- |

Привет! 💋

Распадская #RASP — российская угольная компания. ПАО «Распадская» объединяет группу предприятий, включающую предприятия Новокузнецкого и Междуреченского районов. Управляет добычей на крупнейшей в России угольной шахте Распадская. Штаб-квартира находится в Новокузнецке.

📊 Мультипликаторы и Финансовые показатели компании:

Выручка у Распадской растущая. Коронавирус оказал сильное влияние на выручку компании. За 2020 год компания заработала 44,7 млрд. руб. Доходы упали более чем на 20% в сравнении с предыдущим годом. Средний рост выручки за 5 лет — 8,12%. Компания показала прибыль по итогам 2020 года в размере 12,7 млрд. руб.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Анализ рынка 06.07.2021 / Нефть, Газ, налоги и бумаги РФ и сделки

- 06 июля 2021, 09:04

- |

тс: покупка RASP робот PVVI

- 05 июля 2021, 18:17

- |

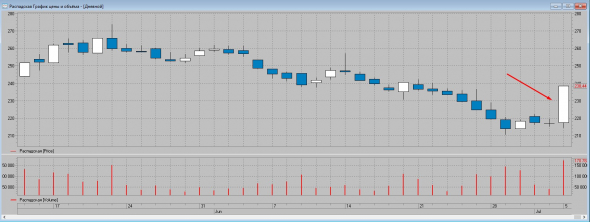

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА RASP, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 239.8

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 8

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 8

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 710/396

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

📈Распадская растёт на 10% без новостей

- 05 июля 2021, 15:37

- |

Сегодня в США праздничный день, отмечают «День независимости», в такие дни часто происходят нетипичные движения в акциях😉

С другой стороны, в последнее время Распадская дешевела на растущем угле, возможно акции решили сократить отставание🤔

Вариант с инсайдом тоже исключать нельзя🤷♂️

Анализ рынка 5.07.2021 / ОПЕК+, золото, и чего ждать от рынков.

- 05 июля 2021, 09:10

- |

Итоги июня и полугодия на comon.

- 01 июля 2021, 09:22

- |

Результаты за полугодие в сравнении с бенчмарками:

Стратегия +31,25%

IMOEX +16.81%

MCFTR +19.34%

Чем же было вызвано отставание от рынка? Давайте по порядку. Напомню, что в апреле продал Русал (по 51,838) и АФК Система (по 36,856). Я не видел больше перспектив серьезного роста в этих бумагах и хотел снизить риск портфеля. На средства от продажи купил ближайший к погашению выпуск ОФЗ. И если с Системой я продал на пике то Русал вырос еще на 10%. Затем случилось «нахлобучивание металлургов», одним из главных пострадавших от которого стал Русал. Конечно такое развитие событий никто предугадать не мог. Но можно было понять что цена на алюминий вряд ли будет дальше расти. Цена не держится выше 2500 долларов за тонну хоть сколько то долго.

( Читать дальше )

Анализ рынка 1.07.2021 / Резкий отскок по рынку, газ, и запасы нефти

- 01 июля 2021, 09:18

- |

Выступление Новака на Международном финансовом конгрессе: Главное

- 30 июня 2021, 16:03

- |

- Россия планирует в 10 раз нарастить долю возобновляемых источников энергии в энергобалансе страны — с текущих 1% до 10% в 2040 году. Этот рост произойдет в основном за счет сильного сокращения доли угольной генерации с текущих 15% — до 7%

- Наша цель — создать решения для водородной энергетики, на которые к 2040 году будет приходиться около 20% мирового рынка

- Россия намерена увеличить долю атомной энергии в энергобалансе страны до 25% к 2040 году

В условиях стабильных или стагнирующих цен на сталь акции Евраза являются фаворитом в секторе - Атон

- 18 июня 2021, 16:13

- |

Самый высокий в секторе уровень дивидендной доходности в 21% (на спот-ценах) и консервативные консенсус-прогнозы по прибыли определяют наш взгляд на бумагу как фаворита в секторе в условиях стабильных или стагнирующих цен на сталь.

Мы повышаем рейтинг «Евраза» до ВЫШЕ РЫНКА с целевой ценой 850 пенсов за акцию, что предполагает потенциал роста на 40%.

Цены на коксующийся уголь из Австралии подскочили до более чем $170/т. Цены на твердый коксующийся уголь из Австралии подскочили до максимума с середины 2019, при этом дисконт к котировкам на рынке КНР сократился примерно до $100/т с $150/т. Это стало следствием затяжного арбитражного разбирательства между Китаем и Австралией, побудившего американских экспортеров переориентировать потоки поставок угля с Европы и Бразилии на Китай. Атмосферу напряженности на спотовом рынке поддерживают опасения дефицита предложения вследствие сокращения поставок из Австралии. В плане спроса по-прежнему высоким остается прогноз по Индии (одному из крупнейших импортеров коксующегося угля), несмотря на начало сезона муссонных дождей. Запасы в Индии остаются на невысоком уровне.

( Читать дальше )

Вмешательство в рыночные механизмы вредит металлургической отрасли в долгосрочной перспективе - Велес Капитал

- 21 мая 2021, 20:17

- |

Евраз: смена CEO. Александр Фролов с 31 августа покинет пост CEO Евраза, но останется в совете директоров компании. Фролов является одним из трех мажоритарных акционеров Евраза с долей 9,3%, которую после ухода продавать не планирует. С 1 сентябре Евраз возглавит Алексей Иванов, наемный топ-менеджер. Мы видим две возможные причины ухода Фролова с поста CEO Евраза. Первая – стремление улучшить стандарты корпоративного управления и устранение ситуации, когда мажоритарий одновременно является CEO и входит в СД. Вторая – Фролов возглавит Распадскую после выделения и сконцентрируется на угольных активах. При этом сохранится тесная связь между Евразом и независимой Распадской. В любом случае событие ведет к улучшению ESG-позиций Евраза и понравится западным инвесторам.

ММК и Северсталь: механизм скидок. Металлурги договорились о предоставлении скидок в 25-30% при поставках стальной продукции для строительства инфраструктурных объектов в рамках нац. проектов. Больше всего это коснется ММК и Северстали, доля выручки которых на внутреннем рынке составляет 70% и 62% соответственно. В ММК пока затруднились назвать конкретные цифры, но сказали, что влияние скидок на фин. показатели будет несущественным, так как объем распределится между несколькими компаниями. Северсталь предварительно оценила влияние на показатели 2021 г. в 25 млн долл., или 0,3% совокупной выручки, что согласуется с позицией ММК. Краткосрочно это позитив, так как металлурги отделались малой кровью и повышение налоговой нагрузки или принудительное ограничение дивидендов ушли с повестки. Однако вмешательство в рыночные механизмы вредит отрасли в долгосрочной перспективе.Сучков Василий

ИК «Велес Капитал»

ММК: новое SPO. Виктор Рашников заявил, что целью ММК является возвращение в индекс MSCI Russia. Мажоритарий компании планирует новое SPO, но сроки не комментирует. На данный момент free-float ММК составляет 18,7%. Чтобы увеличить FIF с 0,2 до 0,25, нужно SPO на 1,3% УК. Необходимый объем размещения не такой большой, однако Рашников, скорее всего, будет ориентироваться на цену. Если прошлое SPO прошло при 70 руб. за акцию, то новое логично ожидать в районе 80 руб. На данный момент FIF ММК оценивается в 2 млрд долл. при минимальном уровне, необходимым для MSCI, в 2,5 млрд долл. При текущем free-float котировкам ММК необходимо вырасти хотя бы до 80 руб. После SPO акциям необходимо стоить всего 65 руб., чтобы получить весомый шанс на возвращение в индекс в ноябре.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал