Размещение

IPO ЕВРОПЛАН: Как устроен бизнес и стоит ли участвовать в размещении?

- 22 марта 2024, 08:32

- |

«Европлан» — крупнейшая частная лизинговая компания России, до конца марта планирует провести IPO и разместить свои акции на Мосбирже.

«Европлан» — крупнейшая частная лизинговая компания России по объему портфеля. «Европлан» специализируется на предоставлении легкового и грузового автотранспорта в лизинг малому и среднему бизнесу и на 100% принадлежит холдингу SFI, который был основан семьей бизнесмена Михаила Гуцериева.

На 1 января 2024 года «Европлан» занимал 6 место в России по объему нового бизнеса и размеру портфеля. Новый бизнес — это стоимость переданных клиентам предметов лизинга за период. На 1 января он оценивался в 200 млрд рублей. Общий лизинговый размер портфеля на начало года — 385,5 млрд рублей.

Как устроен бизнес компании и какие у него перспективы? Как оценен бизнес перед IPO и стоит ли розничным инвесторам участвовать в размещении акций «Европлан» на Мосбирже? С кем из мировых игроков можно сравнить «Европлан» и как он выглядит в сравнении с российскими аналогами?

( Читать дальше )

- комментировать

- 293

- Комментарии ( 0 )

⭐️ Новый выпуск рублевых облигаций Setl Group: 002P-03 ⭐️

- 21 марта 2024, 12:17

- |

⏰ Спустя без малого год с момента последнего появления в области нашей видимости, в поисках дополнительного финансирования прямиком из Северной столицы в цепкие инвесторские лапы возвращается ещё один видный представитель строительного сектора — прошу любить и жаловать: Setl Group собственной персоной.

⬇️ Рассмотрим параметры предлагаемого нам выпуска облигаций ⬇️

🔸 Кредитный рейтинг эмитента — A(RU) от АКРА. Прогноз — Стабильный

🔸 Объем выпуска — не менее 5 млрд. рублей

🔹 Купон — фиксированный

🔹 Ориентир по ставке купона — 15,7-15,9%

🔹 Купонный период — 30 дней

🔹 Срок обращения — 3 года

🔹 Оферта — через 2 года (Put)

🔹 Амортизация — нет

🚀 Доходность с учетом реинвестирования купонов и ставки в пределах ориентира — 17,1%

🔎 Для начала пару слов о том, что же собой представляет наш сегодняшний эмитент. Итак, Setl Group — публичная российская компания, ведущая деятельность в сфере девелопмента, брокериджа и консалтинга в сегментах жилой и коммерческой недвижимости. Группа располагается на почетном втором месте в рейтинге крупнейших застройщиков России, занимая чуть более 14% от общего объема отечественной строительной отрасли.

( Читать дальше )

☠️ Акции разместившегося на бирже Калужского ликеро-водочного завода "Кристалл" на момент данный момент падают более чем на 11% от цены IPO ☠️

- 05 марта 2024, 14:34

- |

🔥 Сделай они так — и ажиотаж вокруг IPO переплюнул бы размещения Диасофта, Кармани и нового российского Яндекса вместе взятых. Подумать только: ликеро-водочный завод + IT-компания: более народного предложения на рынке не найти — это уж точно.

✏️ Да уж… Не тем людям деньги за рекламу платятся. Такой талант пропадает! 🤣

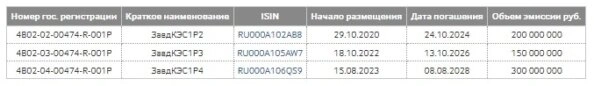

⚡️Облигации Завода КриалЭнергоСтрой на размещении

- 22 февраля 2024, 09:12

- |

Сначала я подумал, что это новый эмитент, который только пришел на российский рынок заимствований, но оказалось эта компания с солидным стажем размещения облигаций. Давайте восстанавливать историю вместе.

Завод КриалЭнергоСтрой — российский производитель энергокомплексов и промышленных блок-контейнеров типа «Север», а также официальный дилер ведущих отечественных и зарубежных производителей оборудования для автономного и резервного электроснабжения. Компания зарегистрирована в г. Казань Республики Татарстан.

Дизельные электростанции, компрессоры, котельные, стабилизаторы напряжения и даже источники бесперебойного питания — это всё ассортимент продукции завода.

Свой первый облигационный выпуск в размере 150 млн. рублей компания успешно погасила, и сейчас в обращении находятся еще 3 выпуска общим объемом 542,4 млн. рублей.

Кредитный рейтинг эмитента меняется каждый год. В апреле 2023 года НКР повысило кредитный рейтинг завода с B+.ru до BB-.ru, прогноз изменён на стабильный. Ранее, с 2020 по 2022 год рейтинг ежегодно снижался.

( Читать дальше )

Реальная доходность участия в IPO на Московской бирже

- 07 февраля 2024, 22:49

- |

Многие инвесторы воспринимают IPO как возможность заработать много денег и очень быстро. Но не всегда размещение акций на бирже приносит большую доходность даже если после начала торгов активы дорожают. Сегодня хочу показать реальную доходность участия в последнем размещении, которое прошло на Московской бирже.

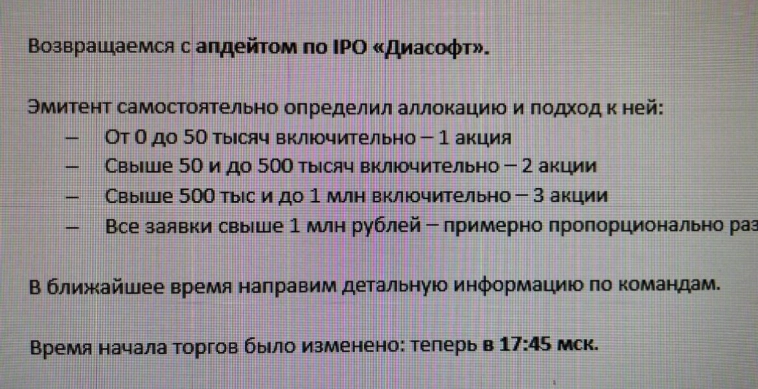

А начну я свою историю с мелкой детали – при подаче заявки на участие в размещении, многие брокеры блокируют на счету всю сумму заявки. Зачем они это делают на самом деле не очень понятно. Например, на сайте Альфа банка сказано, что мол, что бы инвесторы не подавали заявки не имея денежного обеспечения. Но извините, маржинальную торговлю вы разрешаете, тут вас денежное обеспечение не беспокоит. Да и заявку можно подать на заемные. И все бы ничего с этой заявкой, но последнее время при подаче заявок на участие в IPO, инвесторы обычно получают акции на меньшую сумму чем указывали в заявке. Спрос превышает предложение, в итоге мы получаем частичную аллокацию – частичное исполнение заявки. А поскольку у нас заявки исполняются не целиком, то настоящую доходность надо считать именно от суммы заявки, а не от суммы на которую нам дали акций.

( Читать дальше )

Диасофт — стоит ли заходить на IPO?

- 05 февраля 2024, 11:08

- |

Если все планы компании сбудутся, то к 2028 году она будет зарабатывать 40 млрд выручки и примерно 16 млрд EBITDA. При выплате 50-80% EBITDA по дивполитике компании, мы получаем около 8-12,8 млрд в год, начиная с 2028. Именно от этого я и буду строить свое мнение по компании в зависимости от ее оценки на IPO:

40-50 млрд — стоит участвовать

50-70 — участие под вопросом

70 млрд + — дорого

Но стоит понимать, что дешево компании на IPO не оцениваются. Поэтому не стоит верить всем маркетинговым материалам. Нужно думать своей головой и самому оценивать каждого нового эмитента.

#IPO_Диасофт

Рубрика #выжимки

Самое важное из презентации для инвесторов Диасофт

Компания — лидер на рынке софта для финансового сектора.

44,5% — рентабельность EBITDA

38,6% — рентабельность чистой прибыли.

Диасофт ставит на развитие новых направлений — корпоративного ПО для разных отраслей экономики и средств производства программных продуктов. Именно за счет этих направлений и планируется основной рост к 2028 году.

( Читать дальше )

Размещение МигКредит

- 15 января 2024, 11:59

- |

Общая информация:

-Ставка купона: не выше 21%

-Срок обращения: 3 года

-Купонный период: 12 раз в год

-Рейтинг: BB

-Амортизация: да, последние 2 года равными долями каждую выплату

-Оферта: да, через 1 год

-Объём размещения: 300 млн. рублей

-Дата размещения: 16 января

-Только для квалов

МигКредит- это компания, которая выдаёт микрозаймы населению. Начала свою работу в 2011 году.

Немного про суть бизнеса: у них на сайте можно рассчитать сколько нужно будет отдать за займ. Если взять 100 тысяч на 52 недели (1 год), то надо будет возвращать 8508 каждые 2 недели или 221 208 рублей.

Компания берёт деньги у инвесторов под 21%, а использует их для выдачи займов под 121% годовых. Тут сразу виден потенциал ещё и для большой работы для АйДи Коллект 😂😥

Летом 2023 года Эксперт РА подтвердил рейтинг МигКредит на уровне BB и дало позитивный прогноз по данной бумаге.

Посмотрим на позиции компании по данным рэнкинга от Эксперт РА (самый свежий также от июля 2023 года):

— МигКредит занимает 7 место в России по общему размеру “рабочего” портфеля. У него 3,75 млрд. рублей работают и приносят прибыль компании.

( Читать дальше )

Мосгорломбард привлек ₽303 млн. Размещение прошло по цене ₽2,5 за акцию. Старт торгов сегодня в районе 16.00 - компания

- 28 декабря 2023, 09:10

- |

Исходно компания планировала разместить до 322,58 млн акций по цене ₽3,1–3,5 за акцию, но диапазон цены был понижен до ₽2,5-2,55 из-за недостаточного объема заявок.

Гендиректор «Мосгорломбарда» Алексей Лазутин отметил, что снижение цены даст премию потенциальным участникам размещения.

Источник:https://e-disclosure.ru/portal/event.aspx?EventId=Tgk8wBBiO0Wv3u5oBYAx3A-B-B

ВТБ ждет около 10 IPO российских эмитентов в 2024г, объемы размещений будут постепенно расти - Forbes

- 08 декабря 2023, 09:34

- |

Он предполагает, что объемы сделок будут небольшими, подобно 2023 году, и зависят от экономической конъюнктуры. Сергейчук отмечает рост роли частных инвесторов и изменение интересов компаний, решивших провести IPO.

В 2023 году уже было семь IPO, привлекших 28,6 млрд рублей. В планах на конец года IPO «Совкомбанка», «Кристалла» и «Мосгорломбарда».

Источник: https://www.forbes.ru/investicii/502018-vtb-ozidaet-do-10-sdelok-na-rynke-pervicnyh-razmesenij-v-2024-godu

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал