РУсал

Норникель остается наиболее ликвидной металлургической бумагой в России - Атон

- 09 апреля 2021, 21:23

- |

Компания снизила сумму финальных дивидендов за 2020 до 1 021 руб./акцию (общая сумма дивидендов 161.6 млрд руб., доходность 4.1%), что составляет 50% величины свободного денежного потока за год. Это ниже уровня, предусмотренного дивидендной политикой (60% от EBITDA, 1 650 руб. на акцию, общая потенциальная сумма дивидендов — 260 млрд руб.). Тем не менее дивидендная доходность за год составила 6.7%. Дата закрытия реестра — 1 июня.

— Предварительно одобрен обратный выкуп на сумму $2.0 млрд. Это достаточно значительный объем, эквивалентный стоимости 4.1% размещенных акций, 10 среднедневным объемам торгов (как акциями, так и ГДР) и 11% стоимости free-float (составляющего 38%). Мы рассматриваем проведение обратного выкупа как положительный драйвер стоимости акций Норникеля, предполагая, что акции будут выкупаться с рынка (что в интересах всех акционеров, включая РУСАЛ) и что выкупленные собственные акции, оставшиеся у компании после распределения в рамках программы поощрения менеджмента, будут погашены.

— Компания не анонсировала пересмотра дивидендов за 2021. Поэтому, на наш взгляд, если Норникель успешно преодолеет нынешние операционные трудности, а рыночная конъюнктура останется благоприятной, последние дивиденды, предусмотренные текущим акционерным соглашением, могут сохраниться на том же уровне — что, по нашим расчетам, обеспечит доходность около 11%.

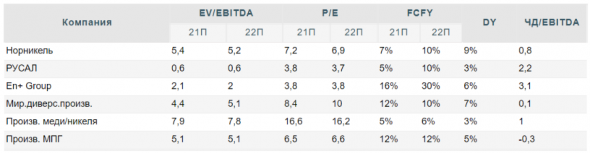

Оценка и наш взгляд. Мы сохраняем оптимизм в отношении Норникеля и считаем, что рано или поздно рынок простит компании серию операционных инцидентов, особенно в свете прихода нового менеджмента и роста объема капзатрат. С точки зрения оценки, компания остается очень привлекательной, торгуясь с мультипликатором EV/EBITDA 5.4x против своего собственного 5-летнего значения 6.8x.Атон

Норникель остается наиболее ликвидной металлургической бумагой в России (первоочередной объект вложений среди российских активов), предлагая бюджетную экспозицию на уникальную корзину металлов, т.е. долгосрочную историю эволюции автомобильной и аккумуляторной промышленности.

- комментировать

- Комментарии ( 0 )

Почему Норильский никель снизил дивиденды

- 09 апреля 2021, 19:50

- |

Окончательные дивиденды с применением существующей формулы будут снижены на 354 млн $.

Пугающий конфликт интересов между Русалом и Норильском никелем оказали слабительный эффект на «шпингалеты» Норильского никеля, который практически уступил настойчивости алюминиевой компании и отказался от ограничения выплаты дивидендов в 1 млрд $.

Мятые рейтузы лежали в грязи. Их туда кинул менеджмент Норильского никеля, тем самым показывая, что в карманАх у них ничего не осталось. И последняя возможность пожать друг другу пузо получится только сократив окончательную выплату дивидендов. Мять будут 2 раза: до и после. Сумма была определена в 354млн $. Послужило этому неустойчивая позиция компании Норильский никель, из-за череды последних событий.

В ходе предварительных ласк, дополнительно достигнута договорённость об обратном выкупе 11% акций от free float. Это было сделать не просто. Пришлось кое-где подлохматить, но это обычная процедура. Теперь с рынка будет осуществлён buyback на 2 млрд $. Благодаря этому решению, будет идти сопротивление падению котировок акций Норильского никеля, что сегодня подтверждает рост котировок на 2%+.

( Читать дальше )

Снижение дивидендов, выплачиваемых в пользу Русала от ГМК, составит ~ $354 млн

- 09 апреля 2021, 17:50

- |

будут внесены следующие изменения:

• В целях поддержания устойчивого развития ПАО «ГМК «Норильский никель» итоговая сумма дивидендов, подлежащих выплате ПАО «ГМК «Норильский никель» в пользу Копании по текущей дивидендной формуле, будет единоразово снижена. Снижение дивидендов, выплачиваемых в пользу Компании, оценочно составит примерно 354 миллионов долларов США.

• ПАО «ГМК «Норильский никель» планирует реализовать программу обратного выкупа своих акций на рыночных условиях на сумму примерно 2 миллиарда долларов США во втором полугодии 2021 г. («Выкуп»). Выкупленные акции будут погашены в соответствии с российским законодательством (за исключением 0,5% от общего количества выпущенных акций ПАО «ГМК «Норильский никель», которые будут использованы ПАО «ГМК «Норильский никель» в других корпоративных целях).

• Когда и если ПАО «ГМК «Норильский никель» будет принято решение объявить о Выкупе, Компания рассмотрит вопрос об участии в Выкупе и определении размера такого участия в зависимости от рыночных условий на момент Выкупа.

источник

РУСАЛ удовлетворен решением совета директоров Норникеля, это был лучший вариант - компания

- 09 апреля 2021, 15:24

- |

замгендиректора Русала Максим Полетаев:

Как один из крупнейших акционеров «Норникеля» РУСАЛ заинтересован в росте стоимости компании и её технологическом и организационном развитии. Мы всегда будем отстаивать интересы компании и её акционеров. Кроме того, основные акционеры договорились, что в текущей ситуации с котировками акций ГМК необходимым шагом для поддержания инвестиционной привлекательности акций и соблюдения интересов миноритариев является проведение buyback

источник

У Русала появились дополнительные клиенты в США

- 09 апреля 2021, 10:07

- |

Мы выходим из Covid, и я не думаю, что люди ожидали, что все будет так стабильно. Мы планировали это, и у нас появились дополнительные клиенты...

Негативные факторы и неопределенность будут более чем нивелированы общим спросом по мере того, как экономика США будет набирать обороты в течение года.

источник

Интервью руководителя Русала о дивидендах, покупках активов, Норникеле

- 07 апреля 2021, 10:38

- |

— Говоря о влиянии пандемии на мировую экономику, все обычно вспоминают падение цен на нефть. Алюминиевая промышленность так же сильно пострадала в 2020 году?

— На работе компании ограничительные меры отразились?

— Вернемся к ситуации на рынке. Рост цены алюминия, который продолжается с апреля 2020 года, имеет долгосрочные перспективы? Какой ваш прогноз по цене на этот год?

— Происшествие с разливом топлива на ТЭЦ-3 «Норникеля» в Норильске как-то повлияло на мировоззрение в «Русале»? Какие выводы сделали для себя из этого?

— Последний раз «Русал» выплачивал дивиденды в 2017 году. Планирует ли компания вернуться к выплатам акционерам по итогам 2020 года?

— Один из таких проектов — строительство Тайшетского алюминиевого завода? Пандемия повлияла на сроки запуска проекта? Сколько уже было вложено денег в завод, если все подытожить?

— Вы недавно объявили о покупке германской Aluminium Rheinfelden. Что даст вам этот актив? Когда ожидаете одобрения сделки регулирующими органами Германии и как «Русал» намерен развивать данное производство?

— Значит, вы уже готовитесь к предстоящему углеродному регулированию со стороны ЕС? Как вообще углеродный налог, если он будет введен, скажется на бизнесе компании?

— Как вы оцениваете принятие климатической стратегии в РФ?

— «Черное небо» — главная экологическая проблема Красноярска, одной из причин которой называют выбросы от промышленности. Что «Русал» делает со своей стороны, чтобы в городе было комфортнее жить?

В пользу металлургов сегодня играет ценовая конъюнктура и новостной фон - Московские партнеры

- 02 апреля 2021, 19:16

- |

В свое время проводил исследование, которое показало, что российские компании а) выглядят гораздо сильнее иностранных аналогов в фундаментальном плане; б) существенно недооценены по мультипликаторам.

Кроме того, в пользу металлургов сегодня играет ценовая конъюнктура, а также новостной фон.

Так, сегодня цены на стальной прокат находятся на многолетних максимумах. К примеру, с начала февраля 1 тонна горячекатаного проката (цена FOB, Черное море) подорожала на 15%, а за год цена удвоилась.

( Читать дальше )

Русал отказал Норникелю

- 02 апреля 2021, 17:21

- |

Компания Русал вновь отвергла предложение Норильского никеля по изменению формулы выплаты дивидендов.

Эпопея двухстороннего капризничества в последний раз останавливалось на неком предложении Интерроса снизить дивидендные выплаты Норильского никеля. В тот момент Русал поперхнулся и издал какой-то трещащий звук снизу. Само предложение содержало вариант выплат, при котором сумма дивидендов должна была составить 50-75% из свободного денежного потока. Пока непонятно на что рассчитывал Интеррос, когда составлял этот вариант. У меня есть один вариант, как такое могло получиться и даже в некоторых штатах употреблять это не возбраняется, но у нас за это ругают.

Со стороны Русала всё просто: нужны деньги на обслуживание долга, а он сейчас равен 5,6 млрд. $, которые он брал в ипотеку в далёком 2008 году, когда ещё доллар стоил другие деньги и главный акционер Русала не обалдел от роста в 2 раза.

( Читать дальше )

Русалу не понравилось предложение Интерроса по изменению дивидендной политики Норникеля

- 02 апреля 2021, 10:55

- |

Заместитель гендиректора Русала и член совета директоров «Норникеля» Максим Полетаев:

За последние годы уровень освоения инвестпрограммы «Норникелем» не превышал 75%, поэтому такой прямой связи между объемом выплачиваемых дивидендов и необходимостью увеличить свои траты, как это представляет «Интеррос», нет

Сейчас распределение дивидендов из свободного денежного потока — доминирующая практика в отрасли — член совета директоров «Норникеля» Алексей Башкиров, представляющий интересы «Интерроса»:

Ни у одной другой metals&mining компании ни в России, ни в отрасли в целом нет дивидендной политики в таком объеме, как у «Норникеля», это неправильно

Башкиров рассказал, что в акционерном соглашении «прописаны другие правила». Но на последнем совете директоров стороны договорились, что менеджмент сделает еще дополнительные расчеты и акционеры их обсудят. По мнению Башкирова, для «Норникеля» более правильно

не раздавать сразу деньги» акционерам, а вкладывать их в бизнес и уже остаток — распределять.

Компания должна реинвестировать и расти, к тому же у нее есть ряд вызовов, которые требуют инвестиций, — экология и перевооружение (модернизация производства)

Велес Капитала считает, что в случае изменения дивидендной политики в соответствии с предложениями «Интерроса» Русал по итогам 2021 года недополучит как минимум около $1 млрд, так как в этом году ожидается низкий показатель свободного денежного потока «Норникеля».

Полетаев:

Рынок каждый раз четко реагирует на негативные заявления наших партнеров о судьбе соглашения снижением котировок «Норникеля», что противоречит интересам компании и всех миноритариев, которых мы также представляем

Мы видим решение в повышении в первую очередь эффективности реализации «Норникелем» инвестпрограммы и качества управления проектами

По его словам, доля дивидендов от «Норникеля» занимает «заметную часть» в планировании Русала и компания хочет, чтобы это было предсказуемым процессом и не зависело от «неэффективного управления».

Мы готовы обсуждать с партнерами любые предложения, которые имеют под собой четкие аргументированные обоснования, — желательно в формате, предусмотренном акционерным соглашением. Мы руководствуемся исключительно интересами компании, задача «сохранить лицо» — это не про бизнес

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал