РУСАЛ

Самый большой риск для Русала - расторжение соглашения с Норникелем - Атон

- 14 августа 2020, 11:17

- |

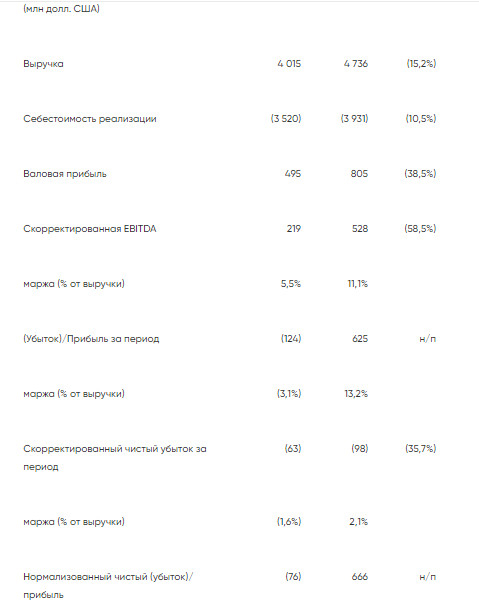

Выручка составила $ 4 015 млн (-15% г/г), показатель EBITDA сократился на 58% г/г до $219 млн, компания получила чистый убыток в размере $124 млн (против $625 млн прибыли в 1П19). Чистый долг снизился до $6.0 млрд с $6.5 млрд в конце 2019. На результаты компании сильно повлияла пандемия, из-за которой цены на алюминий упали на 13% до $1 592 за т. Себестоимость производства также снизилась на 5% г/г до $1 564 / т за счет ослабления рубля, но этого явно недостаточно, чтобы нейтрализовать макроэкономический негатив. Компания смотрит на восстановление отрасли со сдержанным оптимизмом, отмечая восстановление производства автомобилей в Китае, а также рост индекса деловой активности в обрабатывающей промышленности до 51.2.

Фактический показатель EBITDA отличается от консенсус-прогноза на целых 14%, но в абсолютном выражении разница незначительна — всего $35 млн или менее 1% объема выручки. Поэтому мы оцениваем результаты НЕЙТРАЛЬНО. В настоящее время Русал финансирует капзатраты и процентные расходы за счет дивидендного потока от Норникеля, и самый большой риск для инвестиционного кейса компании, на наш взгляд, — расторжение акционерного соглашения: мы отмечаем существенное ухудшение отношений между основными акционерами, судя по ряду публичных комментариев.Атон

- комментировать

- Комментарии ( 0 )

Русал сможет оптимизировать долговую нагрузку и перейти к выплате дивидендов - Велес Капитал

- 13 августа 2020, 22:08

- |

Долговая нагрузка. Несмотря на тяжелые рыночные условия, «РУСАЛ» продолжил снижение долговой нагрузки. В 1-м полугодии 2020 г. компания выкупила евроооблигации на общую сумму 89 млн долл., а также осуществила досрочное погашение кредита Сбербанка в размере 53 млн долл. Денежные средства превысили 2 млрд долл. благодаря поступлению дивидендов «Норникеля». В результате чистый долг сократился с 6 466 до 5 964 млн долл. Ковенантное соотношение чистый долг/EBITDA, которое учитывает часть долга, обеспеченную пакетом акций «Норникеля», составило 3,1х. Согласно нашим ожиданиям, процесс делевериджа сохранится в ближайшие годы, что позволит «РУСАЛу» оптимизировать долговую нагрузку и перейти к выплате дивидендов.Сучков Василий

( Читать дальше )

Норникель - Русал согласился отложить обсуждение дивидендов

- 13 августа 2020, 14:14

- |

«Мы согласились с господином Потаниным, с менеджментом „Норникеля“ подождать окончания официального расследования [аварии на ТЭЦ-3]. Мы хотим подождать полного расследования и потом обсудим»

Полетаев отметил, что «Норникель» имеет большой запас средств и может инвестировать больше в экологическую программу.

Капзатраты «Русала» в 2020 году будут на уровне $1 млрд.

источник

RUSAL Plc - Убыток мсфо 6 мес 2020г: $124 млн против прибыли $625 млн г/г

- 13 августа 2020, 13:29

- |

United Company RUSAL Plc (Русал)

15 193 014 862 акций rusal.ru/investors/equity-capital/

Free-float 16,62%

Капитализация на 13.08.2020г: 466,957 млрд руб = $6,353 млрд

Общий долг на 31.12.2018г: $10,568 млрд

Общий долг на 31.12.2019г: $11,067 млрд

Общий долг на 30.06.2020г: $10,744 млрд

Выручка 2017г: $9,969 млрд

Выручка 6 мес 2018г: $4,997 млрд

Выручка 2018г: $10,280 млрд

Выручка 6 мес 2019г: $4,736 млрд

Выручка 2019г: $9,711 млрд

Выручка 6 мес 2020г: $4,015 млрд

Прибыль 6 мес 2017г: $470 млн

Прибыль 2017г: $1,222 млрд

Прибыль 6 мес 2018г: $952 млн

Прибыль 2018г: $1,698 млрд

Прибыль 1 кв 2019г: $273 млн

Прибыль 6 мес 2019г: $625 млн

Прибыль 9 мес 2019г: $819 млн

Прибыль 2019г: $960 млн

Убыток 6 мес 2020г: $124 млн

rusal.ru/investors/financial-stat/msfo/

rusal.ru/investors/financial-stat/presentations/

Москва, 13 августа 2020 г. – РУСАЛ (торговый код на Гонконгской фондовой бирже 486, на Московской бирже RUAL), ведущий мировой производитель алюминия, объявляет о своих результатах за шесть месяцев, закончившихся 30 июня 2020 года.

rusal.ru/press-center/press-releases/press-reliz-rusal-obyavlyaet-promezhutochnye-itogi-pervogo-polugodiya-2020-goda/

Отчет Норникеля выглядит сильным, но без учёта резервов под выплату штрафов - КИТ Финанс Брокер

- 13 августа 2020, 12:44

- |

Норильский никель отчитался о финансовых результатах за I пол. 2020 г. по МСФО.

Выручка компании выросла на 7% по сравненною с аналогичным периодом прошлого года – до $6,7 млрд за счёт девальвации рубля и роста цен на производимые ей металлы. Но чистая прибыль упала в 66,6 раз – до $45 млн из-за создания резервов в размере $2,1 млрд, связанных аварией с компенсацией ущерба окружающей среде.

( Читать дальше )

Потенциальное снижение выплат со стороны ГМК негативно отразится на финансовом положении Русала - Промсвязьбанк

- 13 августа 2020, 11:44

- |

Благодаря доли в прибыли «Норникеля» «Русалу» удалось получить чистую прибыль. Положительным моментом стало снижение долговой нагрузки. Из-за неблагоприятной конъюнктуры рынка алюминия «Русал» еще более зависим от дивидендов «Норникеля», т.к. они почти полностью покрывают платежи по процентам, что в условиях потенциального снижения выплат со стороны ГМК негативно отразится на финансовом положении компании.Промсвязьбанк

Русал - убыток за 1 пг МСФО против прибыли годом ранее

- 13 августа 2020, 10:37

- |

(Убыток)/Прибыль за период

Убыток за период составила 124 млн долларов США за первую половину 2020 года по сравнению с прибылью 625 млн долларов США за аналогичный период 2019 года.

Скорректированная EBITDA, определяемая как результат операционной деятельности, скорректированный на амортизацию, обесценение внеоборотных активов и убыток от выбытия основных средств, снизилась до 219 млн долларов США за первые шесть месяцев 2020 года по сравнению с 528 млн долларов США за аналогичный период 2019 года. На снижение скорректированной EBITDA повлияло значительное падение цены на алюминий на LME, что было частично нивелировано сокращением себестоимости в алюминиевом сегменте на 5,5% до 1 564 долларов США за тонну по сравнению с 1 655 долларов США в первом полугодии 2019 года.

( Читать дальше )

Русал может получить чистый убыток в размере $228 млн - Велес Капитал

- 12 августа 2020, 21:26

- |

Согласно нашим расчетам в 1-м полугодии 2020 г. выручка снизится на 18% г/г до 3 897 млн долл. Компания столкнулась одновременно с падением средней цены реализации на 10% г/г и сокращением объемов продаж алюминия на 4% г/г, что оказало сильное давление на показатели. EBITDA «Русала» в 1-м полугодии 2020 г. продемонстрирует падение на 38% г/г и составит 325 млн долл., рентабельность опустится ниже 9%. Компания получит чистый убыток в размере 228 млн долл., связанный с падением доли в прибыли ассоциированных организаций. Свободный денежный поток перейдет в отрицательную зону вследствие получения убытка на операционном уровне и роста капитальных затрат.Сучков Василий

ИК «Велес Капитал»

В течение 1-го полугодия 2020 г. на мировом рынке алюминия наблюдался избыток предложения, обусловленный нежеланием неэффективных производителей останавливать выплавку металла. По данным «Русала» 12% мощностей вне Китая работают в убыток. Алюминиевая отрасль нуждается в закрытии неэффективных заводов и сокращении предложения. «Норникель» заявил о намерении сократить дивиденды в связи с аварией и созданием резерва под выплату штрафа. Мы полагаем, что сокращение выплат будет носить разовый характер, и до 2022 г. дивидендный поток «Норникеля» позволит «Русалу» снижать долговую нагрузку и реализовывать масштабную инвестиционную программу.

Дивидендная политика Норникеля может претерпеть существенные изменения - Риком-Траст

- 12 августа 2020, 17:55

- |

Именно по этой причине «Русал» в начале текущей недели распространил заявление, в котором в очередной раз раскритиковал управление «Норникелем», в том числе ссылаясь на ситуацию с разливом топлива в Норильске, а также предыдущее заявление Потанина о том, что акционерное соглашение с «Русалом» сдерживает развитие «Норникеля» и является рудиментом. В алюминиевой компании, в частности, заявили о важности высоких дивидендов «Норникеля» и необходимости выплачивать их в России, как это делает «Русал».

( Читать дальше )

Финансовое положение Норникеля остается стабильным - Промсвязьбанк

- 12 августа 2020, 12:55

- |

Консолидированная выручка увеличилась на 7% г/г, составив 6,7 млрд долл. Показатель EBITDA снизился на 51% год-к-году до 1,8 млрд долл. США вследствие признания расходов по экологическим резервам на сумму 2,1 млрд долл. Объем капитальных вложений увеличился на 10% год-к-году до 0,6 млрд долл. Свободный денежный поток увеличился на 21% год-к-году и составил 2,7 млрд долл.

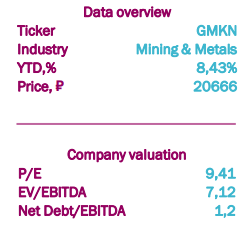

Результаты Норникеля можно назвать нейтральными. Рост выручки обеспечило в основном увеличение биржевых цен на палладий, а также родий. В связи с этим до 10% увеличилась доля прочих металлов в структуре продаж Группы. Положительный эффект оказало и увеличение производства на Быстринском ГОКе. EBITDA упала вследствие признания расходов по экологическим резервам на сумму 2,1 млрд долл. (максимально возможная оценка). Без учета резерва EBITDA составила бы 3,972 млрд долл. Независимая экспертиза причин аварии на ТЭЦ-3 Норильска завершится в конце октября. Несмотря на неденежный характер списаний, это отразится на сумме возможных промежуточных и итоговых дивидендах (у компании нет обязательств выплачивать дивиденды за 6 и 9 месяцев, а только одного промежуточного в размере 30% от годового). Уровень долговой нагрузки остался на низком уровне, при этом соотношение чистого долга к EBITDA выросло до 1,2х. Несмотря на экологическую катастрофу и неблагоприятные экономические условия финансовое положение компании остается стабильным. Мы по-прежнему считаем Норникель долгосрочно привлекательной инвестиций, при этом риск снижения размера дивидендных выплат может оказать существенное негативное влияние на оценку компании, как и противостояние с Русалом.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал