РОснефть

Индийские компании продолжают закупки российской нефти, объемы могли уменьшиться, но остановки сделок с РФ нет — ТАСС

- 08 августа 2025, 08:54

- |

Индийские компании продолжают закупки российской нефти, объемы могли уменьшиться, но остановки сделок с РФ нет. Об этом ТАСС сообщил источник в нефтяной промышленности Индии.

«Нефтяные компании все еще закупают российскую нефть. Возможно, объемы могли сократиться, но [закупки] не остановились», — сказал собеседник агентства.

«Все компании поддерживают выгодную с коммерческой точки зрения сделку, мы продолжаем покупать российскую нефть или любую другую, которая дешевле», — отметил он.

По его словам, на спотовом рынке нефти является естественным, если объемы закупок у разных поставщиков меняются от месяца к месяцу. Это связано с ценовыми колебаниями, условиями поставок, качеством нефти, сезонным спросом, логистикой.

«Но индийское правительство ясно дало понять, что прекращения поставок российской нефти нет. Российская нефть не под санкциями», — подчеркнул источник.

Источник: tass.ru/ekonomika/24734687

- комментировать

- 272

- Комментарии ( 1 )

ТАСС: индийские компании продолжают закупки российской нефти

- 08 августа 2025, 08:54

- |

Индийские компании продолжают закупки российской нефти, объемы могли уменьшиться, но остановки сделок с РФ нет. Об этом ТАСС сообщил источник в нефтяной промышленности Индии.

«Нефтяные компании все еще закупают российскую нефть. Возможно, объемы могли сократиться, но [закупки] не остановились», — сказал собеседник агентства.

«Все компании поддерживают выгодную с коммерческой точки зрения сделку, мы продолжаем покупать российскую нефть или любую другую, которая дешевле», — отметил он.

По его словам, на спотовом рынке нефти является естественным, если объемы закупок у разных поставщиков меняются от месяца к месяцу. Это связано с ценовыми колебаниями, условиями поставок, качеством нефти, сезонным спросом, логистикой.

«Но индийское правительство ясно дало понять, что прекращения поставок российской нефти нет. Российская нефть не под санкциями», — подчеркнул источник.

( Читать дальше )

Дивиденды Роснефть

- 08 августа 2025, 08:48

- |

Вчера рано утром, также, подоспели дивиденды от компании Роснефть. Выплатили 14,68 рублей на акцию, что конечно, весьма не много. Но тут, разумеется, стоит учитывать, что в январе уже была выплата в размере 36,47 ₽. Таким образом, совокупные дивиденды в этом году составляют 51,15 рублей, что для такого мастодонта российского фондового рынка, весьма и весьма не плохо (особенно с учетом всех мыслимых и немыслимых санкций).

Прогнозы аналитиков на будущее, сильно разнятся, и думаю, все мы понимаем, что прибыль компании, и в том числе прибыль, причитающаяся акционерам, очень сильно будет зависеть от цен на нефть и курса рубля. Про санкции уже упоминал, но объективно, до этого времени, мы с ними неплохо справляемся. Пока в новый пакет включают очередную партию танкеров, мы создаем очередные прокладочные компании в офшорных юрисдикциях, и продолжаем работать. На попытки ареста судов и блокировку прохода танкеров, отвечаем движением конвоев под защитой боевых кораблей ВМФ.

Несмотря на то, что Роснефть довольно прижимистая на выплату дивидендов, она обладает множеством преимуществ.

( Читать дальше )

Важно. Индия первая. США начали диалог с азиатскими странами, чтобы выступить основным экспортером нефти и газа вместо России.

- 08 августа 2025, 01:40

- |

«Крупнейшим источником импорта нефти для Европы была Россия. Крупнейшим источником импорта природного газа для Европы была Россия. США перенаправляют эти поставки в Европу вместо России. Мы ведем обсуждение этого же с азиатскими странами. Диалог с Индией в этом еще ранний»

t.me/rbc_news/126707

Добавьте посту до 15 плюсов, если он достоин первой страницы. Стоит подписаться:

smart-lab.ru/my/master1/ почитайте, кстати.

Выбор Индии

- 07 августа 2025, 17:01

- |

При первом беглом взгляде становится очевидным, что Индия выберет под давлением 25% пошлин (и ещё +25% возможных через 21 день) Трампа.

Однако это же как надо садомировать индусов, издеваться над ними через Пакистан и унижать их собственное достоинство, чтобы они встали в позу полной непокорности и наоборот — пошли на встречу Китаю и России.

www.bloomberg.com/news/articles/2025-08-07/what-to-know-as-trump-sets-additional-tariffs-for-india-over-its-russia-ties?srnd=homepage-europe

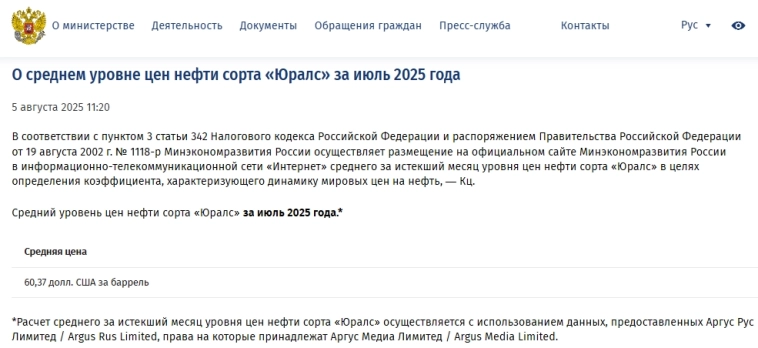

Минэкономразвития: Средний уровень цен нефти сорта «Юралс» за июль 2025г: $60,37 за баррель

- 07 августа 2025, 15:47

- |

На наш взгляд, Индия не сможет отказаться от импорта российской нефти без создания значительной волатильности на нефтяном рынке и сильного роста цен - Ренессанс Капитал

- 07 августа 2025, 15:21

- |

В среду (6 августа) президент США Дональд Трамп ввел дополнительные пошлины в 25% в отношении Индии из-за закупок нефти российского происхождения.

На наш взгляд, Индия не сможет отказаться от импорта российской нефти без создания значительной волатильности на нефтяном рынке и сильного роста цен.

Во-первых, мировой рынок нефти работает как сообщающиеся сосуды: если одни страны отказываются, значит, другим данные поставки станут более необходимы, и тем самым потоки должны перераспределиться.

Во-вторых, Россия – второй крупнейший экспортер нефти в мире. Будет тяжело представить сценарий, в котором, например, наш объем экспорта нефти упадет вдвое и больше не восстановится. При этом и российские власти будут максимально защищать данный ресурс, поскольку получение доходов от экспорта энергоносителей так или иначе остается основным элементом российской экономической модели.

В-третьих, большая часть перерабатываемой нефти в Индии является среднесернистой, такие, как российский бленд Urals и нефть, добываемая странами Персидского залива.

( Читать дальше )

Государственные нефтеперерабатывающие компании Индии отказываются от покупок российской нефти

- 07 августа 2025, 14:07

- |

Investing.com — Государственные нефтеперерабатывающие компании Индии отказываются от покупок российской нефти, поскольку Вашингтон усиливает давление на Нью-Дели через жесткие тарифы. Об этом пишет Bloomberg.

Indian Oil, Bharat Petroleum и Hindustan Petroleum планируют отказаться от спотовых закупок нефти в предстоящем цикле, пока не появятся четкие указания от правительства, сообщили анонимные осведомленные источники.

Это повлияет на закупку партии нефти марки Urals из России с отгрузкой в октябре, добавили они.

Глобальный рынок нефти сосредоточил внимание на закупках нефти Индией после того, как Трамп удвоил пошлины на все индийские товары, поставляемые в США, из-за покупок российской нефти. Позднее он пригрозил Китаю аналогичными мерами.

Официально Нью-Дели не давал никаких указаний переработчикам прекратить закупки нефти из Москвы, а правительство премьер-министра Нарендры Моди критикует тарифы Трампа.

Ранее переработчикам было предложено разработать планы по закупкам нефти, не связанной с Россией.

( Читать дальше )

Государственные НПЗ Индии планируют отказаться от спотовых закупок российской нефти в предстоящем цикле закупок на фоне давления со стороны США — Bloomberg

- 07 августа 2025, 12:31

- |

Компании, в том числе Indian Oil Corp., Bharat Petroleum Corp. и Hindustan Petroleum Corp., планируют отказаться от спотовых закупок нефти в предстоящем цикле закупок до тех пор, пока не будет получено чёткое указание от правительства, сообщили источники. Это повлияет на закупки российской нефти марки Urals для октябрьской отгрузки, добавили они.

Официально Нью-Дели не давал нефтеперерабатывающим заводам указаний прекратить закупки российской нефти, а правительство премьер-министра Нарендры Моди выступало против тарифов Трампа. Ранее агентство Bloomberg сообщило, что нефтеперерабатывающим заводам было предложено составить планы по закупке нефти у других поставщиков.

Хотя общие объёмы закупок индийскими нефтеперерабатывающими заводами нефти марки Urals, отгружаемой в октябре, вряд ли упадут до нуля, снижение может привести к ажиотажному спросу на другие марки, в качестве альтернативы которым могут выступать американские, ближневосточные и африканские грузы, считают трейдеры, которые покупают и продают нефть по всему региону.

( Читать дальше )

Российская нефть предлагается индийским покупателям по более низким ценам, поскольку санкции Европейского союза и угрозы санкций со стороны США негативно сказываются на спросе — Bloomberg

- 07 августа 2025, 12:26

- |

По данным аналитической компании Kpler Ltd., российская нефть предлагается индийским покупателям по более низким ценам, поскольку санкции Европейского союза и угрозы санкций со стороны США негативно сказываются на спросе.

Цена на Urals, флагманскую нефть ОПЕК+, более чем на 5 долларов за баррель ниже, чем на Brent с поставкой в будущем, согласно заметке от Kpler, которая ссылается на данные Argus. Для сравнения: две недели назад цены были почти одинаковыми.

Тенденция к снижению, скорее всего, сохранится из-за неопределённости в отношении действий США, что приведёт к более осторожной позиции государственных и частных нефтеперерабатывающих заводов, а также к проведению ремонтных работ на заводах в России.

Тем не менее замена 37% российской доли на рынке обойдётся индийским нефтеперерабатывающим компаниям дорого, и маловероятно, что они полностью прекратят импорт, считает Kpler. Государственные компании рассматривают возможность приостановки поставок, хотя частные игроки по-прежнему закупают нефть, просто в меньших объёмах, по данным аналитической компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал