РЕПО с ЦК

Акции остановились

- 10 декабря 2025, 06:57

- |

Фондовый рынок легко прокладывает путь по территории неожиданности. Неверие в долгий рост способно долго этот рост подпитывать. Как и неверие в падение – падение.

И успех переговоров в не совсем туманной перспективе, и разрастание экономического кризиса – оба сценария для участников торгов не неожиданны. Хотя второй предсказуемее.

Можно предположить, что от, условно, мира ждут большого ралли, от глубокого кризиса – большого падения.

Это значит, что в готовности к росту желающие более-менее купили, равно как готовые к падению уже продали. Главное слово «уже».

Звучит общо, понимаю. Но в практическом применении сказанное означает, что наиболее вероятное поведение рынка акций на недели, а то и месяцы – боковой диапазон. Наверно, в границах 2 500 – 3 000 п. по Индексу МосБиржи.

Чуть раньше я делал больше ставок на рост. Только потому, что те самые 2,5 тыс. пунктов оценивал как дно. И поэтому в портфеле PRObonds Акции / Деньги (+17,9% за последние 12 мес.) вес корзины акций нарастил с 52 до 57%. Наращивать еще, очевидно, теперь не намерен. Если только Индекс вновь не уйдет на 200 п. ниже. А если уйдет выше, предположительно, вес акций уменьшится.

( Читать дальше )

- комментировать

- 4.2К

- Комментарии ( 7 )

Денежный рынок и депозиты по-разному ждут новую ключевую ставку

- 09 декабря 2025, 06:49

- |

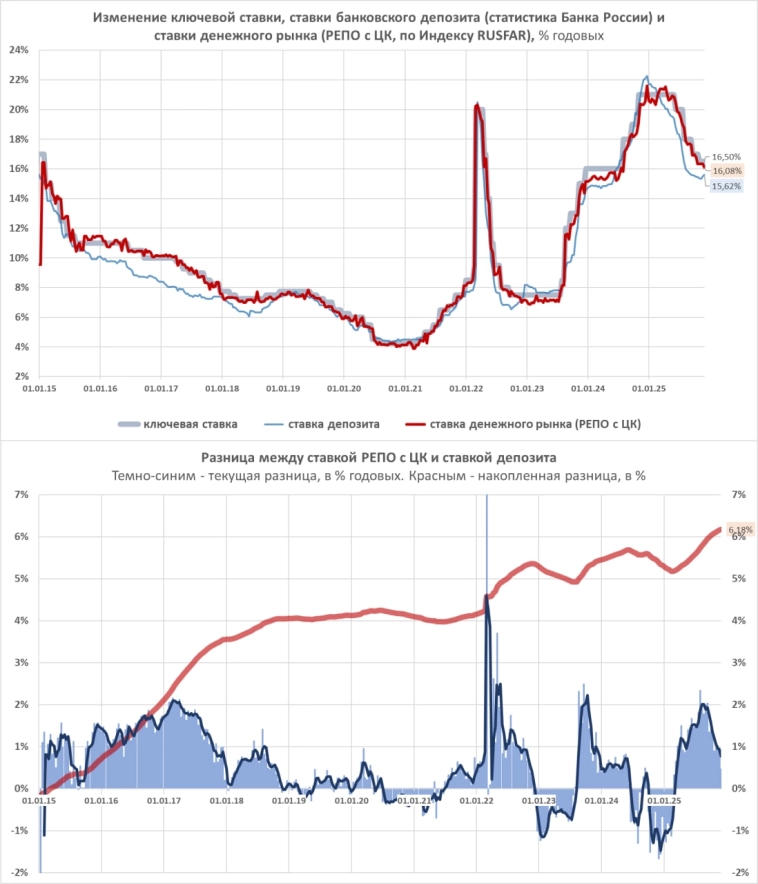

Консенсус экспертных ожиданий от решения ЦБ по ключевой ставке 19 декабря – ее снижение до 16%. Т. е. всё-таки снижение, но малым шагом.

И тут примечательно поведение двух рынков, депозитного и денежного. Они тоже в ожидании, но каждый по-своему.

Денежный рынок кажется логичным. Да, его базовая однодневная ставка сильно связана с ключевой, но не привязана к ней намертво. Рынок колеблется в зависимости от избытка или недостатка денег. Видимо, сейчас их избыток. Однодневная ставка РЕПО с ЦК в последней декаде ноября поставила минимум за почти полтора года, 16,1% (правда, в начале декабря чуть поднялась). При КС 16,5.

Средняя ставка банковского депозита, которую рассчитывает регулятор, пусть и ниже денежной, на конец ноября 15,6%, но. Во-первых, весь ноябрь она поднималась (с 15,3%). Во-вторых, ее спред с денежной ставкой сократился до всего полупроцента.

Не раз случалось, что депозиты оказывались доходнее денежного рынка, спред становился отрицательным. Но обычно на ожиданиях роста ключевой ставки. Сейчас такие ожидания, если есть, то у единиц. Ситуация отлична от периода 2015-18 годов. Тогда КС снижалась, и разворота депозитов вверх, аналогичного ноябрьскому, не было на протяжении 3 лет.

( Читать дальше )

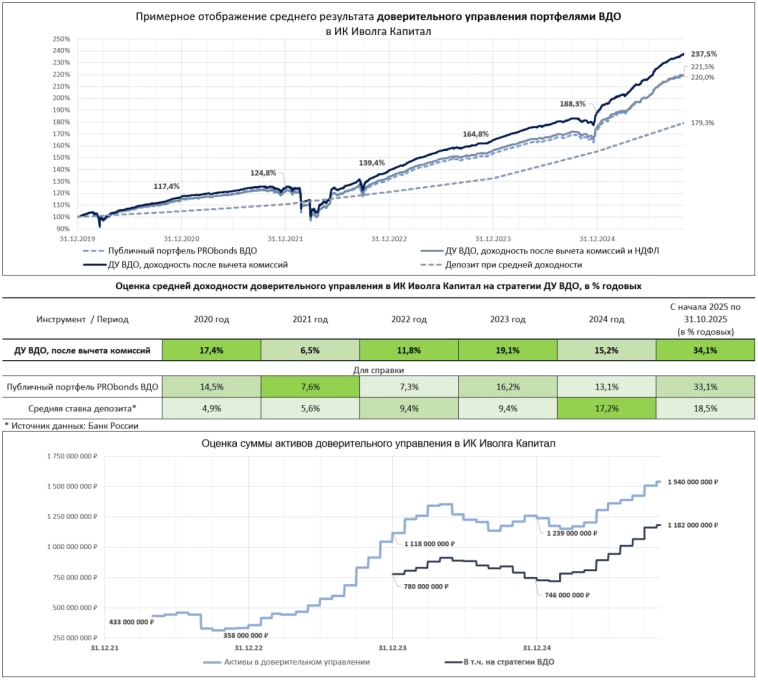

Результаты и тактика доверительного управления Иволги (17-25% за 12 мес). 2025 год складывается неплохо, планы на 2026 есть только в ВДО

- 08 декабря 2025, 07:18

- |

__________

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

__________

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17,7-25,2% годовых после вычета комиссий, до удержания НДФЛ, в зависимости от стратегии. Это за всё время ведения ДУ. С начала 2025 года на нашей центральной стратегии – ВДО – доходность до НДФЛ в среднем около 33,9% годовых. Сумма активов доверительного управления к началу декабря увеличилась до 1,57 млрд р. (на конец октября 1,54).

• Частые дефолты продолжают сопровождать сегмент ВДО. Соответственно, доходности, особенно в рейтинговых сегментах В – ВВ, удерживаются в экстремальных рамках 25-30%. Что заметно превышает доходности 1 эшелона облигаций (15-20%). Влияние ключевой ставки (сейчас 16,5%) на доходности ВДО сохраняется минимальным.

( Читать дальше )

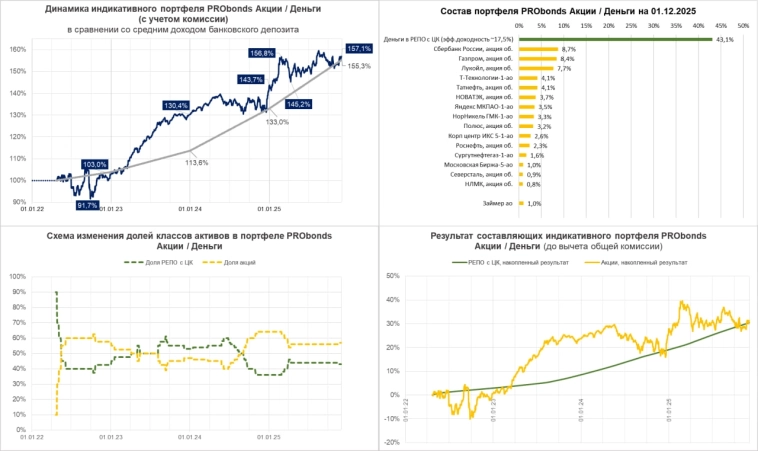

Портфель Акции / Деньги (17% за 12 мес). Доля акций может увеличиться

- 02 декабря 2025, 06:54

- |

Эффект низкой базы обеспечивает портфелю годовой прирост (с начала декабря 2024 по начало декабря 2025). Даже конкурентный депозиту: средняя депозитная ставка за период – 18,7%, всё равно выше портфельных 17%, но незначительно.

Однако скоро база сравнения перейдет от января к январю, и доходность упадет ниже 10%. Если только не случится чуда.

Насколько чудо возможно? Думаю, возможно. Индекс МосБиржи ближе к нижней планке своих колебаний 2022-25 гг. Это в пользу его возможного роста. Экономическая стагнация, закрепленная налоговым давлением – минус для рынка, но, допускаю, он уже в котировках. Я бы не говорил о глубоком экономическом кризисе (хотя раньше предполагал его развитие). Власть и бизнес уже в напряжении и готовы к сопротивлению. А кризис – территория неподготовленности.

Остается крепкий рубль, высокая КС и снижение инфляции. Они должны тормозить рынок акций больше всего остального. Рубль еще свою злую шутку с акциями, номинированными в нем, сыграть может.

( Читать дальше )

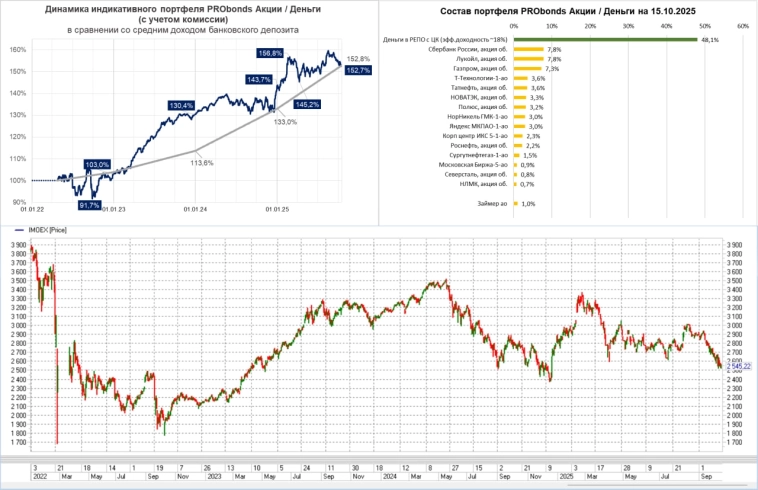

Акции. Просто отскок?

- 19 ноября 2025, 06:45

- |

Если брать Индекс МосБиржи года за 3, то вчерашние +2% вверх на нем выделить непросто.

И всё же они не только были, но и примечательны.

Индекс находится вблизи двухлетнего минимума. Явные движения вверх здесь вполне могут оказаться сломом падающего тренда.

Этому предположению легко возразить: всего месяц назад скачок был куда сильнее, но ни к чему, кроме разочарования, он не привел.

Однако рынок и замечателен своей нешаблонностью. В прошлый раз после всплеска оптимизма он ушел в минус. В этот раз переговорный повод как будто похож. Но его восприятие – уже без оптимизма. Тогда как рост-то уже есть.

Вчера возросла вероятность, что в нашем портфеле PRObonds Акции / Деньги (результат за 12 мес – 12,2%) вес корзины акций увеличится. Рынок карабкается вверх по стене страха. Фраза, многожды повторенная в этом блоге. И сейчас ее уместно вспомнить.

Когда происходит отскок, не выбивающийся из нисходящей тенденции, большинство склонно считать его началом роста. И обманываться. Когда рынок разворачивается к росту, то же большинство заключает: это только отскок. Вчерашняя реакция участников намекает на второй вариант.

( Читать дальше )

Вновь сравним депозит (15,3%) и денежный рынок (16,3%)

- 18 ноября 2025, 06:38

- |

Если ключевая ставка, высокая относительно инфляции, с нами надолго, то денежный рынок останется интересным. Каким является и сейчас.

С пониманием, что ЦБ далек от мысли быстро понижать КС, банки перестали ускоренно понижать и собственные депозитные ставки.

Так, в конце августа средний депозитный процент (https://www.cbr.ru/statistics/avgprocstav/) равнялся 15,6, при КС 18%. К середине ноября он 15,3% при КС 16,5%.

За то же время ставка денежного рынка упала с 17,6 до 16,3%, на 1,3 п. п. (а не всего на 0,3 как в депозитах).

Но, предположим, регулятор вновь опустит КС в декабре, скажем, до 16%. По-моему, шансы за это. Денежный рынок на новую КС должен отреагировать закономерным снижением, вероятно, чуть ниже 16%. Однако депозиты, как помним, давно идут вниз очень медленно. И в них как раз возможен сюрприз, в виде заметного схлопывания ставок. В любом случае, и без сюрпризов, какое-то снижение состоится, на сей раз вряд ли меньшее, чем на денежном рынке.

Вообще, при стабильном «ключе» депозиты должны давать примерно на 1,5 п. п. ниже его значения. Тогда как денежный рынок будет примерно равен или незначительно ниже (а с поправкой на реинвестирование дневного дохода – выше).

( Читать дальше )

Результаты и тактика доверительного управления Иволги (17-25% за 12 мес). Настроения участников отечественных рынков апатичны

- 11 ноября 2025, 07:06

- |

__________

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

__________

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17-25% годовых после вычета комиссий, до удержания НДФЛ, в зависимости от стратегии. Это за всё время ведения ДУ. С начала 2025 года на нашей центральной стратегии – ВДО – доходность до НДФЛ в среднем около 34% годовых. Сумма активов доверительного управления в октябре увеличилась на 30 млн р., до 1,54 млрд р.

• Частые дефолты в ВДО окончательно стали данностью. Поэтому доходности, особенно в рейтинговых сегментах В – ВВ, удерживаются ближе к 30% (27-29%). Что заметно превышает доходности 1 эшелона облигаций. Влияние ключевой ставки (сейчас 16,5%) на доходности сегмента ВДО минимально за все время его существования.

( Читать дальше )

Портфель Акции / Деньги (12,1% за 12 мес). Акции проиграли деньгам

- 10 ноября 2025, 06:28

- |

От долгого топтания котировок акций на месте не спасает даже накопление дивидендов.

Топтание – конечно, образно. Рынок и отскакивал, и в целом с конца зимы снижался. Но то и дело возвращался в точки, где уже был.

Причем на последнем отскоке, в октябре, и я на мгновенье поверил, что это рост, и немного восстановил позиции в акциях. Но роста не произошло. Благо покупка тоже была незначительной.

Сейчас в портфеле PRObonds Акции / Деньги вес корзины акций (соответствует Индексу голубых фишек + немного Займера) 54% от активов, рублей в РЕПО с ЦК – 46%. И, глядя на последние месяцы, лучше бы денег было больше.

За последние 12 месяцев имеем всего 12,1% (комиссия вычтена), и это в основном результат вложений на денежном рынке. Акции дали незначительный плюс. А сама и так невысокая доходность за год скоро резко снизится будет, поскольку к середине декабря уйдет эффект низкой базы ее расчета.

Что «по рынку»? Предположу, что существенно снизиться от нынешних значений Индекс МосБиржи не сможет. Это предположение позволяет держать, возможно, даже накапливать акции. Однако пока не готов ставить на рост. В этой ставке мы с командой не часто ошибаемся. Хотя в октябре ошиблись. И сейчас для нее не набирается причин. А без уверенности – пусть хотя бы рубли что-то зарабатывают.

( Читать дальше )

Портфель Акции / Деньги (11,8% за 12 мес). Выше инфляции, ниже депозита, ждем паники, радуемся рублю

- 16 октября 2025, 06:51

- |

Уступали депозиту, уступали. И всё-таки уступили. Публичный портфель PRObonds Акции / Деньги заработал за 3,5 года 52,7%. Средняя ставка депозита, публикуемая ЦБ, дала 52,8%. И нет уверенности, что портфель очень скоро вновь окажется успешнее депозита.

За последние 12 месяцев имеем скромные 11,8%. Немногим выше официальной инфляции. Индекс МосБиржи полной доходности (с учетом дивидендов) за это же время — -0,8% (без дивидендов — -9,3%). Чисто акции портфель переиграл всухую. Причем при намного более скромных просадках.

С такими промежуточными вводными нет сложности однажды максимально наполнить его акциями. Чтобы, не потеряв на падении, обрести на росте. Вопрос, когда ждать роста?

Самый понятный для нас ответ: после биржевой паники. Её еще нет. Когда будет и будет ли, неизвестно. Значит, остаемся при своих: чуть больше половины активов в акциях, чуть меньше – в рублях (в РЕПО с ЦК под эффективные ~18%). К тому же рубль радует и какое-то время радовать, должно быть, продолжит.

( Читать дальше )

Тактика доверительного управления Иволги. Дефолты ВДО и конкурентоспособность рублей

- 10 октября 2025, 07:06

- |

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17,2-24,9% годовых после вычета комиссий, до удержания НДФЛ, в зависимости от стратегии. Это за всё время ведения ДУ. С начала 2025 года на нашей центральной стратегии – ВДО – доходность до НДФЛ в среднем около 35% годовых.

• Спавшая было волна дефолтов в ВДО возвращается. Так что доходности в сегменте находятся в диапазоне 25-30%. Что заметно превышает доходности 1 эшелона облигаций.

• На широком облигационном рынке 2 месяца растут доходности, еще более быстрыми темпами падают акции. Нет уверенности в том, что оба тренда завершены.

• Ставки по депозитам почти перестали снижаться, остановились вблизи 15,5%. Оттока с депозитов не происходит.

• Ключевая ставка снижена 12 сентября с 18 до 17%. Дальнейшее снижение (24 октября и далее) не предопределено. Оснований для ее заметного снижения в будущем мало.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал