Процентные Ставки

Походу впереди нас ждет звиздецовый делеверджинг

- 18 июля 2023, 16:52

- |

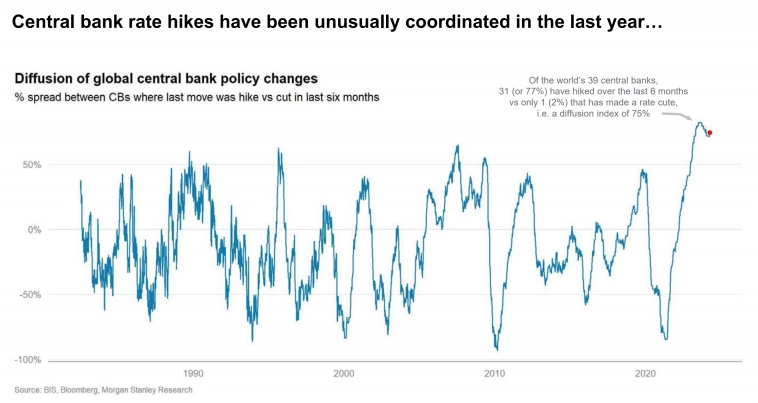

31 из 39 мировых центральных банков или 77% повысили ставки в течение последних 6 месяцев

- комментировать

- 12.5К | ★2

- Комментарии ( 53 )

Инвесторы усилили ставки на то, что процентные ставки в Великобритании вырастут до самого высокого уровня за 25 лет - Bloomberg

- 08 июля 2023, 14:34

- |

Поскольку Банк Англии изо всех сил пытается обуздать стремительно растущие цены,инвесторы усилили ставки на то, что процентные ставки вырастут до самого высокого уровня за 25 лет.

Политики, которые еще в марте взвешивали, когда нажать на паузу в повышении ставок, быстро перешли к более агрессивной позиции, неожиданно повысив ставку на полпункта до 5% в прошлом месяце.

Инвесторы сейчас делают ставку на то, что Банку Англии придется поднять ключевую ставку выше 6,5%, чтобы снизить инфляцию, которая является самой высокой в G-7.

( Читать дальше )

Акции и бросовые облигации: «Когда расхождение кажется значимым»

- 27 июня 2023, 19:58

- |

Когда между финансовыми рынками возникает расхождение, то на это стоит обратить внимание. В качестве примера можно привести мусорные облигации и фондовые рынки. Вот анализ, который может быть вам полезен.

Автор: Bob Stokes

Тенденции рынка бросовых облигаций и фондовых рынков, как правило, коррелируют.

Причина в том, что мусорные облигации и акции тесно связаны в иерархии кредиторов в случае дефолта. Рейтинг бросовых облигаций лишь немного выше, чем акций, потому что долг включает в себя контракт.

Учитывая, что эти два рынка обычно коррелируют, стоит обратить внимание, когда происходит расхождение. Действительно, дивергенция сейчас в работе. Другими словами, в то время как акции держались, цены на бросовые облигации большую часть года снижались.

Вот заголовок, опубликованный несколько месяцев назад (Рейтер, 16 марта):

Инвесторы избегают высокодоходных облигаций из-за рецессии и банковских рисков

В то же время, как уже упоминалось, S&P 500 и особенно NASDAQ остаются повышенными.

В U.S. Short Term Update от 16 июня обсуждалось это расхождение:

( Читать дальше )

Внимательно следим за FTSE 100

- 26 июня 2023, 17:30

- |

Существует широко распространенное мнение, что рост процентных ставок плохо сказывается на акциях, а падение — хорошо. Но общепринятое мнение часто оказывается неверным.

Автор: Bob Stokes

Здравый смысл гласит, что падение процентных ставок положительно для акций, а повышение процентных ставок отрицательно для фондового рынка.

Рассуждения примерно такие: облигации конкурируют с акциями за инвестиционные фонды. Чем выше доходность (или процентная ставка), которую инвесторы могут получить от облигаций, тем менее привлекательными являются дивиденды от акций. Однако в период низких процентных ставок дивиденды по акциям становятся более привлекательными. Это теория.

Тем не менее, исследование Elliott Wave International показывает, что эта теория не выдерживает критики.

Другими словами, на протяжении десятилетий были времена, когда акции повышались и были времена, когда акции падали при падающих ставках. Направление акций было как вверх, так и вниз в различные периоды повышения ставок.

Это упоминается, потому что то, что происходит с FTSE 100, является примером того, как общепринятое мнение переворачивается с ног на голову.

( Читать дальше )

Как защитить свой капитал во время обвала?

- 26 июня 2023, 14:53

- |

Рисковать деньгами — это одно. А отдать их по глупости — бесмыленно и нелепо. ©

Дисклеймер: всё сказанное в статье — личное мнение автора и не претендует на золотую истинну.

Занимаясь риск-менеджментом, я понял одну вещь. На фондовом рынке риск работает не так, как в других сегментах.

Обычно, когда мы поднимаем ставки — мы получаем больше. На рынке это не всегда так.

24 июня был конфликт между правительством и ЧВК. Рынок отреагировал крайне бурно. Фьючерсы тут же полетели вниз на панике.

Хорошо, что всё обошлось. Но если бы не обошлось — многие инвесторы вновь попали бы на просадку.

Я понимаю, что история не терпит сослагательного наклонения, но нам необходимо подготовиться к тому, что подобные ситуации (обвалы рынка) ещё могут быть.

Первый риск на рынке — неоправданные ожидания

Цена на рынке формируется ожиданиями. Вы сами можете отследить это, просто наблюдая за компаниями. Как на их цену влияют новости.

А я постараюсь на примере донести простую суть:

Представьте, что рынок ограничен десятью инвесторами. Сидят они себе, выпивают и ждут новых отчетностей и новостей.

( Читать дальше )

Инфляция в США не будет снижаться так быстро, как сейчас оценивают рынки — аналитики Goldman Sachs

- 18 июня 2023, 08:08

- |

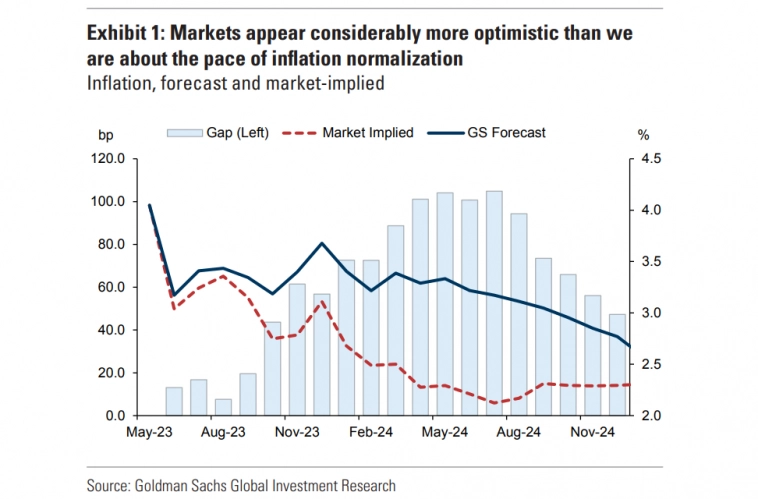

Инвесторы могут ожидать, что резкое замедление роста экономики приведет к ослаблению инфляции и будут испытывать медвежий настрой в отношении цен на энергоносители. Аналитики считают, что рынки игнорируют потенциал “замедленной инфляции” в таких секторах, как здравоохранение.

“Хотя мы ожидаем дальнейшего снижения инфляции в будущем, рынки выглядят значительно более оптимистичными, чем мы, в отношении темпов охлаждения”, — заявили стратеги Goldman Sachs

Федеральный комитет по открытым рынкам приостановил свою серию повышений процентных ставок в среду. Инфляция в США в начале июня упала до более чем двухлетнего минимума, что способствовало росту потребительских настроений.

Глава исследовательского отдела Fundstrat Том Ли заявил в своей статье в пятницу, что рост цен может замедлиться потенциально в этом году и, возможно, на фоне снижения стоимости жилья или арендной платы в индексе потребительских цен. Фондовый рынок начинает привыкать к такому мнению, и это, вероятно, объясняет большую часть роста с начала года, отметил он.

( Читать дальше )

Процентные ставки и APPLE

- 06 июня 2023, 18:55

- |

У нас есть индикатор процентных ставок, о котором вы не услышите в новостях. Это Apple. Inc. Точнее, сроки выпуска ее облигаций. На протяжении многих лет, всякий раз когда компания брала взаймы деньги...

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Почему нельзя игнорировать «денежную массу»

- 23 мая 2023, 08:23

- |

Прошло 90 лет с последнего стремительного падения денежной массы. Посмотрев на сегодняшний «График дня», можно лучше понять недавние массовые изъятия банковских вкладов, закрытия и обвал цен на акции финансового сектора.

Автор: Роберт Фолсом

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Момент Бернса

- 22 мая 2023, 13:15

- |

Автор: Мюррей Ганн

В ФРС похоже председательствует призрак Артура Бернса.

Нынешний приступ роста потребительских цен, вернул анализы и дебаты о 1970-х годах и о том, как была решена аналогичная проблема. Мы от всего сердца отдаем должное Полу Волкеру, который при росте 6 футов 7 дюймов и регулярно жуя сигару, подняв процентную ставку по фондам Федерального резерва до 20% к 1980 году, неизбежно стал известен как «жесткий человек» из всех председателей ФРС.

Если не думать о том, что председатель ФРС или ставка по федеральным фондам могут в какой-либо значительной степени влиять на рост и падение потребительских цен, лицо председательствующее в ФРС за два срока до Волкера, было в авангарде.

Артур Фрэнк Бернс был американским экономистом и дипломатом, занимавший пост 10-го председателя Федеральной резервной системы с 1970 по 1978 год. Годовое изменение потребительских цен в США выросло с примерно 2,5% в 1972 году до более чем 10% к 1974 году. Во времена Бернса, ФРС повысили учетную ставку с 4,5% до 13% за тот же период.

( Читать дальше )

Сигнал раннего предупреждения

- 02 мая 2023, 19:14

- |

First Republic Bank «в первом квартале клиенты вывели депозиты на 100 миллиардов долларов»

Автор: Боб Стокс

25 апреля сильно пострадали держатели акций First Republic Bank (The New York Times):

По мере повышающихся опасений банк First Republic вступает в новое свободное падение.

Акции банка упали примерно на 50 процентов во вторник, на следующий день после того, как он сообщил, что клиенты вывели депозиты на 100 миллиардов долларов в первом квартале.

На момент написания этой статьи 26 апреля акции упали еще на 20% за день.

Конечно, нельзя было заранее узнать точный процент падения акций банка, но можно сказать, что драматические события не стали неожиданностью для нашего руководителя отдела глобальных исследований Мюррея Ганна.

31 марта, когда был опубликован апрельский выпуск, Мюррей показал этот график:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал